seguros | economia

Um dígito apenas

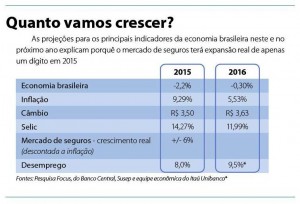

Ainda que consiga se descolar da crise que o País atravessa, o mercado vai entregar expansão mais tímida neste ano como reflexo da fraqueza econômica associada aos desdobramentos da Operação Lava Jato. São tempos mais difíceis e disso ninguém discorda. Mas, como está longe de atingir sua maturidade, o setor ainda tem oportunidades de sobra

Manuela Almeida

O Brasil entrou definitivamente em recessão. Com mais um trimestre de queda na economia, caminha para apresentar o pior desempenho em mais de duas décadas neste ano que ainda ficará marcado pela perda do selo de bom pagador pela agência de classificação de risco Standard & Poor’s (S&P). E outros rebaixamentos estão batendo na porta. O aprofundamento da crise econômica, combinada com a elevada turbulência política e uma faxina nos esquemas de corrupção e cartel sem precedentes no País, deve quebrar uma hegemonia de anos seguidos de expansão de dois dígitos do mercado de seguros. Em termos reais, ou seja, descontada a inflação que ainda está bem longe do centro da meta do governo, de 4,5%, a expectativa da Superintendência de Seguros Privados (Susep) é de que o segmento encerre 2015 com crescimento na casa dos 6%, considerando previdência privada, mas sem levar em conta o mercado de saúde. A previsão poderia ser uma má notícia para um segmento acostumado a rodar em uma velocidade muito superior à da economia brasileira. Mas, quando se olha a 360 graus e compara o setor com outros como o automotivo, a construção e até mesmo o varejo brasileiro que surfou na onda do forte consumo interno nos últimos anos, ainda é um número para se comemorar, na visão de executivos do segmento. Nas palavras do xerife do mercado de seguros, Roberto Westenberger, superintendente da Susep, os níveis eufóricos de crescimento ficaram para trás. Serão substituídos, neste momento, por um avanço mais modesto, mas que ressalta o espaço que os produtos securitários ainda têm para alcançar de Norte a Sul do País.

De janeiro a junho, o mercado de seguros já cresceu um dígito, em termos reais. Sem descontar a inflação, a expansão foi de 14%, para R$ 107,2 bilhões em prêmios, conforme a Confederação Nacional das Seguradoras (CNseg), com dados da Susep, também sem levar em conta o saúde. A segunda metade do ano, na visão de Westenberger, deve manter desempenho semelhante, visto que além de o período ser mais pujante para o setor, há ainda oportunidades pouco exploradas. “Sou um otimista inveterado. Mas, mesmo colocando o meu otimismo de lado, tenho razões objetivas para acreditar que o mercado de seguros deve manter no segundo semestre o crescimento visto no primeiro”, diz o superintendente da Susep.

É exatamente pelo fato de a segunda metade do ano ser mais forte para a venda de seguros, com o impulso dos planos de previdência privada, que a Confederação Nacional das Seguradoras (CNseg) resiste em revisar para baixo sua projeção para o crescimento do mercado em 2015 tal como fez no exercício passado. A entidade prevê expansão ao redor dos 12%, em termos nominais, considerando saúde. O avanço, se concretizado, será mais tímido que o de 2014, quando o setor cresceu 13% e a inflação estava menor. Marco Antonio Rossi, presidente da CNseg e da Bradesco Seguros, admite que o cenário é complexo e cita o aumento de pessoas procurando emprego no Brasil como um dos reflexos negativos para o mercado de seguros. Ao final de junho, a taxa de desemprego no País chegou a 8,3%, a maior na série da Pesquisa Nacional por Amostra de Domicílios (Pnad) Contínua, iniciada em 2012 e calculada pelo Instituto Brasileiro de Geografia e Estatística (IBGE). E o avanço do número de desempregados, segundo especialistas, pode estar apenas no começo. Isso porque muitas pessoas que foram dispensadas contam com auxílio do seguro-desemprego e com os recursos do Fundo de Garantia do Tempo de Serviço (FGTS) e, por isso, podem ainda não ter dado início à procura de um novo emprego. “Mesmo com um índice de desemprego maior, acreditamos que ainda é possível manter um patamar de crescimento de dois dígitos (em termos nominais, ou seja, sem descontar a inflação), compensando com novos clientes e também com outros produtos”, avalia Rossi.

A venda, na visão dele, deve expandir em termos de soluções ofertadas, aproveitando oportunidades existentes, por exemplo, em áreas como os planos odontológicos e os seguros residenciais. Estudo feito pela FenSeg (Federação Nacional de Seguros Gerais) mostra que apenas 13,3% dos 68 milhões de domicílios no Brasil estão protegidos por uma apólice de seguro. Isto é, somente 9,1 milhões de proprietários serão indenizados caso algum infortúnio acometa sua residência. “O mercado de seguros continua crescendo porque o Brasil é subsegurado. Somos o 12º do mundo em volume de prêmios, mas em prêmio per capita, que é o que interessa, somos o 44º. Temos um trabalho enorme para levar o seguro para o resto da população”, admite o presidente da FenSeg e vice-presidente do Conselho de Administração da Allianz Seguros, Paulo Marracini.

Esse esforço também se faz necessário, na visão de especialistas, porque o produto mais comercializado do setor, o seguro de automóvel, que alcança 35% da frota brasileira, sente reflexos da queda nas vendas de veículos. Dados da Federação Nacional da Distribuição de Veículos Automotores (Fenabrave) apontam retração de mais de 20% no acumulado de janeiro a agosto em relação ao mesmo período de 2014. E esse deve ser o desempenho de todo o exercício, segundo a entidade. Apesar disso, Marcelo Picanço, diretor Financeiro e de Relações com Investi¬dores da Porto Seguro, lembra que há todo um volume de renovações de apólices já vigentes e que está garantindo o desempenho da carteira em meio à crise atual. Na seguradora, os prêmios de automóvel foram 9,2% maiores no primeiro semestre ante um ano.

Especialistas em vendas lembram ainda que as marcas precisam ter trunfos nas mãos para momentos de crise em uma tentativa de evitar que os consumidores deixem de comprar seus produtos por conta de preço. Uma opção, dizem, é a oferta de soluções mais simples, pelo menos, temporariamente, para os consumidores que de fato estão promovendo um ajuste fiscal em seu orçamento. No segmento de automóvel, por exemplo, a venda de rastreadores com coberturas mais simples de seguros pode, conforme consultores, ser uma saída para não perder o cliente ou deixá-lo sem proteção em um ambiente de crise e, por isso, com mais riscos no cenário.

Para o presidente da Tokio Marine, José Adalberto Ferrara, além de a indústria de seguros ainda ter espaço para aumentar sua penetração no produto interno bruto (PIB) brasileiro, hoje em torno dos 6%, é preciso que o mercado de seguros ajude a cuidar da agenda de crescimento do País, bastante afetada pelo cenário político-econômico. “O seguro hoje não está exatamente colado. Há mais entrantes no mercado do que o número de pessoas que deixa de comprar seguro por conta do cenário atual. Os projetos (de infraestrutura) no País precisam ser tocados”, diz ele.

Neste contexto, os mais de R$ 198 bilhões do novo pacote de concessões de infraestrutura do governo, lançado em junho último, representam uma oportunidade bilionária para reaquecer o mercado de seguros de grandes riscos no próximo ano. No entanto, há receio por parte de seguradoras e resseguradoras em relação à quantidade de obras que efetivamente sairão do papel. Fora os reflexos da Operação Lava Jato, que começou na Petrobras, mas se arrasta para outras empresas, paralisando obras e gerando avisos de sinistros nem sempre cobertos pelas apólices. A experiência justifica a cautela do mercado de seguros. Segundo o Ministério do Planejamento, no primeiro semestre deste ano, o governo federal executou R$ 114,3 bilhões em projetos do Programa de Aceleração do Crescimento (PAC), que corresponde a apenas 11% da cifra de R$ 1,05 trilhão prevista para o período de 2015 a 2018. Pesa ainda o ajuste fiscal do governo que tende a investir menos em uma tentativa de conter os gastos públicos. Foram cortados R$ 25,7 bilhões de investimentos dos programas do PAC que seriam realizados em 2015.

Pressão para descontos

Outro ponto de atenção no cenário atual, na visão de especialistas do setor, é o preço. É natural que a pressão de indivíduos e de empresas seja maior neste momento e a pechincha cresça. Na renovação do seguro de automóvel, os clientes que no Brasil já são majoritariamente atraídos por descontos, podem topar trocar de seguradora, fora a maior pressão para os corretores de seguros reduzirem suas comissões. Do lado das pessoas jurídicas, também começa a se materializar pedidos de downgrade nos planos de saúde, o principal custo das folhas de pagamento das empresas após os salários. Neste contexto, cresce o apelo para as seguradoras iniciarem uma série de descontos no mercado. Principalmente, porque há um reforço relevante do resultado financeiro, que tem crescido a fortes taxas, beneficiado, principalmente, por juros maiores e títulos indexados à inflação, que segue crescente. Nos seis primeiros meses do ano, tal linha cresceu quase 54%, ultrapassando os R$ 22 bilhões na comparação com idêntico intervalo de 2014, de acordo com a Susep. Esse movimento, embora classificado como “falácia” por alguns, é bastante conhecido no mercado. Com juros maiores, algumas companhias de seguros se sentem mais encorajadas a reduzirem preços para aumentar seu market share, compensando no financeiro um operacional mais fraco. Oficialmente, porém, as seguradoras garantem que não estão afrouxando suas políticas de preços. O vice-presidente de Controle e Relações com Investidores da SulAmérica, Arthur Farme d’Amoed Neto, alerta para impactos maiores que o cenário atual pode trazer para o índice de sinistralidade para as companhias que só olharem para o financeiro. “Há uma visão de que com uma alta taxa de juros é possível ganhar menos dinheiro com a operação e compensar no financeiro, mas por trás está também uma inflação mais alta que pode se refletir na sinistralidade que pode ser duplamente afetada”, diz ele, referindo-se a um possível aumento dos sinistros por um eventual afrouxamento da política de preços e o impacto da inflação mais alta nas peças de conserto de carros e do câmbio nos equipamentos na área de saúde.

Picanço, da Porto Seguro, admite que conceder desconto faz parte da equação do negócio. O problema, segundo ele, é o patamar oferecido aos clientes, muitas vezes, camuflando a estratégia comercial da seguradora. “O cenário atual não permite descontos acima dos 20%”, observa o executivo.

Em paralelo, medidas do ajuste fiscal promovido pelo governo como o aumento da contribuição social sobre o lucro líquido (CSLL) para as instituições financeiras podem trazer mais impacto para as companhias, uma vez que a medida afeta bancos, seguradoras, cooperativas de crédito e outras. Depois de muitas discussões que envolveram a possibilidade de uma alíquota ainda maior como sugestão da senadora Gleisi Hoffmann (PT-PR), chegou-se a um consenso na comissão mista que aprovou a medida provisória 675 e elevou a CSLL de bancos e instituições financeiras de 15% para 20% até 1º de janeiro de 2019. Agora, o texto segue para o plenário da Câmara e, quando aprovado, vai para o Senado. O último passo, caso sejam sancionados os mesmos termos da Câmara, é o aval da presidente Dilma Rousseff.

O problema é que as seguradoras, diferente dos bancos, não têm os chamados créditos tributários, que crescem na mesma proporção da CSLL, para compensar ao menos parte do maior tributo. Neste caso, a saída é o repasse para o preço, comprometendo, ainda mais, o orçamento das pessoas e, consequentemente, o apetite para a compra de seguros. “A formação de preço de qualquer mercadoria leva em consideração o nível de tributação que incide sobre ela. Se sobe o imposto da gasolina, vai direto no preço. Vai ter que haver certa reprecificação para absorver o custo adicional de um aumento eventual de impostos”, resumiu o presidente executivo do Itaú Unibanco, Roberto Setubal, em recente evento com analistas e investidores.

Novos produtos

Com dois anos certos de recessão no País, conforme a expectativa dos principais economistas brasileiros, o mercado de seguros também busca alternativas em termos de novos produtos para manter taxas de crescimento bem acima do PIB local. Enquanto espera para que grandes projetos de infraestrutura voltem a demandar seguros no País, prepara lançamentos para o próximo exercício. Na área de grandes riscos, estudos da Susep ainda em andamento visam elevar a garantia contratada para obras públicas. Hoje, são apenas 5% do valor total do projeto e o objetivo da Susep é ampliá-lo, conforme o superintendente da autarquia, para 30% ou até mesmo 100%.

Outra novidade para 2016 é o seguro de longevidade, que permite aos fundos de pensão transferirem tal risco para as seguradoras. Esse é um mercado potencial de R$ 20 bilhões, na visão da Susep, e já no próximo ano pode trazer metade deste montante em prêmios para o mercado de seguros. O produto foi aprovado em março pelo Conselho Monetário Nacional (CMN) e algumas seguradoras se movimentam para o colocarem em suas prateleiras.

Também na área de pessoas, cresce a expectativa do mercado para, depois de seis anos de discussões, para a aprovação do VGBL Saúde, sancionado em agosto na Câmara dos Deputados, faltando ainda aval do Senado e da presidente Dilma Rousseff. O texto aprovado, de autoria do deputado Lucas Vergílio (SD-GO), contempla duas propostas. Primeiro, possibilita, conforme o presidente da Federação Nacional de Previdência Privada e Vida (FenaPrevi), Osvaldo do Nascimento, que as empresas possam contratar um plano de previdência da modalidade VGBL, para quem declara imposto de renda no formato simplificado, e não apenas PGBL, para as pessoas que optam pelo IR completo. Em segundo, cria o VGBL Saúde, destinado a poupar recursos para gastos com planos de saúde durante a fase da aposentadoria, com isenção de imposto. “Esse é um projeto que contribui com a agenda positiva do Brasil, beneficia as pessoas de menor renda, gera poupança de longo prazo e não tem mudança de arrecadação para o governo uma vez que é um mercado novo”, explica Nascimento.

Distribuição

Ainda que consiga driblar parte da crise no País, o segmento, que já enfrenta diariamente uma disputa acirrada na venda de seguros, tende a ficar ainda mais competitivo. José Otávio de Albuquerque Sampaio, CEO da corretora de seguros Willis, diz que as margens estão cada vez mais apertadas e classifica a concorrência como predatória, com o preço sendo o fator de conclusão do negócio. Pesa, portanto, na visão dele, a necessidade de o mercado ser mais eficiente, o que faz da tríade pessoas, processos e sistemas ser fundamental neste momento.

Para os corretores de seguros, é hora de manter o foco e exercitar a resiliência para atravessar o cenário, mantendo-se aptos quando o mercado retomar crescimento robusto e sustentável, de acordo com Alexandre Camillo, presidente do Sincor-SP, em carta ao mercado. “Apesar dos números desfavoráveis, como a expansão de apenas 3% em ramos elementares, de janeiro a junho, temos a nosso favor uma força de vendas dinâmica e capilarizada, formada por mais de 70 mil corretores em todo o País, cujo esforço e perfil empreendedor são pontos-chaves para a expansão do setor”, destaca ele.

Os corretores têm de estar preparados, na opinião de executivos ouvidos por Apólice, não só para enfrentar a crise atual, mas, principalmente, para a ampliação de canais de vendas de seguros no Brasil. Além de os grandes bancos apostarem cada vez mais no segmento como uma forma de compensar uma menor expansão do crédito, há ainda uma maior concorrência de varejistas, de sites que comercializam produtos securitários e de agentes especializados. O último canal deve crescer, segundo Westenberger, da Susep, em conjunto com a oferta de produtos mais complexos, explorando segmentos que tomam muito tempo dos corretores e, com isso, tendem a ser menos explorados. Ele cita, por exemplo, o universal life que mescla cobertura de seguro de vida com previdência privada. “A figura do agente se encaixa neste tipo de produto e em soluções mais complexas e que têm baixa penetração por causa do canal de venda. Os agentes e os corretores de seguros são parentes muito próximos. A discussão da figura do agente já está em gestação e os corretores são os atores que vão definir seu melhor encaminhamento”, diz Westenberger.

case premiado | Argo

De zero a R$ 62 milhões em menos de 5 anos

A Argo Seguros, subsidiária do Argo Group Internacional, iniciou suas operações no mercado de seguros brasileiros há quatro anos, como startup. Entre os diversos produtos oferecidos se destacou os seguros de transporte (Transporte Nacional, Transportes Internacional importação e exportação e Transportadores), segmento extremamente competitivo, no qual seguradoras de classe mundial estão consolidadas há anos.

Em 2013, a área de Transportes da Argo Seguros atingiu a cifra de R$ 50 milhões em prêmios de seguros e, em 2014, chegou a R$ 62 milhões. Esse número, acompanhado de outros índices como sinistralidade, mostra que o segmento dará lucro para a seguradora, algo impensável para startup com menos de cinco anos de mercado.

De acordo com o ranking da Susep – Superintendência de Seguros Privados – de 2014, a Argo é a 6ª companhia do mercado. Resultado proveniente da qualidade da equipe, diferenciação em serviços e produtos. Ela foi a primeira seguradora a ofertar uma central de telemetria aos seus clientes e criou o Argo Cargo, produto inédito no Brasil, voltado exclusivamente para Agentes de Cargas, que oferece cobertura de Transportes, Responsabilidade Civil de armazéns, danos a terceiros e E&O. O Argo Cargo possibilitou que a seguradora conquistasse apólices tradicionais de seguros de transportes de importadores.

Plataforma Digital – Protector

O Protector, plataforma digital de distribuição de Seguros da Argo Seguros, completa três anos de operação no Brasil e comemora números expressivos. A plataforma já conta com mais de 1,4 mil corretores cadastrados e está presente em mais de mil cidades. Além disso, o Protector está disponível para os corretores e segurados nos diversos produtos que a seguradora oferece hoje ao mercado.

Iniciou sua operação no Brasil em 2012, oferecendo um serviço até então novo no segmento de seguros. Ao longo dos anos foram feitas melhorias para otimizar o serviço oferecido, por meio do lançamento de novos produtos, encontros e webseminários, que têm o objetivo de aproximar ainda mais a plataforma de seus corretores.

“Central do Corretor”, “Central de Atendimento”, “Clube Protector”, “Grupo de Afinidades” e “Central de Benefícios Protector” foram algumas das funcionalidades lançadas para que os segurados e corretores pudessem encontrar um diferencial no formato oferecido no mercado. Além disso, foram lançados os aplicativos “Protector Central do Corretor” e “Meu Protector”, que receberam melhorias e novas versões para os sistemas Android e iOS, abrindo um leque de possibilidades de interação com os corretores e segurados. Por meio dessas soluções, a empresa oferece a credibilidade de que o seguro é um investimento tangível e, ao mesmo tempo, aumenta a responsabilidade de prestar um bom serviço.

No segundo ano de operação, o Protector alcançou 10 mil segurados, sendo considerada uma das maiores carteiras de RC Profissional do mercado. Além disso, a plataforma apresentou a “Sala de Emergência”, serviço exclusivo de orientação em caso de dilemas relacionados a questões profissionais, bem como auxílio no aviso de sinistros, notificação de expectativas e demais dúvidas sobre o seguro. Somente nos primeiros cinco meses de 2015, o Protector realizou mais de cem atendimentos.

Com um crescimento real, o Protector já tem negócios fechados em todos os estados brasileiros, atendendo mais de mil cidades. Atualmente são mais de 12 mil segurados ativos.

case premiado | Averbweb

Inteligência e simplicidade na gestão de averbações

Há dois anos, o sistema AverbWeb iniciou sua operação no mercado de seguros e já está presente em oito das principais companhias de seguros que atuam no segmento, sendo utilizado por mais de mil segurados.

Em 2013, a empresa Vector Solutions, proprietária do Sistema AverbWeb, identificou uma grande carência de sistemas de averbação no mercado, que não fossem somente uma forma de transmissão de documentos, mas sim, um sistema de gestão de averbações.

Em poucos meses, o novo con¬ceito cativou as companhias seguradoras, segurados e corretores. Com inteligência e simplicidade de operacionalização do software, o fato de operar 100% em ambiente web eliminou a necessidade de instalações, agilizando o processo de implantação e treinamentos, traduzindo-se num crescimento meteórico.

O AverbWeb também foi o primeiro sistema a disponibilizar a averbação de transportadores em suas apólices principais e nas apólices estipuladas por seus embarcadores numa única transmissão do dado. O sistema se encarrega de distribuir as averbações para as seguradoras, nas quais as apólices estipuladas foram emitidas.

Muitos são os diferenciais do Sistema AverbWeb, que já prevê uma versão 2.0 para 2016.

A opinião de quem usa

“Estamos operando com o Sistema AverbWeb a apenas dois meses, e já respondem por 25% de nossa carteira de seguros de transportes”, destaca o gerente de transportes da Fairfax Brasil Seguros Corporativos, Renato Pereira. “Foi uma grata satisfação conhecer o Sistema AverbWeb, que além de muito ágil por operar 100% na plataforma web, possui atendimento técnico especializado permitindo que a implantação nos clientes segurados ocorra na mesma data da solicitação em 90% dos casos, o que traz grande diferencial ao negócio”, complementou Pereira. A expectativa é que o AverbWeb tenha em curto espaço de tempo, uma participação ainda maior em nossos negócios.

“Fomos a primeira seguradora a implantar o sistema AverbWeb. Logo nos primeiros meses de operação, lançamos o desafio de realizar a integração com o sistema de um de nossos segurados com maior volume de documentos averbados, cerca de 30.000 por dia (900.000 documentos por mês). Até então, nenhum sistema havia conseguido tal proeza, em função do volume, mas a equipe AverbWeb deu conta do recado em curto espaço de tempo”, conta Monica Sousa, analista de operações de transportes da Generali Brasil Seguros.

case premiado | Berkley

Oportunidades em novos segmentos profissionais

A Berkley International do Brasil segue sua tradição de ser uma seguradora de nicho, capaz de proporcionar a seus clientes as qualidades necessárias para que uma empresa possa se destacar no mercado.

Resultado dos investimentos em sua capacidade técnica e operacional, associados à sua visão de mercado, a Berkley tem se consolidado como uma companhia capaz de inovar e criar soluções individuais para diferentes segmentos profissionais.

Neste sentido, diversifica, constantemente, oportunidades junto a seus parceiros comerciais que podem oferecer soluções em seguros às mais diversas categorias profissionais. Em menos de três anos de operação, a linha de RC Profissional já possui parcerias com associações de advogados, arquitetos e engenheiros, contadores, entre outras classes.

O Seguro RC Profissional reúne soluções técnicas para riscos complexos, soluções operacionais para a venda em grande escala e, o mais importante, a Berkley está habilitada a oferecer seus produtos e seus diferenciais tendo a qualidade, o atendimento ao corretor, a especialidade e a responsabilidade social como pilares para a operação. Com um sistema que proporciona um atendimento diferenciado ao corretor de seguro, o produto atende 100% das coberturas com limites agregados, franquias adequadas, além de oferecer rapidez nos processos de emissão.

Entre seus parceiros de sucesso, a Berkley tem atendido corretores de seguros associados aos Sincor’s de diferentes regiões do país para a comercialização do RC Profissional Corretor de Seguro.

Consolidar novas parcerias junto a entidades de classes profissionais está entre os focos da companhia para este e para os próximos anos. Afinal, todo profissional que busca uma atuação que o proteja contra possíveis falhas – sejam danos financeiros, perdas materiais ou danos morais – encontra no RC Profissional a garantia para o sucesso e tranquilidade em seus negócios.

case premiado | Europ Assistance

Assistência na era digital

O projeto de Assistência na Era Digital desenvolvido pela Europ Assistance Brasil disponibilizou um novo canal de atendimento, assim como acionamento automatizado do prestador de serviço, melhorando o controle dos processos, redução de custos indevidos e eficiência operacional. Com isso todas as partes envolvidas no serviço de assistência se beneficiaram dessa nova plataforma tecnológica.

De olho na utilização de soluções digitais, principalmente pelas gerações Y e Z , e nas mudanças comportamentais dos consumidores, a EABR resolveu criar uma plataforma digital para explorar esse segmento e disponibilizar uma experiência 100% digital em todo processo de assistência. Hoje, a plataforma é case de sucesso da Europ Assistance Brasil e no mundo e está sendo referência para o desenvolvimento tecnológico de todo o grupo.

O projeto foi dividido em duas grandes áreas: a interação multicanal unificada e a gestão de recursos de campo. A comunicação com o segurado foi estabelecida através de URA inteligente, SMS, aplicativo mobile e web responsivo.

No aplicativo é possível solicitar um novo serviço, acompanhar os serviços em andamento e o histórico de acionamentos, independente do canal em que ele foi solicitado (contato telefônico ou aplicativo).

Um motor de regras de negócios identifica o melhor prestador automaticamente considerando custo, tempo de chegada, qualidade e personalização das viaturas.

Para Gestão de Recursos de Campo, utiliza um aplicativo mobile integrado para o prestador, em que é possível interagir via chat com a central, bem como realizar a gestão de todos os serviços.

Com essas tecnologias, a empresa conseguiu capturar as informações da assistência via aplicativo mobile; acionar o melhor recurso de campo do prestador automaticamente; atualizar o solicitante com informações em tempo real; e colocar em conferência o prestador, a Europ Assistance e o segurado, em caso de tratativas. Com isso, conseguiu abordar 100% do fluxo de assistência no modelo digital, possibilitando realizar parte das assistências sem interação humana.

Os resultados obtidos foram 100% dos serviços sendo controlados do momento do envio até a finalização do serviço; satisfação do cliente, com redução de 10% das reclamações; 95% dos acionamentos de campo realizados de maneira automática com assertividade total, considerando regiões metropolitanas; redução de 50% no fluxo de ligações do canal de atendimento ao prestador (usuário de campo); aumento de 5% na capacidade de absorção de serviços e acréscimo de mais de 10% em atendimentos geolocalizados.

Em razão do processo inovador implantado, essa plataforma se tornou referencia entre as filiais da Europ Assistance no mundo e está em processo de implantação em outros países.

A empresa cuida de mais de 300 milhões de pessoas ao redor do mundo. Com 8 mil funcionários e 35 empresas locais atuando na área, o Grupo desenvolveu um sistema internacional que coloca em ação sua visão inovadora e pioneira em Care Services, sustentado por uma rede intrínseca de 425 mil parceiros. O desenvolvimento do conceito de Care Services expressa o novo significado que a empresa quer dar às suas linhas de atuação. Envolve um forte sentimento de estar presente, atuando com eficácia quando os clientes precisarem, tanto no dia a dia quanto em circunstâncias especiais. Além de manter a cultura da inovação que tem embasado seus 50 anos de experiência. Por isso, propomos uma nova geração de serviços de cuidados personalizados integrados a novas tecnologias e perfeitamente adaptáveis a contextos locais e exigências de qualquer parte do mundo.

Dando continuidade à política de globalização do Grupo Europ Assistance, em 1996, por intermédio do site de Portugal, inaugurou-se a sucursal brasileira. As atividades da Europ Asssistance Brasil tiveram início na cidade do Rio de Janeiro, com a participação de, aproximadamente, 20 funcionários. Hoje a empresa tem como acionista o Grupo Bradesco Seguros, além do Grupo Europ Assistance.

Em 2006 foi inaugurada a filial em São Paulo, onde atualmente estão concentradas as estruturas operacionais e administrativas.

case premiado | Indra

Parceria em tecnologia para suporte do Órion

O Cesvi, Centro de Experimentação e Segurança Viária, completou 20 anos de presença no Brasil em 2014. Uma história de sucesso e de contribuições significativas para a melhoria da segurança de todos os envolvidos no intenso e crescente trânsito brasileiro. O mercado de seguros e toda a cadeia de reparos são especialmente atendidos pelo Cesvi através da Plataforma de Gestão Integrada de Sinistros, o Órion.

Ele é uma solução integrada, moderna, 100% web e com o banco de dados mais completo do mercado. Manter alta disponibilidade para os usuários e uma evolução tecnológica constante é estratégico para o Cesvi. Mais que um provedor de serviços, a empresa necessitava encontrar um parceiro tecnológico disposto a embarcar no seu negócio, com capacidade de inovação comprovada e com alto conhecimento do mercado de seguros e processos de sinistros. Após intensas análises e testes, a Indra foi o parceiro estratégico escolhido pelo Cesvi para sustentar e evoluir sua plataforma de serviços para seguradoras, reguladoras e oficinas. Não apenas pela estrutura que a empresa de tecnologia possui no Brasil, mas também pela capacidade comprovada de serviços prestados ao mercado segurador.

O desafio do Cesvi e da Indra foi fazer a transição da sustentação com qualidade, sem nenhum tipo de interrupção nos serviços e de forma imperceptível para os clientes do Órion. As empresas não pouparam esforços para fazer um planejamento minucioso, com um levantamento detalhado de todos os módulos da solução, forte preparação técnica da nova equipe responsável pela operação e um plano de comunicação vencedor.

O resultado desse esforço superou todas as expectativas. A parceria estabelecida entre Cesvi e Indra possibilitou reduzir o tempo de transição em quase 30% do planejado, atingir todos os níveis de serviço acordados desde o início da operação e, o mais importante, manteve os clientes do Centro atendidos durante todo o processo, sem nenhum tipo de interrupção do serviço.

E os resultados positivos não ocorreram apenas na transição do serviço. Houve uma redução de 30% no número de chamados abertos após apenas cinco meses de operação. Todos os incidentes são classificados de acordo com sua criticidade e visíveis para todos os envolvidos. Os acordos de níveis de serviço, que antes não eram controlados, estão totalmente dentro dos limites acordados.

Desde que a Indra assumiu as rédeas tecnológicas do Órion, os indicadores de qualidade só cresceram. Com o aporte de todo seu console de ferramentas de Gestão de Serviços/Projetos, a Indra levou ao Cesvi uma nova etapa na gestão da sua plataforma. Números confiáveis e visíveis levam tranquilidade à tomada de decisão.

O Comitê de Inovação, implantado junto com o serviço, leva trimestralmente inovações e provocações tecnológicas para os principais executivos do Centro. A Indra põe a serviço da empresa profissionais altamente capacitados em tecnologias de ponta.

A união dos conhecimentos técnicos do Cesvi e da capacidade tecnológica da Indra posiciona o Órion em um novo patamar de serviços prestados a seguradoras e toda a cadeia de reparos.

case premiado | Nortix

Decodificador de chassi Nortix

O Decodificador de Chassi Nortix permite que as Seguradoras realizem a interpretação do número do chassi, conforme o correspondente padrão de fábrica da montadora.

As montadoras sempre informam os dados de acordo com seus padrões fabris relacionados aos chassis que saem de suas linhas de montagem. Já os órgãos oficiais, que regulamentam ou controlam a frota circulante, estão sujeitos a diversos tipos de erros ou ações praticadas pelos fraudadores.

O número do chassi é a informação com maior incidência de erros na composição da apólice e nos dados do veículo. Esses erros podem ser de digitação ou provocados deliberadamente, e causam grandes perdas para as seguradoras.

A decodificação de chassi é uma alternativa de verificação, de baixo custo, que pode ser aplicada sobre todos os veículos que ingressam na seguradora, visando reduzir as perdas e aumentar os lucros.

A decodificação é realizada através de algoritmos próprios, tornando desnecessária a consulta a bases externas como Detrans ou Denatran.

O produto pode ser utilizado na emissão de propostas do corretor, pois geralmente a seguradora entrega aos corretores um programa próprio para emissão de propostas. A decodificação pode ser incorporada a este programa para validar o chassi digitado, permitindo que o corretor identifique erros na digitação do número de chassi, antes de remeter a proposta. Tais programas de integração foram criados pela Nortix e já estão prontos para utilização imediata, sem a incidência de custos adicionais.

No preenchimento automático de propostas, o sistema de emissão de propostas da seguradora pode trabalhar de forma a usar o número do chassi e, a partir dele, preencher automaticamente os demais dados do veículo, baseados na correspondente decodificação

A decodificação pode ser incorporada à recepção de propostas na seguradora, junto ao mecanismo de checagem de propostas nos sistemas de informação da seguradora, permitindo rejeitar propostas que cheguem com incorreções no chassi.

Na emissão de apólices, a decodificação pode ser acionada para realizar uma validação final sobre os dados ali constantes, fornecendo uma checagem adicional.

Para a limpeza do banco de dados de apólices, todo o banco de dados de apólices vigentes da seguradora pode ser submetido ao decodificador, a fim de identificar quais apólices precisariam ser retificadas por possuírem número de chassi inconsistente ou divergências entre marca/modelo.

Para as informações adicionais é utilizado em conjunto com outro produto. O Decodificador de Chassi Nortix tem como opção também informar o número da placa e a cor do veículo consultado. A consulta realizada a partir do número do chassi trará todas as informações de decodificação, a placa e a cor do veículo. Essa opção também permite que o acesso às informações seja feito a partir do número da placa do veículo.

Volume de fraudes detectadas

Para mostrar a importância da adoção da solução, o volume de fraudes detectadas pelo Decodificador de Chassi Nortix durante o ano de 2014 chegou a R$ 29 milhões. Somente no primeiro semestre de 2015, esse montante já excedeu a R$ 33,4 milhões, sendo 15% superior a todo o ano de 2014. Mantida essa evolução, o volume de fraudes identificadas em 2015 será maior que o dobro do volume de 2014.

Esses totais equivalem ao valor dos veículos que foram submetidos ao Decodificador de Chassi Nortix e tinham irregularidades comprovadas. As estatísticas acima não incluem resultados de outras soluções da Nortix.

Importante destacar que todos esses chassis irregulares estavam com cadastro regular na base BIN/RENAVAM. Com o uso do Decodificador de Chassi Nortix, os clientes puderam detectar as fraudes e evitar perdas, maximizando os resultados.

case premiado | Pasi

A revolução dos benefícios sociais utilizados em vida

No final da década de 80, uma grande massa de brasileiros formada por trabalhadores e operários pertencentes às classes sociais menos favorecidas, praticamente eram excluídas do mercado segurador. Para atender essas classes, foi desenvolvido o modelo PASI, através de uma iniciativa inovadora gerou-se um enorme mercado a ser explorado, ao repensar a maneira de ofertar benefícios que, de fato, pudessem ser utilizados em vida pelo segurado. Reconhecido como o primeiro microsseguro do Brasil, o PASI revolucionou o mercado por ter sido o idealizador de coberturas e benefícios inéditos.

Logo em seu nascimento, o PASI se propôs a ser um seguro inovador, que tivesse um cunho social e humanitário. Com esta vocação e missão, mantêm-se na vanguarda do desenvolvimento de benefícios direcionados ao seu público alvo. Uma destas inovações que revolucionou o mercado segurador foi a Cesta Natalidade. Lançado em 2009, este benefício inverteu a prática tradicional dos seguros de vida e contemplou a vida, chegando nas famílias beneficiadas em um momento muito feliz e agradável para os segurados. Ocorrendo o nascimento do filho do trabalhador, o mesmo recebe a título de doação, duas cestas compostas por alimentos e itens específicos a atender as primeiras necessidades básicas da mãe e de seu bebê. Inicialmente, este benefício foi criado para contemplar especialmente a mulher trabalhadora, devido ao tamanho sucesso, atualmente é estendido também aos trabalhadores do sexo masculino. Já em 2014, surge o BONA – Bônus por Nascimento, para amparar o segurado no pagamento das primeiras despesas dos seus filhos recém-nascidos, oferecendo um reembolso de até R$ 523,00, para gastos vinculados ao nascimento da criança, como fraldas, vacinas, exames e consultas médicas.

Segundo Alaor Silva Junior, presidente e idealizador do projeto PASI, é uma necessidade das classes menos favorecidas a oferta de benefícios que possam ser utilizados em vida e façam a diferença para o segurado. Isso requer muita pesquisa sobre alternativas de produtos e serviços amplos que atendam as necessidades de determinados grupos de risco. “As demandas vêm do convívio com as comunidades. Microsseguro e seguro popular têm que estar no conceito humanitário e cabe a nós, instituições de seguros, acabar com a herança da pobreza no mundo. É preciso criar a cultura do seguro na população brasileira e os benefícios utilizados em vida, nos momentos de alegria, facilitam este caminho.”

Tratando-se de um mercado extremamente conservador, criar este tipo de benefício é algo que desafia o seguro e o mercado já percebeu a importância disso. A vasta experiência do seguro PASI foi construída no decorrer de seus 26 anos ao lado de corretores, seguradora, entidades, segurados e colaboradores. “O PASI tem como objetivo promover a popularização do seguro de vida, por isso, além de dar segurança e proteção nos momentos imprevisíveis, acreditamos que o seguro de vida deve ir além e beneficiar também as pessoas em vida”, ressalta Alaor Silva Junior. O seguro está focado na demanda de gerar novas coberturas e benefícios direcionados à população de baixa e média renda. Sua meta é conseguir beneficiar direta ou indiretamente 100 milhões de brasileiros.

case premiado | Propay

Gestão de benefícios para retenção de colaboradores

A Atos, multinacional francesa presente em 47 países, é uma das maiores empresas de serviços de tecnologia da informação do mundo. Somente no Brasil, emprega cerca de 1600 profissionais. A empresa havia acabado de realizar uma grande aquisição. Em um negócio global, comprou a Siemens IT para aumentar sua participação em vários mercados estratégicos para a companhia.

“A empresa passava por mudanças desde 2012, atuando fortemente na redução de custos. Por isso, tivemos que propor mudanças quanto à remuneração dos funcionários. Entre elas, diversas harmonizações nos benefícios indiretos, como é o caso do plano de saúde”, conta Marcelo Barros, responsável pela área de Remuneração e Benefícios.

Segundo Barros, a inflação e os sindicatos também contribuíram para esta decisão. “Os sinais de crescimento acelerado da inflação – que nos últimos meses acumulou alta de 6,59%, acima do teto da meta, segundo o IBGE – e a forte pressão dos sindicatos quanto ao reajuste salarial compulsório, inibiram qualquer tipo de aumento voluntário da empresa, fazendo com que nós pensássemos em alternativas diferentes”.

Por esta razão, o RH decidiu oferecer o plano de saúde de Auto Gestão (estrutura de atendimento composta por serviços próprios e credenciados pela empresa) a seus funcionários. Porém, após uma pesquisa interna realizada com eles, percebeu-se que a maioria não estava satisfeita com a modalidade escolhida. “O Great Place to Work realizou uma pesquisa de clima e uma das insatisfações mais citadas foi em relação ao plano de saúde. Este resultado nos fez repensar nossas estratégias e tomar outra decisão. Procurar a opinião de um especialista”, diz o executivo.

Foi quando, em agosto de 2013, a Atos escolheu a ProPay para avaliar e propor estratégias de otimização do plano, além de contribuir para o processo de implantação e migração com tranquilidade ante os colaboradores. Optou-se então pela troca do plano de saúde para um seguro saúde.

“Entendemos que a Auto Gestão era uma fraqueza competitiva. Olhamos nosso mercado e percebemos que 75% das empresas tinham como benefício as duas maiores seguradoras. Foi então que concluímos que deveríamos fazer este investimento”, conta Barros.

Todo o estudo foi conduzido pela ProPay, a fim de que a melhor opção fosse desenhada para a Atos. “Por isso, remanejamos os processos, redesenhamos a estratégia e, mesmo tendo um aumento nos custos, foi a melhor escolha”, afirma o executivo.

De acordo com Barros, a mudança tem sido bem recebida, com o aumento da rede credenciada e do maior poder de escolha que os colaboradores passaram a ter. “Um bom seguro saúde contribui para a atração e retenção dos colaboradores. Com este novo modelo e o apoio da ProPay estamos muito mais competitivos”, conclui Marcelo Barros.

Após a mudança, a área de Recursos Humanos constatou um feeling positivo por parte dos colaboradores. Com um investimento na nova estrutura de Medicina em Grupo, a satisfação entre os funcionários da Atos ficou perceptível.

Fundada em 1999, a ProPay é especializada no segmento de BPO (Business Process Outsourcing). Rea¬liza Administração de Pessoal, Folha de Pagamento, Consultoria e Gestão de Benefícios.

Liderada pelo CEO, Patrick Morin, e grande elenco de executivos conceituados, anualmente apresenta crescimento expressivo em sua receita e coleciona algumas premiações significativas no mercado de RH.

case premiado | Vayon

Aplicativo venda mais corretor

A Vayon, empresa líder no processamento de seguros massificados, lançou um aplicativo que permite aos corretores comercializar seguros para pessoas físicas e micro empresas em qualquer lugar, de uma forma mais prática e ágil.

Com versões para iOS e Android, o aplicativo lançado em setembro de 2014, já foi baixado por cerca de 1,5 mil corretores. Hoje, ele é responsável pelas vendas de 4.000 seguros todos os meses.

Entre as funcionalidades, o novo app permite fazer a contratação de produtos simplificados (seguros de vida, residencial, empresarial, dental e previdência), oferecer produtos pelo app, email ou SMS, consultar históricos de vendas, assistir a vídeos sobre os produtos e acessar um canal direto com a central de atendimento.

Valdemir Navarro, diretor de marketing da Vayon, explica o sucesso da novidade: “é uma ferramenta de trabalho que permite ao corretor de seguros aumentar a produtividade de vendas, ter mais mobilidade e explorar novas oportunidades”.

A Vayon é a primeira processadora do mercado de seguros a entregar uma plataforma completa e especializada na venda e pós-venda de seguros massificados, seguros populares e microsseguros. Sua plataforma on.iBusiness, possui em seu DNA, inovações que possibilitam aos profissionais das áreas comercial e operações, viabilizarem seus projetos de distribuição de seguros com estratégia de múltiplos produtos e múltiplos canais.

Seus processos operacionais e sua plataforma de software seguem rigorosos padrões de segurança, sendo a única processadora de seguros certificada PCI-DSS.

pesquisa | homenagem especial

Superintendência engajada

Homenageado do ano, Roberto Westenberger demonstra que continuará trabalhando pelo fortalecimento do mercado

Em fevereiro de 2014 o mercado de seguros recebeu uma nova liderança. Roberto Westenberger passava a ser o superintendente da autarquia reguladora do mercado, a Superintendência de Seguros Privados – Susep. Em setembro de 2015, recebe uma homenagem do Prêmio Melhores do Seguro pelo empenho que vem demonstrando em se aproximar dos players deste mercado.

Inicialmente graduado em Engenharia Elétrica pelo Instituto Militar de Engenharia – IME, Westenberger deu o primeiro passo em direção ao mercado de seguros em sua outra formação, em Ciências Atuariais pela Universidade Federal do Rio de Janeiro – UFRJ. Dentro do mercado, tornou-se responsável pelas operações da Tillinghast – Towers Peerin na América Latina e Diretor Técnico da Companhia Internacional de Seguros. Depois disso, foi sócio da PwC atuando na área de Consultoria Atuarial e de Gestão de Seguradoras e Entidades de Previdência.

Essas experiências proporcionaram ao executivo a visão necessária para ocupar o cargo máximo da autarquia, lidar com criação e aprovação de novos produtos e fazer com que a entidade se tornasse cada vez mais proativa. O laboratório de produtos proposto por ele é prova disso. A mediação de debates sobre a necessidade de novas oportunidades de mercado como o Universal Life, o seguro popular de automóveis e o seguro longevidade, entre outras ações, ratificam seu posicionamento.

A homenagem prestada pela Revista Apólice endossa a importância de ter na regulação do mercado alguém que esteja engajado na sua melhoria e que acredite que a continuidade no posto seja fruto de muito trabalho e manutenção de bom relacionamento com toda a cadeia de seguros.

pesquisa | planos de saúde

Crescimento com conscientização

Campanhas de conscientização da população e investimento na formação de corretores são apostas que ajudam operadora a crescer

De uma pequena clínica na cidade de Duque de Caxias, no Rio de Janeiro, em 1972, nascia a Amil, que cinco anos depois já era considerada a maior maternidade privada do estado fluminense. Outras aquisições vieram e o crescimento da operadora é constantemente reconhecido. Em 2015, a Amil conquista, mais uma vez, o Prêmio Melhores do Seguro na categoria Plano de Saúde, como destaque nacional. “Para a Amil, é motivo de muito orgulho ser novamente escolhida como uma das melhores empresas do setor pelos corretores. Isso comprova o reconhecimento do trabalho realizado pela empresa com o canal dos profissionais de vendas”, agradece Norberto Birman, diretor Corporativo.

O ano de 2015 foi marcado na Amil por uma bandeira importante, que é desenvolvida desde 2014, o movimento Obesidade Infantil NÃO, lançado com o objetivo de alertar a sociedade brasileira sobre a epidemia da doença. Com a ajuda de colaboradores, profissionais de saúde, empresas parceiras, entre outros, a Amil promove eventos, programas especiais, palestras, materiais educacionais e procura disseminar informações sobre o tema em veículos de massa e internet.

A parceria com o corretor também é destaque para a companhia, com diversas iniciativas. Por indicação deles, em pesquisa feita em parceria com a CVA Solutions, é que a Amil recebe este reconhecimento, que se esforça em retribuir. “Buscamos também alinhar os produtos da Amil, de forma a oferecer as melhores soluções para todos os níveis hierárquicos das empresas, e contribuir para o fortalecimento do processo de formação dos corretores”, conta o executivo. Esse processo de formação é feito através de cursos oferecidos pela Universidade de Vendas Amil, que já preparou mais de 14 mil profissionais desde 2004.

Esses corretores de planos de saúde ajudam diariamente a operadora a continuar com seus investimentos em planos médicos e odontológicos para empresas de todos os portes, com soluções diferenciadas para as necessidades de cada uma delas. O grande desafio, no entanto, é continuar a oferecer serviços de qualidade, dentro dos padrões estipulados, aos clientes e mantendo uma relação bem sucedida com o canal de vendas. Cada empresa desenha para si uma estratégia e procura manter os pilares que julga mais importantes para manter a atuação de mercado sólida. “O cenário sinaliza a necessidade de condução das atividades com muita responsabilidade, comprometimento e qualidade na entrega dos serviços”, enfatiza Birman.

pesquisa | saúde, riscos marítimos e riscos aeronáuticos

Explorando o mercado

Apontado como destaque em três segmentos, Grupo Bradesco Seguros segue aproveitando as oportunidades oferecidas pelo ramo securitário

Prestes a patrocinar os Jogos Olímpicos e Paralímpicos Rio 2016, O Grupo Bradesco Seguros, que atua com uma rede de aproximadamente 35 mil corretores treinados, é destaque nos segmentos Saúde, Riscos Marítimos e Riscos Aeronáuticos. “Nossa equipe está preparada para os desafios. Buscamos avaliar as regras de cada segmento e levar ao cliente final um produto que ele consiga entender claramente, reconhecendo a sua importância e a forma de utilização da apólice. Esse tem sido o nosso diferencial de mercado”, destaca José Sérgio Bordin, diretor geral de Auto/RE da companhia.

Nesta edição do Prêmio Melhores do Seguro, todas as conquistas da empresa correspondem ao trabalho realizado em nível nacional. Aproveitar bem as oportunidades que o mercado oferece certamente é uma das chaves para o reconhecimento: a percepção do brasileiro quanto à importância do seguro cresceu, seja para realizar novos investimentos ou preservar capital para novos projetos. Por isso, ainda há um grande mercado potencial para o seguro em todas as áreas.

“O Grupo Bradesco Seguros sempre reforça a importância de proteger os bens. Então, estamos convencidos de que, com a proteção do seguro, o brasileiro pode minimizar perdas e seguir em frente com seus novos e importantes desafios. O papel social do seguro é justamente esse: minimizar riscos e perdas e estimular ganhos futuros”, reitera o executivo.

Por deter bens de altos valores, o mercado de transporte marítimo é mais consciente quando o assunto é proteção. Mesmo assim, Bordin aponta que este nicho tem demonstrado interesse crescente pelo assunto, visto que o Brasil conta com um dos maiores litorais e rios navegáveis do mundo. O aumento da demanda segue no segmento de jatos executivos, face às distâncias de um país continental.

Saúde

O segmento de saúde suplementar acompanha o comportamento da economia, crescendo ou decrescendo conforme os indicadores de emprego, renda e produção. O acesso das classes C e D ao consumo, sendo o plano de saúde o terceiro produto mais desejado pela população, e a necessidade de retenção de mão-de-obra pelas pequenas e médias empresas (PMEs) são fatores que podem manter o mercado de seguros aquecido – em particular, o de planos de saúde.

Para o presidente da Bradesco Saúde e da Mediservice, Marcio Coriolano, conquistar o Prêmio Melhores do Seguro 2015 tem um grande valor, pois o título afirma que os corretores aprovam o trabalho realizado pela companhia. “Eles são peças fundamentais para o crescimento da seguradora”, declara.

A empresa, que recebeu o selo de Acreditação pela segunda vez consecutiva, oferece informações e serviços que permitem uma melhor gestão do benefício de saúde pela área de Recursos Humanos. As ações são realizadas através de programas como “Juntos Pela Saúde”, que indica ações de prevenção que vão desde a entrega de material explicativo e realização de palestras até a elaboração de programas específicos de gestão de patologias; “Meu Doutor”, no qual os médicos conversam, examinam, entendem o histórico do paciente e o de seus familiares, conhecendo e acompanhando-o em cada consulta, cuidando da saúde dos segurados para evitar doenças; e “Segunda Opinião Médica”, realizado em parceria com hospitais para proporcionar aos pacientes eventuais alternativas de tratamento de patologias de coluna vertebral, neurológicas e hemodinâmicas que não sejam a intervenção cirúrgica.

“A adoção de hábitos saudáveis por parte da população pode contribuir decisivamente para a reversão da tendência inflacionária de custos médicos. Neste sentido, as operadoras privadas de saúde têm um papel cada vez mais importante para estimular a mudança de hábitos mediante programas de promoção da saúde e de prevenção de doenças. A adoção desses programas cresce rapidamente entre as operadoras, e a expectativa é que venham a reduzir a demanda futura por tratamentos”, diz Coriolano.

Para que a saúde suplementar evolua no Brasil, o presidente da Bradesco Saúde aponta que é necessário se observar os desafios enfrentados por este mercado, entre os quais o financiamento sustentável da assistência à saúde, que vem observando custos crescentes em razão da incorporação acrítica de tecnologias e do aumento da demanda por tratamentos sem orientação médica adequada. Segundo ele, as transições etária, demográfica, epidemiológica e tecnológica já impactam negativamente a sustentabilidade dos sistemas de saúde no mundo todo, e em solo brasileiro não é diferente.

No processo de manutenção do equilíbrio econômico-financeiro do sistema de saúde suplementar, é importante lembrar que o consumidor também tem sua parcela de responsabilidade, necessitando estar atento à utilização dos serviços de modo responsável e ético e evitando onerar ainda mais um sistema que, por sua natureza de mutualismo, aumenta seus custos na medida de sua utilização.

Coriolano finaliza que o setor está atento às questões e se mobiliza participando de debates junto à Agência Nacional de Saúde Suplementar (ANS) e ao mercado, propondo o aperfeiçoamento da regulação e de práticas que incentivem a sustentabilidade do sistema via a produção assistencial de qualidade e o combate ao desperdício.

pesquisa | automóveis

Reconhecimento na origem

Pela 6ª vez, corretores do Sul elegem HDI como a melhor companhia em Auto da região

Com o berço de suas operações na Região Sul, a HDI pode comemorar o reconhecimento que tem nesses três estados do País, já que, pelo sexto ano consecutivo, a companhia foi indicada pelos corretores como a melhor seguradora na categoria Automóvel destaque na Região Sul. A indicação foi feita através de uma pesquisa realizada pela Revista Apólice em parceria com a CVA Solutions.

Fábio Leme, diretor de automóvel da HDI Seguros, destaca que é um grande prestígio receber esse reconhecimento e que a companhia continua mantendo a região como seu principal mercado. “Somos líderes no segmento automotivo e prezamos por essa conquista, intensificando a cada dia nossos esforços em oferecer produtos e serviços de qualidade aos clientes”.

Nos últimos anos, a companhia tem procurado se reinventar e grande parte dessa estratégia está em estreitar o laço com os corretores, que estão intrinsecamente ligados ao sucesso que a seguradora tem experimentado ao longo dos últimos anos. Prova disso é o HDI Digital, ferramenta de cotação online que permite aos usuários pesquisar preços de apólices de seguro e facilitar a interação deles com o corretor, automatizando o serviço para que ele se torne menos burocrático, inserindo o corretor parceiro nos avanços tecnológicos para que as plataformas sejam aliadas ao sucesso desses profissionais.

Para os usuários, a seguradora oferece o Bate-pronto móvel, que agiliza a prestação dos serviços em regiões com demandas sazonais. “Estamos trabalhando, também, em expansão geográfica, com abertura de novas filiais”, complementa Leme.

Pensando adiante, sem abandonar a carteira Auto, o seguro residencial deverá ter atenção especial da companhia. Manter o padrão da companhia e, ainda mais, tentar elevá-lo, é o mote do desafio que deverá seguir nos próximos anos para que continue sendo competitiva e reconhecida no mercado. A queda na venda de veículos zero quilômetro deve ser um ponto crítico até o final de 2015. A retração da economia de modo geral também deixará o mercado alerta. Mas, apesar desse cenário, o executivo da HDI se apresenta otimista em relação ao crescimento da companhia. “Segundo indicadores, o crescimento do mercado de seguros deve ser de 5% a 6%, o que é um índice bastante positivo, se comparado a outros setores da economia, que devem crescer menos”, finaliza o executivo.

pesquisa | garantia

Dedicação

Pela segunda vez, JMalucelli Seguradora é eleita como destaque nacional em Seguro Garantia do Prêmio Melhores do Seguro

As carteiras de Ramos Elementares e Vida em Grupo marcaram o início da JMalucelli Seguradora no mercado, em 1992. Mas foi dois anos depois que a companhia passou a trabalhar exclusivamente com Seguro Garantia, segmento em que pela segunda vez é apontada pelos corretores como destaque nacional do Prêmio Melhores do Seguro.

De acordo com o vice-presidente da empresa, Gustavo Henrich, a conquista representa a dedicação da seguradora à carteira nas últimas duas décadas. “Sempre investimos bastante em pessoal e sistemas para prestar o melhor serviço possível aos corretores que necessitem contratar um seguro garantia”, declara o executivo.

O reconhecimento vem acompanhado de desafios. Há dez anos, o entrave era conseguir resseguro para apoiar os grandes projetos de infraestrutura que demandavam seguro garantia. Para ter sucesso nesta fase, foi necessário criar e manter um relacionamento de confiança com os resseguradores que apoiavam a empresa. Com um ambiente muito mais competitivo no mercado de garantias, hoje a seguradora busca manter a liderança sem comprometer a qualidade de sua carteira. “Felizmente, temos conseguido fazer isto mesmo em um ano marcado pela crise econômica, que acaba afetando a saúde financeira de muitos tomadores de garantia”, destaca Henrich.

Neste aspecto, a seguradora vem apostando em sua Universidade Corporativa, dedicada a estudar as demandas de produtos trazidas pelos corretores, além da diretoria de desenvolvimento que foca exclusivamente em inovações de procedimentos e sistemas para atender às necessidades do futuro mercado de garantias.

Ao que tudo indica, o cenário deve seguir favorável. O aumento da carteira de seguro garantia judicial, por exemplo, tem compensado a retração das garantias tradicionais – principalmente Construção Civil – ocasionada pela atual situação política e financeira do País. De um modo, geral a boa distribuição, o forte relacionamento comercial com os corretores, a agilidade na entrega e a alta capacidade de resseguro advinda de uma boa subscrição são fatores que propulsionam os prêmios deste mercado, que nas estimativas da JMalucelli Seguradora deverá crescer aproximadamente 30% este ano em relação a 2014.

pesquisa | planos de saúde premium

Objeto de desejo

35 anos cuidando do maior patrimônio das empresas: a saúde de seus colaboradores e seus familiares

Líder em planos de saúde para o mercado de alto padrão, a Omint celebra em 2015 seus 35 anos de atuação no país com expectativa de não apenas se manter na liderança entre os planos de saúde de alto padrão, mas também continuar sendo uma marca referência em saúde suplementar.

Quando chegou ao país, em 1980, trouxe um modelo de planos de saúde ainda inédito no mercado local, focado na saúde e prevenção, com excelência em serviços e atendimento. Rapidamente seus planos se transformaram em objeto de desejo no pacote de benefícios oferecidos na contratação de diretores e presidentes.

Além de só trabalhar com hospitais de primeira linha como Hospital Israelita Albert Einstein, Hospital Sírio Libanês e Centros de Diagnósticos como o Fleury e Alta Excelência Diagnóstica, a Omint é campeã na eliminação da burocracia que tanto causa inconveniente aos clientes de planos de saúde.

A Omint foi o primeiro plano de saúde do mercado brasileiro a comercializar planos de saúde em que a autorização para internação e realização de procedimentos cirúrgicos pode ser emitida em até 6 horas.

A Omint também criou um amplo leque de ações e programas para atuar na prevenção de saúde nas empresas e melhorar a qualidade de vida dos associados do plano. Carro-chefe destas ações foi a criação do Núcleo de Saúde e Prevenção, que coordena o Programa de Promoção de Saúde.

O Doutor em Casa Omint prevê acesso de seus associados a médicos, inclusive pediatras, 24 horas por dia, 7 dias por semana, que, dependendo do caso, podem realizar atendimento em domicilio. Pacientes crônicos e casos complexos também merecem atenção especial da Omint, diferenciando a marca neste mercado de saúde suplementar.

Em 2013, a Omint deu um passo muito importante para o mercado corporativo. Lançou o Omint Corporate, um plano de saúde corporativo com excelente custo-benefício, focado na média e alta gerência, que mantém os mesmos padrões de qualidade de todo o portfólio da operadora.

Para celebrar seus 35 anos, a Omint estreará uma nova frente de negócios no mercado brasileiro, que certamente fará muita diferença para o segmento corretor. Com R$ 30 milhões de investimento, o grupo dará início em novembro às operações da Omint Seguros, criada para atuar o mercado de seguros de pessoas, segmento que cresce a taxas aceleradas no país.

Nessa primeira fase, a Omint Seguros comercializará Seguro de Vida em Grupo e Seguro Viagem. Em 2016, a nova companhia irá também comercializar Seguro de Vida Individual. Como diferencial, a Omint apresentará ao mercado a excelência em atendimento e processos, que são sua marca característica, além de produtos com total customização e adequação aos diferentes perfis das empresas.

O plano de negócios da companhia indica que ao final do terceiro ano de atividade os prêmios da Omint Seguros conquiste uma participação de 1,5% no Mercado de Seguro de Pessoas.

Na Omint, a odontologia também é Premium

A empresa, que entrou no segmento odontológico nos anos 90, investiu na construção de duas unidades da Clínica Odontológica Omint, uma das mais modernas do país que hoje atende mais de 6 mil pacientes por mês, entre associados Omint e clientes particulares.

São 19 consultórios distribuídos em duas unidades de operação, uma instalada na sede da Omint na região da Av. Cidade Jardim e a outra na Av. Berrini, ambas na capital paulista. Trata-se da única clínica odontológica do ocidente a conquistar a JCI Acreditation, um dos mais reconhecidos selos de qualidade do mundo para empresas de saúde. No Brasil, apenas grandes instituições como o Hospitral Israelita Albert Einstein, o Hospital Sírio-Libanês e o Hospital Oswaldo Cruz, contam com a certificação.

pesquisa | auto, transporte e condomínio

Expandindo operações e horizontes

Mantendo a parceria com corretores, seguradora procura ampliar atuação para inovar no mercado

A Porto Seguro já possui um histórico de destaque no Prêmio Melhores do Seguro. Sempre presente em diversas categorias, esse ano foi a vez das áreas de Auto, Transporte e Condomínio serem escolhidas como destaque nacional pelos corretores, de acordo com pesquisa realizada em parceria com a CVA Solutions. Fabio Luchetti, presidente da companhia, destaca a importância do prêmio especialmente pelas categorias serem escolhidas pelos corretores de seguros. “Consideramos os corretores como parte fundamental para que os consumidores adquiram o seguro que seja mais adequado às suas necessidades. Para nós, é extremamente gratificante ter a companhia reconhecida por este público tão importante”, acredita o executivo.

Algumas iniciativas de destaque foram cruciais para a seguradora ao longo de 2015, que sempre procura estender sua atuação. O produto voltado para Máquinas e Equipamentos, por exemplo, que tem como objetivo atender os setores de construção civil, medicina, odontologia, indústria e medição, permitindo a proteção de máquinas e equipamentos de diversas escalas. Foi lançado também o seguro Transportes Mais Simples voltado aos setores de autopeças, móveis e materiais de construção, têxtil, calçadista, cosméticos e perfumaria e produtos de limpeza. Outra novidade foi a nova campanha da plataforma Trânsito+gentil, que concede 7% de desconto na contratação ou renovação do seguro para motoristas que não tiverem pontos na carteira de habilitação. “Este também foi um ano importante para reforçar a conveniência e facilidade para clientes, oferecendo um portfólio completo de serviços e com sinergia entre os produtos. A Porto Seguro Proteção e Monitoramento, por exemplo, lançou o novo serviço com solução de gravação em nuvem e a Porto Seguro Conecta, além de ter dobrado sua base de assinantes, lançou o plano Conecta+, com pacote de voz ilimitado”, conta Luchetti.

Mostrando-se otimista em relação ao cenário do mercado, Luchetti aponta que a companhia deverá investir ainda mais nessa parceria, já que comparado a países desenvolvidos, nos quais o setor de seguros costuma ocupar 10% do PIB, os 4% de participação do mercado brasileiro da economia indica uma grande oportunidade de crescimento. “Outro aspecto a ser considerado, é que apenas o seguro de automóvel é consistentemente difundido na sociedade. Há espaço para outros serviços voltados à proteção da família brasileira”, aponta.

Por isso, o foco da companhia para o futuro será o seguro de pessoas, como vida e previdência, e seguros na carteira de Ramos Elementares, como residência, e os voltados a pequenos e médios comércios.

Na visão do presidente, o corretor deve aproveitar a relação de confiança construída com seus clientes para oferecer outras soluções que gerem tranquilidade e segurança a eles. Dessa forma, poderá gerar renda para seus negócios e aumentar as margens de comissões oriundas de ramos não tão maduros quanto o de automóvel. “É muito importante que o corretor invista parte de sua margem de lucro para planejar melhor seu futuro. Ter grandes sonhos ajuda a construir idéias, desafios e pontes para um futuro mais promissor”, finaliza Luchetti.

pesquisa | saúde, previdência e capitalização

Corretores: peça-chave

SulAmérica conquista três categorias do Prêmio Melhores do Seguro 2015. Executivos da companhia também atribuem o sucesso aos profissionais parceiros

Em pesquisa da Revista Apólice junto com a CVA Solutions, os corretores de seguros elegeram a SulAmérica como destaque nas categorias Saúde e Previdência na região Sudeste e Capitalização em nível nacional. “Para nós, é uma grande honra estar entre os contemplados do Prêmio Melhores do Seguro 2015. Sem dúvida, nossa relação com os corretores contribuiu para alcançarmos esse importante reconhecimento”, comemora Fabiano Lima, diretor de Vida e Previdência da seguradora.

O vice-presidente de Capitalização, André Lauzana, não só compartilha da opinião como acrescenta que a seguradora está sempre investindo em seus principais parceiros. “Trabalhamos para que eles possam atuar cada vez mais como consultores de negócios, oferecendo soluções de proteção para seus clientes em todas as áreas e fases da vida e proporcionando a oportunidade para estreitar o relacionamento”.

O mercado de previdência oferece um cenário promissor e, para que a área siga em evidência, Lima aponta como fundamental um maior investimento em alternativas efetivas e acessíveis ao segurado, além de se compartilhar informações e incentivar a conscientização da população sobre a importância da previdência privada. A companhia observou que a consciência das pessoas em relação à poupança, planejamento familiar e educação financeira têm aumentado e, atenta a isso, reformulou o portfólio de produtos com o objetivo de aprimorar seus serviços. “A reestruturação contribuiu de maneira significativa para o destaque da carteira”, diz o executivo.

Já em saúde suplementar, a ordem é atuar como gestora de saúde, o que para o diretor de Projetos de Saúde e Odonto, Roberto Cardoso, é essencial para a sustentabilidade dos negócios de todos os agentes atuantes neste setor. “Um dos pilares defendidos por nós é o investimento em iniciativas voltadas para a medicina preventiva e que tragam uma gestão de saúde aliada a gestão de sinistros”, declara. Ele acredita que, além de auxiliarem os segurados na melhora da saúde e qualidade de vida, tais ações contribuem para o controle de custos e para a melhora no nível de satisfação dos clientes. “Temos realizado inúmeros investimentos, sobretudo na última década, para atuar como importante agente neste sentido”, acrescenta Cardoso.

Portfólio flexível

Como solução de negócio, a capitalização ainda é pouco conhecida em alguns mercados e por isso é possível encontrar dificuldades na compreensão e dinâmica dos produtos. A SulAmérica soube driblar esse gargalo: no segmento de garantia de locações baseado em títulos de capitalização, a Solução Garantia de Aluguel responde por 60% do mercado. O destaque segue no segmento de incentivo, modalidade em que a companhia é líder. “Acreditamos que esse portfólio flexível e completo nos coloca entre os contemplados desse reconhecimento tão importante para o mercado de seguros oferecido pela Revista Apólice”, diz André Lauzana.

O vice-presidente deixa claro que a seguradora – que prioriza as soluções de negócios para os setores empresarial e imobiliário – está pronta para crescer ainda mais. “Estamos muito otimistas diante do imenso potencial que o mercado de capitalização apresenta. Vamos focar nossos esforços nos segmentos que já atuamos”.

pesquisa | resseguradora internacional

Estudando e entendendo o mercado

Pesquisas desenvolvidas pela resseguradora auxiliam toda a cadeia a desenvolver ideias para um mercado mais sólido

Desde 2008, logo após a abertura do mercado brasileiro de resseguros, a Swiss Re começou a atuar no Brasil com bastante destaque. O setor mudou muito desde então, mas a companhia permanece firme e otimista em seus passos, mesmo que desafios estejam por vir nos próximos anos.

Indicada pelos corretores de seguros, de acordo com a pesquisa realizada pela Revista Apólice em parceria com a CVA Solutions, a resseguradora conquista, mais uma vez, o troféu Prêmio Melhores do Seguro na categoria Resseguradora Internacional. A frente da companhia há três anos, Margo Black faz questão de ressaltar a importância que essa indicação tem para a companhia. “Ter esta conexão com os corretores é para nós não só um privilégio e uma honra, mas também uma grande responsabilidade. Os corretores de seguros estão em contato direto com os clientes finais, ou seja, praticamente na ponta inversa de um ressegurador na cadeia de valor do seguro”, destaca a executiva.

Para manter esse bom relacionamento, as companhias têm o papel de apoiar a indústria como um todo. Através de pesquisas, estudos, propostas de novas idéias, a Swiss Re tem desempenhado esse papel. Um dos destaques dessa iniciativa foi um levantamento realizado em 2014 sobre o perfil de consumidores da América Latina e especificamente do Brasil, para entender sua motivação para a compra de seguros de Vida, uma vez que a lacuna de proteção contra a mortalidade na região ainda é muito grande. “É importante entender estas tendências e como impactam no seguro de vida e saúde para poder desenvolver junto a nossos clientes os produtos do futuro. É importante destacar que as pesquisas são o início de um longo processo que começa com uma conversa e troca de ideias com nossos clientes”, ressalta Margot. Essas conversas permitem que produtos sejam lançados com desenhos criados especificamente para o mercado brasileiro.

Vida e Saúde são as áreas de principal foco, mas a Swiss Re atua em tomo os ramos. Por isso, há a expectativa de que os negócios que envolvem Responsabilidade Civil cresçam devido à quantidade de projetos de infraestrutura, preços mais baixos de petróleo em todo o mundo e mudanças no sistema de regulação. Riscos patrimoniais também são uma aposta, de acordo com a executiva. “Não podemos esquecer que a população brasileira exposta ao risco de inundações provavelmente aumentará dos 33 milhões de pessoas hoje para 43 milhões em 2030”, alerta Margot. Estima-se que as perdas anuais aumentarão de US$ 1,4 para US$ 4 bilhões no mesmo período. Medidas de prevenção, adaptação e transferência de riscos podem ajudar o Brasil a evitar percalços em seu desenvolvimento socioeconômico. “Neste sentido, o ramo mostra grande potencial”, completa.

O Departamento de Pesquisas e Estudos Econômicos da resseguradora elaborou um relatório sobre a indústria de seguros e resseguros durante o segundo trimestre de 2015. O estudo mostra que os prêmios de seguro em termos reais cresceram 6,1% no comparativo anual (excluindo saúde), inferior aos 13% do trimestre anterior. Essa queda acentuada constitui uma ruptura na tendência de alta em curso desde o primeiro semestre de 2014, que foi impulsionada principalmente pelo segmento de vida, em particular, pelo produto VGBL. A continuação desta tendência de baixa poderia também apresentar um desafio para toda a indústria.

Para que essas expectativas otimistas se concretizem, é preciso que todas as empresas aprendam a passar pelos desafios que deverão se apresentar. A Swiss Re está ciente disso, mas a executiva acredita no crescimento em longo prazo.