entrevista | Francisco Vidigal Filho

Para dobrar de tamanho, é preciso olhar para nichos específicos

O presidente da Sompo Seguros afirma que a companhia quer crescer 20% ao ano e, para isso, vai criar produtos para nichos específicos e atuar em diversas regiões do País

Kelly Lubiato

APÓLICE: Como vai ser esta nova cara da companhia no Brasil?

Francisco Vidigal Filho: Estamos passeando por todas as cidades onde temos estrutura para apresentar aos corretores a nova marca desta empresa, que já está no Brasil há muito tempo. Percorremos todas as regiões do País para mostrar qual é a estratégia da Sompo Seguros no Brasil.

APÓLICE: Que apoio a marca vai dar ao corretor para divulgar a nova marca?

Francisco Vidigal Filho: Estamos fazendo isso em três etapas: a primeira, com os colaboradores através de marketing interno; a segunda fase, nos meses de julho e agosto, com os corretores de seguros, para que eles façam a divulgação para os seus clientes; a partir de setembro, vamos abrir uma grande campanha de mídia para atingir todos os consumidores.

APÓLICE: A operação brasileira é a maior da Sompo fora do Japão. O que vocês podem trazer em termos de experiência e produtos para o mercado brasileiro?

Francisco Vidigal Filho: Nós já estamos trabalhando muito com a nossa matriz no Japão e temos muitas coisas a aprender com este mercado maduro. A presença do grupo é forte em outros países emergentes além do Japão, como a Turquia e o sudeste asiático, e muitos destes mercados têm problemas parecidos com os nossos, como instabilidade política e econômica. Há muita coisa para aprendermos.

APÓLICE: A Sompo demonstrou alguma preocupação com o momento político brasileiro?

Francisco Vidigal Filho: Há preocupação, claro, porque a economia japonesa é muito estável. Lá, nada muda se não houver um terremoto, um tsunami ou um acidente nuclear. Eles têm um pouco de receio com as oscilações no Brasil, mas também sabem que em um mercado emergente é comum este tipo de movimento. Para entrar em mercados emergentes é preciso lidar com estas situações delicadas.

APÓLICE: Em termos de produtos, especificamente, há algum que possa ser trazido para o Brasil?

Francisco Vidigal Filho: Estamos olhando mais a parte tecnológica. Quando uma companhia passa por um processo de incorporação, é comum acontecerem problemas no momento da junção de sistemas e isso nós passamos. Os sistemas da companhia já estão operando de forma mais estável, mas ainda não atingiram o nível de excelência que nós pretendemos atingir. Como o Japão é um país exportador de tecnologia, olhamos com cuidado esta questão, conversamos com eles sobre isso. Em julho, o diretor responsável pela área de tecnologia, junto com o vice-representante do Conselho, visitaram o Vale do Silício para buscar novas tecnologias para ajudar na operação brasileira.

APÓLICE: Os problemas tecnológicos que que vocês enfrentaram já foram selecionados?

Francisco Vidigal Filho: Ainda temos problemas pontuais e intermitências, mas funcionamos muito melhor do que há seis meses.

APÓLICE: Quais oportunidades você vê para as empresas de tecnologia desenvolverem aqui no Brasil?

Francisco Vidigal Filho: A nossa maior preocupação é o atendimento ao cliente e a prestação de serviços. A qualidade é fundamental, por isso olhamos muito para o digital. A Internet das Coisas (IoT) pode melhorar o dia a dia do consumidor e do corretor de seguros. Na verdade, buscamos soluções tecnológicas que ainda estão na teoria para começar a pensar fora da caixa. Temos dois pedaços muito claros em tecnologia: um é tentar pegar o que temos para melhorar, como os sistemas existentes; o outro é olhar para o futuro.

APÓLICE: Em quais outras carteiras a Sompo vai atuar, além do seguro de automóvel? Saúde é uma possibilidade?

Francisco Vidigal Filho: Já atuamos em saúde corporativa em São Paulo e no Rio de Janeiro, e temos intenção de atuar cada vez mais forte nesta área. Contratamos neste ano o Valter Hime, que é um executivo com muito conhecimento deste setor. Nossa ideia é entrar forte em saúde. A única operação global em saúde do grupo é no Brasil. No Japão, a experiência está indo para outro lado: compramos duas empresas de atendimento e cuidado com o idoso. Hoje é a segunda empresa no Japão nesta área. É um mercado novo que está se abrindo.

APÓLICE: Logo esta experiência poderá ser útil aqui no Brasil também?

Francisco Vidigal Filho: Daqui a pouco será útil. No Japão, o mercado ainda é estável, mas logo começará a declinar por conta do envelhecimento da população japonesa. O País que conta com 120 milhões de habitantes hoje, deve diminuir este número para 80 milhões nos próximos 50 anos. Para a empresa crescer ela tem duas alternativas: olhar para mercados emergentes ou para produtos adequados à mutação da realidade de seus consumidores, em mercados relacionados ao setor de seguros.

APÓLICE: No Brasil, a empresa pretende dobrar de tamanho nos próximos cinco anos. Como será este movimento?

Francisco Vidigal Filho: Temos uma expectativa de crescimento de 20% ao ano nos próximos anos. De janeiro a maio de 2016 já conseguimos este crescimento, mas sabemos que a meta é ambiciosa. Focamos em Transportes e Vida e temos perspectiva de aumentar participação no mercado de Automóvel. Para isso, investimos em novos produtos, como o Auto Supremo, para veículos acima de R$ 100 mil.

APÓLICE: Vocês pretendem expandir esta linha Supremo para outros produtos?

Francisco Vidigal Filho: Começamos com o Auto, mas vamos estender para o Vida, Residência, Condomínio etc. Vamos olhar muito para o cliente de alta renda. Vamos procurar nichos específicos. Em produtos empresariais, também olhamos para segmentos. Neste ano lançamos o produto para clínicas e consultórios médicos, o seguro para escolas e pretendemos lançar para outros nichos e regiões específicas. Para crescermos vamos olhar para regiões específicas.

capa | renovação

Com foco no futuro, Previsul comemora 110 anos

Previsul passa por movimento de evolução e se apresenta como uma nova geração de seguradora mais simples, fácil, flexível, moderna e inovadora

Poucas empresas no Brasil são centenárias e a Previsul é uma delas. A companhia, que completou 110 anos no dia 1º de agosto, atingiu a marca somando 4.150 corretores cadastrados e marcando presença em nove Estados, com oito sucursais e oito escritórios, além da matriz em Porto Alegre, no Rio Grande do Sul. “Chegar aos 110 anos é louvável, uma vez que nos mostramos com a vitalidade de uma empresa recém criada, inserida em um ramo muito tradicional, que é o de seguros, e que consegue se reinventar e enxergar novos desafios”, destaca o diretor presidente, Renato Pedroso.

Para se manter em um mercado extremamente competitivo, no entanto, é preciso inovar e desenvolver produtos que estejam alinhados às necessidades dos consumidores. Por isso, a seguradora continua de olho nas tendências e busca se renovar. A realização mais recente começou em 2013, quando teve suas ações adquiridas pela Caixa Seguradora com a promessa de marca que apresenta a companhia como uma nova geração de seguradora mais simples, fácil, flexível, moderna e inovadora.

“Este novo posicionamento trouxe várias mudanças, mas podemos apontar que as mais significativas foram as na governança e controles de gestão. Em ambos, temos o apoio do Grupo Caixa Seguradora. Alcançamos ainda solidez nos aspectos de solvência e capital, que possibilitam explorar novas frentes comerciais”, declara o executivo.

Principais frentes desta evolução, a tecnologia e inovação e a cultura organizacional fazem com que a Previsul concentre esforços em otimizar os processos de operação, investindo na evolução dos sistemas e impactando diretamente os setores administrativo, financeiro, cotações e comercial. A companhia, que busca a vanguarda de mercado, investe para disponibilizar ao corretor canais tecnológicos que atendam cada vez melhor os consumidores. Para o segundo semestre, inclusive, a novidade será a cotação eletrônica de seus produtos, ferramenta que estará disponível aos profissionais e que, na visão de Pedroso, trará mais agilidade ao atendimento. “O corretor terá a cotação imediata do seguro e poderá selecionar os tipos de cobertura e assistências. Com esta nova plataforma, nos aproximamos ainda mais do profissional e oferecemos um serviço ágil e simples ao segurado”, afirma.

Há ainda o aplicativo do Cartão Previsul de Vantagens, lançado na segunda quinzena de agosto. Com a ferramenta, o segurado tem acesso a uma série de benefícios na área da saúde e beleza, educação e capacitação, entretenimento, varejistas online, viagens e turismo e outras categorias. A rede de convênios e descontos inclui 600 marcas parceiras no Brasil e outras duas mil na América Latina.

Reconhecimento e desenvolvimento

Os corretores são considerados a ponte da empresa com o cliente final, ajudando o consumidor a escolher a opção mais adequada de seguro para o seu perfil e necessidade. Para valorizar o trabalho desses profissionais e potencializar os resultados de vendas, a seguradora desenvolve campanhas de reconhecimento que motivam o dia a dia e o trabalho do comercial.

Com a premissa de que os colaboradores são o seu maior patrimônio, a empresa também aposta no capital intelectual. Por meio do programa de desenvolvimento de pessoas, oportuniza resultados mais efetivos para as equipes – entre eles programas que buscam desenvolver competências de gestão e uma cultura voltada para a liderança em equipe interna com o objetivo de trazer mais inovação à empresa. Há ainda a busca no mercado e internamente de jovens talentos que possam agregar tecnologia e novas formas de pensar, modernizando a companhia.

“Como resultado, temos uma equipe mais comprometida, alinhada com as demandas da empresa e com foco no futuro”, salienta o diretor presidente. “A mudança da cultura organizacional está relacionada ao momento que a companhia vive. Se estamos trabalhando com foco no futuro, temos que aplicar esta premissa internamente também. Desta forma, mudando valores, crenças e normas, com a abertura dos ambientes da matriz e sucursais. Estamos passando por uma reforma, onde saem as paredes e entra uma estrutura Open Space. Desta forma, todos estão integrados e há melhor fluxo de informação entre as áreas”, finaliza o executivo.

capa | odonto

Mais motivos para sorrir

Caixa Seguradora realiza campanha para incentivar corretores de seguros parceiros a comercializarem os produtos de odonto. Bônus podem chegar a R$ 25 mil

O benefício odontológico é um dos que ainda cresce neste ano, apesar da crise econômica vivenciada no País e da retração apresentada em outros benefícios. Isso acontece por conta do ticket deste tipo de produto ser bem menor do que o de saúde, por exemplo, levando empresas a oferecer este benefício para compensar outros que estão sendo retirados. Além disso, as companhias já perceberam a estreita relação entre doenças bucais e sistêmicas e, neste caso, o benefício vem para amenizar vários problemas como o índice de absenteísmo.

Atenta a este contexto, a Caixa Seguradora está aumentando sua carteira de clientes no ramo odontológico e o corretor de seguros é peça fundamental e tem muito a ganhar. A seguradora preparou uma campanha que se estenderá até dezembro/2016, apresentando uma oportunidade para que os corretores de seguros possam ganhar bônus em dinheiro que vão de R$ 3 mil a R$ 25 mil por contrato fechado acima de 200 vidas, além das comissões de praxe. “Nesta campanha, que se chama ‘Motivos para Sorrir’, já foram distribuídos mais de R$ 200 mil em bônus e acreditamos que iremos distribuir ainda muito mais”, afirma Julio Cesar da Silva Felipe, CEO da Caixa Seguradora Odonto.

Ele explica que o produto tem vários diferenciais, como isenção de pagamento aos dependentes com até três anos de idade, uso de aplicativo mobile para consulta de rede, envio de reembolso, carteirinha virtual, dentre outros. “A isenção para crianças estimula os pais a levarem seus filhos ao dentista desde a mais tenra idade, prevenindo futuros problemas bucais”, esclarece Julio. A consulta de rede por meio de SMS permite que o cliente consulte os dentistas mais próximos de seu CEP e também por especialidade.

O produto de PME (pequenas e médias empresas), que atende empresas de duas a 199 vidas, além de apresentar custos competitivos, oferece aos titulares assistência residencial com vários serviços. Este produto foi desenhado para atender também aos pequenos empresários que precisam não só ter o benefício como disponibilizá-lo aos seus funcionários a um custo baixo. Ele é comercializado pelos corretores tanto no modelo tradicional presencial como por meio da plataforma web, sendo essa última rápida e com redução de despesas, uma vez que esta venda pode ser realizada em poucos minutos e de dentro do escritório do corretor. “Também comercializamos nosso produto PF (pessoa física) de forma mais concentrada nas agências da CEF (Caixa Econômica Federal) e por meio dos nossos parceiros varejistas, trazendo uma fonte importante de receita para os mesmos”, acrescenta Julio.

A operação de produtos odontológicos atende desde a pessoa física até as grandes corporações, passando pelas pequenas e médias empresas. Sempre prezamos pela excelência na qualidade do atendimento, disponibilizando uma das maiores redes do Brasil, que conta hoje com mais de 7.500 dentistas em mais de 26.000 opções de atendimento do Oiapoque ao Chuí, mostrando-se uma excelente opção de negócio aos corretores de seguros parceiros.

A Caixa Seguradora é uma empresa com mais de 40 anos de mercado. A companhia privada é formada pela parceria entre duas instituições públicas: a brasileira Caixa Econômica Federal e a francesa CNP Assurances. A seguradora surgiu para proporcionar aos clientes e interessados seguros em diversos ramos. A assistência odontológica é um deles.

crescimento | previdência privada

O segredo da poupança

Quem pode fazer investimentos nos últimos anos agora vive um dilema: enfrentar a turbulência econômica e manter as reservas ou sacar o dinheiro da previdência privada

Amanda Cruz

Não é nenhuma novidade: o tempo é de crise. Os níveis de desemprego têm aumentado a cada dia, a onda de pessimismo parece que ainda deve demorar a se dissipar e, enfrentando esse caminho, até os brasileiros que antes poupavam agora tendem a abandonar alguns investimentos. O ano de 2015 teve saída recorde, com retiradas que superaram R$ 53,56 bilhões e rendimentos de apenas 8,15% no ano, menor que a inflação de 10,67%. Enquanto esse investimento, que é o mais seguro e responde ao conservadorismo do investidor médio brasileiro, sofreu depreciação, a previdência privada anda na contramão dessa tendência, conforme o relatório da FenaPrevi de maio de 2016.

Entre os números mais importantes estão os aportes em ambos os planos, VGBL e PGBL, que juntos contabilizam R$ 9,8 bilhões. Já a captação líquida, que é a diferença entre depósitos e resgates, foi positiva em R$ 5,4 bilhões. Esses resultados são excelentes e ficaram concentrados, principalmente, em planos individuais. Os contratos empresariais tiveram queda, o que, muito provavelmente, é um reflexo desse momento difícil. Ou seja, ao contrário do que seria possível deduzir, as pessoas não estão correndo para sacar suas economias, nem deixando de acreditar que poupar para o futuro é o melhor caminho para ter estabilidade financeira. Será que a mentalidade da população está realmente mudando e que a cultura do seguro, tão almejada por seguradoras, corretores e entidades do mercado, começa a fazer parte, efetivamente, da vida do brasileiro?

Para Edson Franco, presidente da FenaPrevi, a estratégia do consumidor é, realmente, formar uma poupança de longo prazo para garantir a renda complementar na aposentadoria. Em tempos de crise e, consequentemente, queda de renda, as pessoas tendem a recorrer ao dinheiro mais líquido. “Os planos de previdência ficam por último e a tendência é de reduzir os saques”, explica Franco. Para ele, o bom desempenho da captação líquida é uma prova disso.

Para Maristela Gorayb, diretora de Previdência e Vida Resgatável da Mapfre, vale ressaltar ainda que a cobrança de imposto de renda quando do saque de todo ou parte do capital acumulado pelo participante de planos de previdência privada já é, por si só, um fator importante de inibição destas retiradas. “Além deste custo, ao fazer retiradas antecipadas os participantes consomem parte do capital angariado durante o período de contribuição e prejudicam o montante a ser recebido futuramente”, justifica a executiva.

Seguindo essa linha, o comportamento em tempos de crise seria justamente o contrário. Ao invés de uma corrida desenfreada por saques, o consumidor se tornaria mais comedido. “Em cenários de instabilidade econômica, cresce a tendência de conservadorismo nos investimentos, o que também é refletido no cenário de previdência privada. Diante de incertezas na manutenção do emprego, muitos passam a investir em previdência com a intenção de oferecer boas condições para sua família no futuro, além de poder contar com uma reserva e renda em caso de imprevistos”, observa.

Alexandre de Mattos Malho, superintendente comercial da Icatu Seguros, aposta em uma evolução histórica. O executivo enxerga uma mudança no decorrer dos anos, destacando o advento do VGBL, em 2003, que hoje representa, aproximadamente, 90% do total da captação da companhia no território nacional. “De 2003 até esse ano, as captações aumentaram muito. É importante lembrar que há 18, 20 anos, a previdência era somente complemento da aposentadoria.”, destaca.

A verdade é que a previdência privada se tornou mais presente na vida dos brasileiros na última década. Os trabalhos de educação financeira começam a mostrar seus primeiros frutos com esses comportamentos mais centrados. “Além disso, há a conscientização por conta das mudanças da previdência social”, pontua a executiva da Mapfre.

Outra questão importante, levantada por Malho, é o plano de sucessão. Muitos participantes estão usando esse mecanismo de previdência privada complementar para a questão de planejamento sucessório. “É por isso que não só a previdência privada cresce de forma salutar, mas para os próximos anos nós estamos vislumbrando esse crescimento ainda maior do que temos hoje.”

É importante frisar que essa movimentação ocorre muito mais nos planos individuais do que nos empresariais. A previdência privada, apesar de sempre figurar no top 5 dos desejos dos funcionários, ainda não encontrou um lugar definitivo na cesta de benefícios, que fica cada vez mais básica conforme a crise se agrava. “A previdência continua sendo um benefício muito importante para atrair e manter profissionais e é natural que ela tenha adaptações, principalmente em grandes empresas, por conta de cenários adversos”, afirma Maristela. Ao invés da situação servir como desculpa, poderá ser um trunfo para quem tem condições de oferecer mais do que o concorrente na hora de conseguir o melhor profissional. Na maioria das vezes, o funcionário participa do pagamento desse plano, percebe o investimento sendo feito e essa poupança é convidativa e pode fazer até mesmo com que o funcionário fique na empresa por muito mais tempo, construindo uma carreira longínqua.

Malho não vê a diferença entre captações de prêmios individuais e empresariais, que ficam em 75% e 25%, respectivamente, como uma perda na força da previdência privada como um benefício, mas concorda que o segmento tem crescido muito pouco. “Quando falamos em planos empresariais, nós falamos de uma empresa onde há inúmeras pessoas sob aquele guarda-chuva”, exemplifica o executivo da Icatu.

A explicação, na visão dele, é que os planos contratados individualmente, principalmente por aqueles de alta renda, é que puxam o crescimento, principalmente no modelo VGBL.

Além desses fatores, com a implementação da lei 11053/2004, as pessoas ganharam mais um benefício com a previdência privada: a tabela regressiva do imposto de renda. “Isso fez o mercado crescer, porque o público de alta renda procura muito utilizar essa tabela”, conta Malho.

Possíveis desafios

O que poderia fazer com que esses ventos mudassem para a previdência complementar privada? Pouca coisa, segundo os executivos. As mudanças de perfil demográfico e socieconômico levam para o desenvolvimento da carteira nas próximas décadas. Certamente, a queda da natalidade em relação ao envelhecimento da população já é um desafio conhecido que o mercado expõe e procura maneiras de contornar há algum tempo. Assim como a inclusão social e o aumento da classe média como beneficiária desse produto trazem outra perspectiva de utilização. O contexto econômico e político atual é difícil, mas dados do Banco Mundial indicam que a renda per capta do Brasil cresceu de US$ 2.274, em 1993 para US$ 11.384, em 2014. “Diante desse cenário, o nosso desafio é atuar como agente de conscientização da população sobre os riscos de perda de renda e de vida como consequencia da importância de se proteger adequadamente”, destaca Franco.

Maristela também cita esses dois fatores como os que devem ser primordialmente avaliados para entender o fenômeno previdência privada complementar. “Esses efeitos estão sendo sentidos na prática. Há também a questão de se contar com rendimentos econômicos que acabam não sendo suficientes para um plano de vida”, destaca. A notícia chega a todos os ouvidos: o Brasil procura maneiras de reduzir os impactos da previdência social conforme a população se torna mais longeva. “A previdência social continuará sofrendo ajustes, levando em conta esses fatores. Por isso, acreditamos que a previdência privada tenha ainda um grande potencial de crescimento, o que também deverá acontecer com a conscientização cada vez maior da população”, completa a executiva.

Atrelada a essa mudança de mentalidade, há também a preocupação do governo em fortalecer essa alternativa de poupança, dando subsídios e tratando a previdência privada como uma importante questão, já que os fundos de previdência têm muitos títulos atrelados ao governo. “Isso se torna um mecanismo interessante para todos os envolvidos. Claro que não se pode transferir para entidades privadas uma obrigação do Estado, porque a população já paga as contribuições para ter direito à aposentadoria. Mas, como complemento, a previdência privada se mostra, sem dúvidas, fundamental”, explica Malho.

O que ainda preocupa os seguradores é que a média do investidor que aplica na previdência é de 45/46 anos, aqueles que têm memória inflacionária. Até mesmo jovens empreendedores, que começaram suas carreiras entre 20 e 35 anos, estão passando pela primeira crise econômica em que realmente têm contas para pagar e clientes para conquistar em um mercado adverso. “A cultura de poupança de longo prazo muda com o tempo. Nós temos a responsabilidade de formar pessoas, ajudá-las a entender a importância desses mecanismos de investimento e de proteção que correspondam às suas expectativas”, aconselha o presidente da FenaPrevi.

O foco, portanto, fica nos jovens de 10 a 20 anos. É necessário fazê-los compreender que, por mais distante que pareça, independente da idade e das reestrutuções da previdência social, um dia eles irão se aposentar. Para chegar a esse consumidor, o executivo da Icatu dá a dica que muitos conhecem, mas poucos se lembram de colocar em prática: “o mercado segurador precisa estar antenado nessas questões de tecnologia, que são fundamentais também para atiçar a curiosidade e fazer com que esses jovens apliquem o mais cedo possível em previdência complementar”, aconselha.

A previdência privada é um investimento com foco na geração de renda. Ela precisa ser compreendida como a possibilidade de um conforto que não poderia ser proporcionado sem essa opção. “Sabemos que, em uma cultura imediatista, muitos optam por sacar os planos nos quais investiram para sanar dívidas ou gastos não planejados. No entanto, acreditamos que o trabalho de educação financeira tem surtido efeitos”, comemora a diretora da Mapfre.

Ou seja, o mercado acredita que esse crescimento se deve muito menos a contas, índices acumulados e interpretações otimistas e muito mais às medidas que têm educação como base.

O que pode impactar a previdência?

A previdência é, ou pelo menos deveria ser, um comprometimento de médio a longo prazo. Os dados abaixo é que podem complicar.

Dados recentes do IBGE (Instituto Brasileiro de Geografia e Estatística), apresentados em 2015, mostram que:

- Em 2030 teremos cerca de 41,5 milhões de idosos no País, contra 14,2 milhões em 2000;

- Haverá uma drástica redução no número de jovens de 15 a 29 anos. Em 2000, a faixa era 28,2% da população e, em 2030, deverá ser 21%;

- O contingente de idosos é o segmento populacional que mais cresce no País e exigirá mais cuidados previdenciários, de proteção e de saúde.

vida | doenças crônicas

Ampliando horizontes de Vida

Doenças crônicas podem fazer com que os portadores não tenham acesso ao seguro de vida. O desafio do mercado é encontrar o equilíbrio entre a proteção dos clientes e a saúde da carteira

Amanda Cruz

Há uma discussão nos mercados de todo o mundo: a intenção do seguro é proteger pessoas e, ao mesmo tempo, ter um mercado sólido e rentável. Onde começa uma coisa e termina a outra? Esse é o questionamento feito quando a conversa é sobre os pacientes com doenças crônicas, como diabetes, câncer e HIV, por exemplo.

Para Bruna Timbó, diretora executiva da LTseg, o produto de Vida comercializado no Brasil é muito tradicional, sendo que a maioria de suas alterações estão relacionadas às convenções coletivas e questões referentes às doenças laborais. “O mercado ainda é muito conservador”, afirma.

Tanto que Edglei Monteiro, diretor de seguro Vida da Sompo Seguros, aponta como a mudança mais relevante nessa carteira é a cobertura de invalidez funcional permanente total por doença. “Essa foi uma mudança sutil, mas bastante importante”, alega. Determinada pela circular Susep 302/2005, ela tornou mais clara a característica da indenização, ajudando a evitar dúvidas no momento do pagamento.

Já na visão de Alessandra Monteiro, gerente de riscos de Vida e Previdência do IRB Brasil Re, as mudanças do seguro de vida foram significativas. “Os produtos evoluíram sempre buscando oferecer novas coberturas aos clientes. A medicina e a maior qualidade dos dados estatísticos possibilitaram que pessoas com determinadas doenças, como a diabetes, que antes não poderiam comprar seguro de vida, possam fazer isso hoje”, aponta.

A questão mais importante ao contratar um produto é ser transparente sobre doenças preexistentes. O seguro precisa de cálculos preventivos para gerenciar seus riscos e é aí que se instaura o dilema entre seguradoras e segurados que precisam da proteção. “A função do seguro é garantir a tranquilidade e dar suporte financeiro caso um imprevisto altere a condição do segurado. Assim como o seguro de automóvel é contratado com a finalidade de reposição ou conserto de um veículo, caso ele venha a sofrer avarias ou seja roubado, o seguro de vida garante o capital segurado caso o quadro de saúde do segurado se altere”, explica Monteiro. Ele afirma ainda que os riscos excluídos estão sendo, aos poucos, modificados. A Sompo, por exemplo, já disponibiliza uma opção de contratação com cobertura para 10 doenças graves como AVC, câncer, infarto, transplante de órgãos, paralisia total e irreversível ou perda total de audição, fala ou visão.

Essas doenças crônicas agravam o risco de morte e de invalidez, dificultando a contratação do seguro. Alessandra lembra que a diabetes é um bom exemplo de como o mercado pode se adaptar, principalmente se o paciente tem meios de comprovar que segue corretamente o tratamento, não tendo outras doenças associadas. “O preço será mais caro em função do aumento do risco, mas já dispomos de estatísticas suficientes para mensurar quanto a mais de risco teremos para poder cobrar o valor adequado”, afirma a executiva. No caso do câncer, há variáveis a serem analisadas, como a metástase, tempo desde o diagnóstico e tratamento. “Se alguém teve a doença em um só local há mais de cinco anos, pode comprar um seguro, ainda que por um preço um pouco maior”, comenta.

O que se alega no mercado é que o risco de uma doença crônica é certo, quase um sinistro anunciado, ainda que seja amenizado por tratamentos. Um beneficiário pode adoecer logo após contratar o seguro? Sim. Mas no momento da contratação isso era incerto. “O mercado não se interessa por esse tipo de risco. Ainda não é arrojado o suficiente para assumir esses beneficiários”, alega Bruna.

Ediglei Monteiro lembra que a doença descoberta depois, por mais complexa que ela seja, “não muda em absolutamente nada” o que já foi contratado na apólice. “Esta é a importância da contratação antes que exista a ciência que contraiu uma doença. Com isso, se o quadro de saúde do segurado se agravar e for constatada invalidez por conta de seu estado de saúde, a seguradora fará o pagamento da indenização normalmente”, assegura o executivo da Sompo.

A fraude é o um dos fantasmas que assombram a necessidade de inovação do produto. Se já é difícil ter certeza sobre as declarações feitas em outros tipos de riscos, no seguro de vida isso fica ainda mais delicado. “Existe muita fraude, falta de consciência na utilização e excesso de judicialização. A seguradora não quer comercializar determinados produtos por causa disso. Em Vida existe o apelo muito forte no momento em que alguém vai ao juiz reclamar uma cobertura e o nosso Estado tem a tendência de aceitála”, destaca Bruna.

É verdade que, para algumas doenças, a cobertura existe, mas muitos portadores reclamam que, ainda assim, o risco acaba por ser declinado.

Questão de mercado

Costumava ser uma sentença de morte. No início dos anos 80, receber a notícias de que tinha adquirido o vírus HIV era desesperador para quem recebia o diagnóstico, um caminho sem volta.

O vírus ainda não tem cura, e por isso muito se fala em prevenção e conscientização. Mas a medicina avança e, com medicamentos e acompanhamento médico, ser portador de HIV não quer dizer que a pessoa desenvolverá a AIDS e, muito menos, que terá uma morte iminente. Pelo contrário, portadores de do vírus têm vivido saudáveis, felizes: criam suas famílias, trabalham, têm vida social e têm que responder por seus direitos e deveres, como qualquer outra pessoa. Constatações que podem parecer óbvias, mas que nem sempre são vistas de forma tão natural.

É chegada a hora do mercado de seguros olhar para isso, assim como tem se dedicado a olhar para beneficiários diabéticos, com algum tipo de câncer ou aqueles que desenvolvem Alzheimer?

No setor, o sinistro das apólices de vida é certo e, por isso, as companhias se preocupam em gerenciar muito bem seus riscos para manter, na medida do possível, a sinistralidade baixa. A evolução dos tratamentos faz com que seja preciso reavaliar o chamado grupo de risco e, talvez, até mudá-los para o que se conhece por comportamento de risco. Muitas vezes, um paciente portador de HIV que tem cuidados com a saúde periódicos pode representar menos risco do que um que não tenha o vírus e que não tenha nenhum cuidado com a saúde, alimentação e os hábitos de maneira geral. Mesmo com todos esses aspectos, Alessandra, do IRB, sabe que “um portador de HIV tem uma probabilidade maior de desenvolver doenças que atacam a imunidade e aumentam demais o risco”, explica. Ainda assim, ela se mostra otimista: “temos observado uma evolução no tratamento de portadores de HIV e acredito que essa dificuldade deve diminuir em um futuro próximo”.

O estigma da doença pode fazer com que essa ideia pareça inconcebível, mas, ao parar para responder uma pergunta, o mercado de seguros norte-americano começou a mudar essa visão pré-estabelecida. A AEqualis, uma companhia formada com intuito de remover as barreiras e criar condições de igualdade para soropositivos junto ao mercado de seguros apenas indagou: “Se o mercado já oferece seguro de vida para portadores de diversas doenças crônicas, por que não para aqueles que têm HIV?” A partir daí conseguiu parceria com a Prudential local e passou a oferecer o produto para esse grupo.

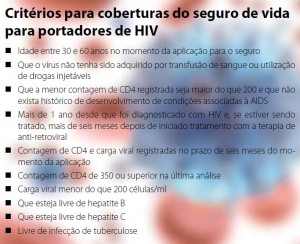

Essa é uma mudança de legislação, econômica e também social e política que leva educação e conhecimento ao público. Para aprofundar ainda mais a compreensão, a empresa criou uma Fundação – AEqualis Foundation – para ajudar as pessoas e acabar com a ignorância a respeito do tema. É claro, existem critérios para ser aceito em uma aplicação para o seguro (conforme pode ser visto no quadro a seguir), mas o engajamento dessa iniciativa é, conforme declara a empresa, um sinal claro de que mudanças nesses sentido podem ser feitas. O slogan “superando todas as probabilidades” é a marca dessa nova possibilidade que integra proteção e ganhos.

Se isso já está sendo feito, o que impede que seja replicado no Brasil? “Acredito, verdadeiramente, que o que ocorre no País não é o preconceito, mas questão técnica, de mercado. Acredito que o mercado de seguros pode desenvolver qualquer produto, para qualquer fim, mas é preciso uma evolução conjunta como sociedade para que isso ocorra”, afirma a diretora da corretora, Bruna Timbó. A posição do mercado depende do apetite, que está atrelado à cultura, ao amadurecimento.

Se um empresário tem, entre seus funcionários, alguém com uma doença crônica impeditiva, como ele deve agir para conseguir atender a todos os seus funcionários, em uma apólice de vida em grupo?

Primeiramente, é preciso entender aquele grupo, os seus componentes, quais são as necessidades que eles apresentam e as soluções que precisam. “Nessa composição, não é considerado somente se há alguém com doença crônica ou não, mas também fatores como o capital segurado, a quantidade e a idade das pessoas do grupo segurado, o ramo de atividade, entre outros”, destaca Edglei Monteiro. Cada fator tem uma contribuição na determinação do risco a ser considerado.

Se a subscrição não é individual, na maioria dos casos, não há motivos para qualquer tipo de constrangimento para aqueles que são portadores de determinadas doenças. “O problema que muitos pacientes com doença crônica poderiam causar no grupo seria um aumento de sinistralidade e o consequente aumento no custo na renovação”, pontua Alessandra.

Em uma empresa multinacional com, por exemplo, 10 mil funcionários e entre eles 10, 15, 20 portadores de doenças crônicas esse risco se dissolve facilitando a contratação. “Mesmo assim, acho complicado que essa conta feche”, declara Bruna.

Uma palavra, portanto, pode definir o que os especialistas veem no oferecimento desse tipo de produto: evolução. Seja uma questão de pouco ou de muito mais tempo, eles acreditam que o mercado irá absorver essa demanda. “Estamos atentos a tudo o que acontece, buscando novas alternativas para que possa atender o maior número de pessoas possível. Mas ainda trabalhamos para oferecer soluções preventivas”, afirma Monteiro.

Por conta disso é que o seguro deve fazer parte do planejamento financeiro das pessoas. Tanto para a contratação do seguro de Vida, quanto o de automóvel, residencial, empresarial, saúde ou de qualquer outro ramo. A máxima “É melhor prevenir do que remediar” pode ser bastante velha e citada, mas continua atual e verdadeira. “Nunca se sabe o que o amanhã nos reserva. E o seguro de vida é uma forma de ter garantias de que você ou seus dependentes terão apoio financeiro para o restabelecimento ou para atender às necessidades se algo que aconteça lhe impeça de exercer suas atividades”, finaliza o executivo.

benefícios | saúde

Hora de se reorganizar

Com o corte nos gastos, muitas empresas deixam de oferecer assistência médica como benefício aos colaboradores. Com o trabalho das consultorias e das operadoras de saúde, é possível manter o produto mesmo com orçamentos apertados

Lívia Sousa

Considerado o terceiro maior desejo dos brasileiros, ficando atrás somente da casa própria e da educação, os planos de saúde são uma das chaves de sucesso para se atrair e manter bons profissionais nas corporações. Contudo, em momentos de crise econômica, uma espécie de navalha passa pelo orçamento das empresas. Mesmo cientes de que o produto vai além de um complemento salarial, muitas delas estão excluindo os convênios médicos da cesta de benefícios ofertados aos colaboradores.

Além da instabilidade, outros fatores contribuem para que as companhias deixem de oferecer ou tenham dificuldade em manter o plano de saúde como benefício. Um deles é a inflação médica, que segundo a CNseg deve chegar perto dos 20% este ano. Há elementos em sua composição que não estão sob o controle empresarial, como as novas tecnologias, os novos procedimentos e a valorização do dólar, afetando diretamente o preço de materiais e medicamentos utilizados nas internações. “Ainda há de se considerar o aumento da longevidade, que também gera alta dos custos. A crise só agravou o quadro crítico pelo qual já passava o sistema de saúde brasileiro”, alega Mario Saddy, diretor de Desenvolvimento de Negócios da Healthways.

Em alguns casos, no entanto, as próprias empresas se perdem na organização. A escolha equivocada e a má gestão do plano causam grande impacto financeiro, refletido na elevação dos custos diretos, através dos reajustes; e indiretos, por conta do absenteísmo. “As companhias precisam entender que não se trata apenas comprar ou oferecer o plano de saúde. É necessário fazer uma gestão voltada para o acompanhamento, o controle e a prevenção da saúde”, destaca Roberto Ramos, diretor executivo do Grupo Nunes & Grossi. O segmento pode e deve contribuir para o crescimento da qualidade de vida. Para que isso ocorra, os personagens precisam se tornar protagonistas e trabalhar juntos.

Recorrendo às consultorias

Se no passado elas acreditavam que gerir os custos assistenciais era prerrogativa exclusiva da operadora ou seguradora contratada, hoje precisam se adequar à nova realidade e analisar profundamente o modelo de benefício oferecido para definir seu posicionamento em relação ao mercado e, especialmente, aos competidores. Para ajudá-las, as consultorias de benefícios, por meio da gestão de saúde, buscam desonerar a área de Recursos Humanos das companhias e acompanhar a sinistralidade e a prevenção da saúde dos colaboradores. Mas algumas empresas ainda cometem o erro de prescindir dos serviços das consultorias especializadas: a gestão de benefícios requer expertise e a atuação de especialistas agrega valor expressivo neste aspecto.

“Elas carecem de conhecimento em gestão de saúde como um todo e um dos principais trabalhos das consultorias é a mudança conceitual dos investimentos na área. As empresas precisam investir para que seus funcionários não adoeçam, porque isso também faz os planos não encarecerem”, destaca Saddy.

Consultor sênior da Mercer Marsh Benefícios, Francisco Bruno afirma que o ano de 2016 tem sido desafiador no que tange ao controle da evolução dos custos médicos. “A despeito de que não temos como atuar em determinados fatores, em outros é possível mitigar os impactos esperados, de forma integrada e coesa, propiciando uma relação custo versus benefício mais equilibrada no longo prazo”, diz.

Algumas ações importantes devem ser tomadas, como a revisão do desenho dos planos oferecidos aos empregados ativos e inativos, tornando-os mais simples e, ao mesmo tempo, garantindo um nível de satisfação adequado e a manutenção de sua qualidade. Soma-se à lista o desenvolvimento de programas de qualidade de vida (PQV), que ainda não são investidos efetivamente no ambiente empresarial. Em uma pesquisa feita com 513 companhias, a Mercer Marsh identificou que apenas 20% delas têm um PQV estruturado para gerenciar os custos com a saúde dos funcionários.

Mas o primeiro passo para que elas se reorganizem e continuem ofertando o benefício é, de imediato, definir quais são os objetivos ao oferecer o produto aos colaboradores (competitividade face aos seus concorrentes, atração e retenção de talentos, investimento em capital humano ou melhoria da qualidade de vida da população, por exemplo). “Dessa forma, será possível construir uma política adequada de concessão dos benefícios, com critérios estabelecidos de acordo com as características e necessidades da empresa e com o perfil dos colaboradores e fundamentados nos benefícios efetivamente valorizados pelos funcionários. Assim, poderá ser definido um pacote de benefícios compatível com os objetivos da empresa e promover a satisfação dos colaboradores, sem desperdícios”, afirma a Divisional Director – Multinational Connection – H&B (Health & Benefits) da Willis Towers Watson, Lígia Parise.

O trabalho das operadoras

Irlau Machado, presidente do Grupo NotreDame Intermédica, constata que as companhias atuantes nos segmentos de serviço e varejo são as mais impactadas pela atual conjuntura econômica, visto a mudança de comportamento dos clientes que, agora, se encontram comedidos e seletivos em suas escolhas no momento da compra.

Junto com as consultorias de benefícios, a operadora trabalha para auxiliar as corporações a diminuir o impacto dos planos de saúde corporativos na folha de pagamento e a manter o produto contratado. Nesses momentos, a maior ajuda que as operadoras podem oferecer, segundo ele, é adotar um posicionamento de gestão de custos assistenciais por meio de atitude proativa no acompanhamento dos elementos que afetam a dinâmica de custos dos planos de saúde.

“Inúmeras alternativas otimizam os gastos e uma delas é a estruturação de produtos”, afirma Machado, garantindo que é possível ofertar um bom plano com um mapeamento adequado da área de cobertura da rede assistencial. “Planos com abertura nacional, por exemplo, são mais caros e não necessariamente essenciais as atividades da empresa. Se a abrangência geográfica for nacional, é possível alterar para um plano regional. Do mesmo modo, planos que preveem a livre escolha de prestadores e reembolsos são mais caros”, explica.

A SulAmérica, por sua vez, aposta em uma gestão próxima do beneficiário, com a conscientização sobre o uso responsável do produto pelos colaboradores e a gestão da saúde no ambiente organizacional. Aos clientes, a companhia oferece um conjunto de iniciativas de incentivo à saúde e ao bem estar. O programa parte do mapeamento de estado de saúde, estilo de vida e riscos de cada segurado para determinar o encaminhamento dos beneficiários a programas específicos de estímulo ou mudança de comportamentos. O objetivo é oferecer o recurso certo, no momento exato, por meio de conscientização, orientação e monitoramento, seja para pessoas saudáveis, portadores de doenças crônicas ou em casos de maior complexidade. As iniciativas são implantadas de acordo com as necessidades do colaborador e a cultura da empresa em gestão de saúde e bem-estar.

Para facilitar o cotidiano das empresas, a seguradora possibilita, em seus produtos Saúde e Odonto PME, que a área de Recursos Humanos acompanhe as movimentações de colaboradores ocorridas no mês por meio de um portal. “A plataforma oferece acesso à consulta de dados de faturamento, segunda via de boleto, relação dos segurados ativos, consulta à rede referenciada por geolocalização e acompanhamento de internação dos funcionários”, explica o diretor de Projetos de Saúde e Odonto, Manoel Cardoso.

No caso dos clientes corporativos da Amil, a principal demanda é por soluções que levem a uma redução das despesas, sem mudanças significativas no perfil do produto contratado e com a manutenção da qualidade na assistência. Para isso, a operadora foca em produtos que aliem o controle de custos à oferta de valor e desenvolve comitês de saúde multidisciplinares, que atuam no levantamento de estatísticas de eventos médicos, estudos epidemiológicos e prevalência de doenças, utilizados como base para a customização dos programas a serem oferecidos.

“É fundamental que as operadoras atuem em parceria com os gestores de Recursos Humanos, buscando desenvolver soluções que proporcionem maior qualidade e resolubilidade na assistência, com o uso racional dos recursos. Dessa forma, contribuímos para que esses profissionais possam gerir os custos com os planos de saúde dos colaboradores, que representam cerca de 10% da folha de pagamento”, destaca o diretor corporativo, Marco Antonio Ferreira.

O Grupo Omint também investe em um programa de mapeamento da saúde de seus associados e, a partir disso, realiza um trabalho preventivo. A operadora orienta os clientes no tratamento de doenças crônicas, acompanhando continuadamente os associados nesta condição, contribuído para diminuir a sinistralidade e melhorar a qualidade de vida. “Isso é muito significativo e impacta no bolso do cliente”, lembra Cícero Barreto, diretor comercial e de marketing da operadora.

Planos de coparticipação

Uma das ferramentas mais utilizadas em momentos de redução de custos, a introdução de mecanismos de compartilhamento de custos entre empresa e empregado se mostra eficiente na criação de um ambiente de parceria e responsabilidade conjunta. Os planos de saúde por coparticipação, por exemplo, permitem às empresas manter a assistência médica de seus funcionários com custos menores e compartilhados. Em alguns casos, a medida reduz os custos em até 15% no comparativo com os planos empresariais tradicionais.

“Não é possível deixar de envolver todos os colaboradores no assunto, pois o uso consciente do benefício é fundamental. É como diz o velho ditado popular: sabendo usar, não vai faltar”, lembra Machado, do Grupo NotreDame Intermédica.

É importante lembrar que a coparticipação não busca compor a arrecadação da operadora. Em algumas situações, inclusive, esta receita fica revertida para a própria empresa contratante com o objetivo de diminuir seu investimento mensal. Assim, o único e verdadeiro objetivo deste tipo de plano é educar o usuário para que ele não faça, por exemplo, três consultas a um oftalmologista num mesmo período a fim de confirmar se suas receitas estão certas.

“A modalidade se torna vantajosa para todo o setor. As empresas contratantes conseguem pagar o plano, o colaborador tem acesso à saúde e a operadora evita grandes embates com as companhias clientes, em busca de altos reajustes ou aportes pontuais, para o colaborador e para a operadora que presta o serviço”, pontua André Rosas, diretor superintendente comercial/empresarial do Hapvida.

Mudança de modelo

Há vários casos de sucesso, com diferentes soluções. Dentre eles, o de uma empresa de grande porte, do segmento Life & Science, que buscava uma alternativa viável no mercado para reduzir os custos do benefício saúde. A companhia mantinha a assistência médica na modalidade de pré-pagamento, que prevê um prêmio fixo per capita, passível de reajustes técnico e financeiro a cada 12 meses.

Proposto pela Willis Towers Watson, o projeto avaliou alternativas e, considerando tratar-se de um grupo com mais de 10.000 beneficiários, optou pelo estudo de viabilidade da migração do plano para o modelo de pós pagamento, em que a empresa assume o risco e se responsabiliza pelo pagamento integral do valor correspondente aos sinistros pagos pela operadora, acrescido da taxa de administração aplicada pela administradora.

Estabelecidas as premissas para o estudo, foi realizada a análise da série histórica da empresa, considerando número de beneficiários, prêmio e sinistro no período de quatro anos. Com base nos resultados, foram realizadas as projeções de custos no pós-pagamento para um período de três anos, comparativamente ao crescimento estimado dos prêmios para o mesmo período.

“As projeções indicaram economias significativas para a empresa, que optou por concretizar a mudança de modelo”, conclui Lígia Parise.

Recorrendo a trabalhos

As companhias que desejam continuar a oferecer o benefício saúde devem recorrer a trabalhos como:

- Aconselhamento especializado: verifica o melhor desenho e modelo de financiamento dos benefícios;

- Melhoria de processos e otimização do tempo: disponibilidade de sistemas desenvolvidos para a gestão de benefícios, reduzindo a carga operacional para o RH e aprimorando expressivamente as rotinas e processos, o que representa economia de tempo e redução de custos;

- Redução de custos: equipes especializadas em análise e gestão de risco avaliam e identificam os pontos que necessitam de atuação para mitigação do risco e custos;

- Informações gerenciais consistentes: Interação com os fornecedores para a obtenção de bases de informações que permitam gerar relatórios gerenciais;

- Gestão efetiva dos benefícios: identificação precoce de prováveis pacientes crônicos, de desvios na frequência de utilização dos serviços e/ou dos custos a eles associados, perfil do risco saúde da população e recomendação consistente de medidas preventivas e corretivas são ações fundamentais e que exigem a atuação de equipe especializada.

proposta | saúde popular

Opiniões divididas

Proposto pelo ministro Ricardo Barros, plano de saúde popular visa atrair mais beneficiários ao setor privado e desafogar as filas do sistema público. Especialistas questionam o modelo do produto

Lívia Sousa

Um plano de saúde de baixo custo, com coberturas básicas, foi proposto pelo ministro da Saúde, Ricardo Barros. Com o argumento de que a medida poderia ter uma cobertura menor com um custo condizente aos serviços ofertados, atraindo mais clientes aos planos de saúde e desafogando as filas do Sistema Único de Saúde (SUS), Barros e sua equipe já começam a esboçar o modelo do produto, que deve ser levado à Agência Nacional de Saúde Suplementar (ANS) para aprovação. Caso receba sinal verde e seja flexibilizado pelo órgão regulador, a criação do plano de saúde popular ficará sob responsabilidade das operadoras, que até o momento não foram consultadas a respeito do projeto.

Segundo declarações do próprio ministro, a ideia é que o plano de saúde popular chegue ao mercado custando entre R$ 80 e R$ 120 e ofereça aos usuários menos serviços e atendimentos do que o estabelecido pelas coberturas mínimas obrigatórias da ANS. Para isso, ele sinalizou que a Agência terá de publicar uma nova resolução em revisão a cobertura mínima atual.

“A oferta de um plano de saúde popular poderá abrir novas portas para o ingresso de beneficiários na saúde suplementar e propiciar uma alternativa para o retorno de indivíduos que perderam seus planos empresariais devido ao aumento do desemprego”, acredita o diretor da Associação Brasileira de Planos de Saúde (Abramge), Pedro Ramos. Em um momento em que o setor enfrenta a perda de beneficiários, a modalidade, segundo ele, desafogaria a rede pública e permitiria o acesso das pessoas a serviços essenciais, utilizando o SUS apenas em caso de necessidade de atendimento hospitalar.

Propostas que busquem incluir o acesso aos serviços de saúde são bem-vindas. “Só não podemos ser levianos ao achar que todos os gargalos serão resolvidos”, opina Solange Beatriz Palheiro Mendes, presidente da Federação Nacional de Saúde Suplementar (FenaSaúde). Há falta de recursos e problemas com gerenciamento, além do arcabouço regulatório, que foi importante para organizar o setor em outra época e hoje engessa o mercado. “É preciso reformular e flexibilizar para que a atividade se torne atraente a quem quer e pode investir”, declara.

Lado B

Se o consumidor, possivelmente, desembolsará menos com a aprovação da proposta, também não terá assegurado atendimento a todos os procedimentos garantidos pela Lei dos Planos de Saúde. É o que argumenta Marilena Lazarinni, presidente do conselho diretor do Instituto Brasileiro de Defesa do Consumidor (Idec). Em conjunto com a Associação Brasileira de Saúde Coletiva (Abrasco), a entidade pretende mover ações judiciais caso o governo autorize a venda de planos de saúde de cobertura reduzida ou segmentada.

“O plano de saúde popular ignora, no momento de recessão, desemprego e inflação, a maior necessidade da população: proteção social e, portanto, mais investimentos na saúde pública”, diz a executiva. Ela chama atenção para o fato de que o produto não cobrirá os tratamentos mais caros e complexos e irá excluir os doentes crônicos e idosos. Como os riscos de adoecimento são imprevisíveis, estarão em jogo a saúde e a vida de pacientes que necessitem de assistência, além da cesta básica oferecida pelos planos populares.

Os especialistas sinalizam ainda que o acesso restrito a procedimentos e serviços também pode aumentar os casos de judicialização no setor. As ações judiciais são vistas por muitos consumidores como a solução dos entraves que não conseguiram resolver junto aos planos de saúde, como negativas de atendimento, acesso a medicamentos, próteses e vagas para internação no SUS e hospitais privados. Solange Beatriz, porém, alerta que há uma falsa expectativa de que tudo é coberto pelo produto, contrariando as regras estabelecidas na Lei 9656/1998 e nos contratos vigentes.

“Há hoje uma indústria do direito individual se sobrepondo ao do coletivo. Desta forma, o dano é dos demais beneficiários de planos de saúde, já que essa conta é compartilhada por todos. Essa situação cria iniquidade entre as partes contratadas, gera incerteza jurídica e desequilibra os cálculos atuariais, fundamentais para a formação de preços corretos, que é a essência da garantia do serviço por parte da operadora”, explica, acrescentando que a judicialização não encontra amparo no contrato e nas normas reguladas pela Agência e favorece o direito de um indivíduo contra todos os demais que fazem parte do mesmo mutuo. “Portanto, beneficia quem possui recursos para recorrer ao judiciário e adquirir benefícios além daqueles contratados”.

O modelo ideal

Em um momento delicado enfrentado pela saúde suplementar, que se agravou em virtude da crise no País, o debate sobre o plano popular é providencial. “Quando um ministro resolve se pronunciar sobre isso, fica mais do que evidente que os problemas na área da saúde atingem a todos, no setor público e no privado”, lembra a presidente da FenaSaúde.

Dessa forma, não há uma solução única para se chegar ao produto ideal. É preciso entender, por exemplo,as questões específicas da saúde: rever o sistema como um todo, desde o modelo de remuneração por serviços médicos, os reajustes anuais aplicados sobre os planos e, ainda, o incentivo para que os beneficiários participem de programas de prevenção de doenças e promoção de saúde.

No caso do plano de saúde popular, o objetivo da proposta é manter e ampliar o acesso da população aos serviços de saúde. Para isso, a discussão deve envolver também a sociedade, debatendo com ela as expectativas de cobertura e de atendimento para que haja entendimento e enquadramento sobre a assistência médica privada oferecida e a capacidade de pagamento. Aliado a isso, os cidadãos precisam conhecer os valores e os custos envolvidos no setor para que haja maior conscientização sobre o uso adequado do produto, que antes mesmo da instabilidade econômica já requeria reforma em face dos altos gastos assistenciais, dos desperdícios e do envelhecimento da população. “Não por acaso, os sistemas não estão suportando a pressão dos gastos. Essas informações precisam ser assimiladas”, diz Solange Beatriz, completando que o momento requer atenção e tomada de decisões importantes para o futuro do setor.

Coordenadora institucional da Proteste Associação de Consumidores, Maria Inês Dolci concorda que o modelo atual dos planos de saúde deixa de ser economicamente sustentável, mas destaca a necessidade de se encontrar outras soluções para se alcançar um produto eficiente, desafio que não pode significar retrocesso nos direitos já conquistados.

“O foco deve ser a prevenção e a atenção primária à saúde e, neste sentido, a ANS está no caminho certo com propostas como a valorização do parto normal e projetos que favoreçam a qualidade de serviços desde o pré até o pós-parto”, diz a executiva. Na mesma linha, segundo Maria, está o piloto do Projeto Bem Cuidado, previsto para ser implantado em 15 hospitais ainda este ano. A iniciativa visa reestruturar a rede de atendimento aos pacientes idosos, que muitas vezes ficam confusos entre diferentes médicos e exames repetitivos.

benefícios | odonto

Alavancando a carteira

Contratação dos planos odontológicos desacelera. Cientes do potencial de mercado, operadoras e corretores redesenham suas estratégias de vendas

Lívia Sousa

O plano odontológico é um item bastante desejado dentro da cesta de benefícios que sente os reflexos da instabilidade econômica. Dados do boletim Saúde Suplementar em Números, produzido pelo Instituto de Estudos de Saúde Suplementar (IESS), revelam que somente nos três primeiros meses do ano a contratação do produto caiu 1,2%, perdendo 274 mil vínculos. Foi a maior baixa em um trimestre em relação ao trimestre anterior desde que sua aquisição passou a ser acompanhada, em 2000.

A desaceleração do número de usuários já era notada no final do ano passado e, com os dados do primeiro trimestre, ficou ainda mais evidente. Por terem um custo médico mais baixo, os planos odontológicos demoraram mais do que os médicos-hospitalares para sentir os efeitos da crise. E, novamente, o desemprego foi o principal fator apontado para a queda, já que os planos coletivos empresariais representam aproximadamente 75% do total das contratações.

“O impacto da recessão no País alcança os setores de maneira geral. No caso dos planos odontológicos, houve um crescimento de apenas 2,4% na contratação coletiva empresarial, que foi compensado por um aumento de 6,7% nos planos individuais nos últimos 12 meses”, afirma Geraldo Almeida Lima, presidente do Sindicato Nacional das Empresas de Odontologia de Grupo (Sinog).

Apesar dos números, o diretor comercial da Prevident Assistência Odontológica, Amadeu Affonso, acredita que a baixa é pequena quando comparada com a queda nos empregos e o tamanho da crise. “A crise econômica atingiu diretamente as empresas num formato cascata, ou seja, reduziu a expectativa do empresário, o investimento, a renda, a compra, a produção, os empregos e os benefícios. Mas as operadoras estão sabendo lidar bem nesse momento difícil”, pontua ele, assegurando que assim como o setor de benefícios a odontologia tende a criar novos modelos de negócios.

De fato, há espaço para isso. Ainda recente no Brasil, o mercado de planos odontológicos conta com grande potencial de crescimento e penetração entre os brasileiros. Basta considerar que os planos médico hospitalares somavam, no fim de março, 48,8 milhões de usuários, enquanto a solução dental chegava a 6,6 milhões. Nos últimos cinco anos, o número de beneficiários do setor cresceu mais de 40% no Brasil, o que faz os executivos da área acreditar na recuperação do setor nos próximos meses.

Quem se planejou e se antecipou, porém, já consegue colher bons resultados mesmo diante de um cenário economicamente conturbado. Metas e orçamentos mais realistas e ações voltadas para o varejo trazem bons resultados, além de uma estratégia de venda bem delineada. Até mesmo a retomada de modelos antes mais utilizados, como equipes de telemarketing, pode ajudar a alavancar a comercialização do produto.

Estratégias

A MetLife ainda não sentiu a redução nas contratações de seus produtos de odonto. Por outro lado, percebe que o período para análise e tomada de decisão está mais longo. “É preciso criar oportunidades atrativas e uma delas pode passar por condições de contratação mais competitivas. Além disso, trazer soluções inovadoras que facilitem a vida do beneficiário e do prestador de serviço são caminhos para impulsionar os atendimentos e cadastramentos na rede credenciada”, declara Cássia Gil, VP Dental & Comercial Canal Corretores da companhia.

Outras ações eficazes são os planos odontológicos com descontos em farmácia e assistência residencial, que colaboram para a percepção positiva sobre o investimento necessário para manter o beneficio aos colaboradores ou para si, quando se fala do beneficiário; e o oferecimento de processos simples para ajudar o cliente, como o serviço de busca rede via SMS, sistema de autorização digital que aprova o tratamento em segundos.

Nessas horas, a parceria entre operador e cliente também se faz necessária, assim como trabalhar com um portfólio amplo e com benefícios voluntários (em que o beneficiário custeia o investimento), alternativa para que as empresas mantenham o produto e reduzam os investimentos. “Estratégias de vendas alternativas são usadas de forma que conscientize o empresariado da necessidade do benefício para suprir deficiências na área da saúde pública, e, ao mesmo tempo, com a oferta do benefício, diminuir percentuais de reajustes reivindicados em convenções trabalhistas”, reitera Edson Borges Lancini, sócio gerente da Lancini Promotora de Crédito e Corretora de Seguros.

Cabe ressaltar que a regulação dos planos odontológicos grava as operadoras em sua performance econômica e financeira. Segundo Geraldo Almeida Lima, do Sinog, aspectos como a desproporcionalidade de multas aplicadas frente ao valor de procedimentos e a elevada necessidade de despesas financeiras exigidas pelo órgão regulador impõem dificuldades ao desenvolvimento das empresas.

Mudança de conceito

Os players do segmento odontológico são bem conhecidos, assim como o serviço que oferecem. Por ser o Rol de cobertura da ANS o mesmo para todos os planos de odonto, grande parte dos contratantes acredita que o produto seja uma commodity. Na prática, não é bem isso que acontece.

“Quando uma empresa compra serviços odontológicos, ela tem a expectativa de ter suas necessidades atendidas nesse segmento e, na maioria dos casos, isso realmente acontece”, lembra Luiz Eduardo Zaccharias, presidente da Uniodonto Paulista. Contudo, há algum tempo a operadora nota que, além custar mais, esse modelo não é bom nem para o paciente nem para o cirurgião dentista. Assim, passou a concentrar os esforços na manutenção da saúde bucal de seus clientes, e não apenas na realização de tratamentos curativos. “Parece óbvio, mas é uma mudança radical nos conceitos de prestação de serviços na área da saúde no nosso país”, argumenta.

Peças-chave

Grandes parceiros e aliados na execução da estratégia de negócios das operadoras odontológicas, os corretores de seguros estão na linha de frente com o cliente, ouvindo as necessidades de cada público. “O corretor é a força de vendas, o grande elo entre a operadora e o cliente usuário”, frisa Lancini.

Eles conhecem as diferenças entre as diversas operadoras de planos odontológicos, são capazes de oferecer produtos que superem as expectativas dos clientes e, desta forma, conseguem fidelizar e conquistar a confiança das empresas contratantes. Por isso, é importante ter um relacionamento próximo com o profissional e com os administradores de benefícios, especialmente para se chegar a um número cada vez maior de empresas localizadas em novos centros econômicos.

“Apoiamos o corretor em todo o processo de negociação, desde a visita inicial até o fechamento do negócio”, declara o presidente do Grupo OdontoPrev, Rodrigo Bacellar. Apresentações, suporte com informações de mercado, comparativos, treinamentos e materiais de comunicação são algumas das ferramentas com as quais a companhia auxilia o profissional em seu processo de venda, bem como um portal para extração de relatórios gerenciais, informações de produtos e extratos de comissão. “Os desafios estão na oferta de produtos adequados a cada realidade por meio de corretores com expertise na comercialização e amplo conhecimento das necessidades do mercado”, finaliza.

especial | Centro-Oeste

Uma alternativa para a proteção veicular

Para não perder clientes para as cooperativas e associações, corretores buscam alternativas mais baratas dentro do próprio mercado

Kelly Lubiato

O combate às associações e cooperativas que comercializam a proteção veicular é realizado em várias frentes. A Superintendência de Seguros Privados tenta autuar estas empresas, entretanto, encontra uma série de brechas legais. Os sindicatos de corretores de seguros de diversos estados estão em constante vigilância para identificar e desencadear medidas de proteção ao consumidor.

Por sua vez, o consumidor procura apenas uma coisa, neste momento de crise econômica: preço. Como a maioria das seguradoras usa o questionário de avaliação de riscos para formular seus preços, os clientes com “pior” perfil estariam condenados à contas mais altas. Além disso, carros com mais de cinco anos de uso não compensam para as seguradoras, pois o seu custo de reparação é o mesmo de um carro novo, entretanto, o prêmio do seguro, neste caso, inviabiliza os negócios.

Apesar do mercado agora contar com mais produtos, o vice-presidente técnico do Sindicato do Corretores de Seguros de Goiás, Hailton Costa Neves, ressalta que os produtos são criados pelas seguradoras. “Infelizmente, nós apenas podemos comercializar aquilo que o mercado disponibiliza”, lamenta.

Para o corretor, o mercado de proteção veicular foi fomentado pelas próprias seguradoras, que não se dispuseram a criar produtos com coberturas mais restritas, investindo em novas iniciativas com criatividade.

Isso levou os consumidores a buscarem alternativas, tanto de preço quanto de prazo. “Por exemplo, há segurados que querem fazer um seguro apenas por um período específico, para uma viagem. Ele não consegue”, conta. Fazendo uso do famoso ‘jeitinho brasileiro’, alguns corretores optam por fazer um seguro parcelado em 10 vezes e cancelar assim que terminar o período desejado.

Neves cita um exemplo dos Estados Unidos, onde é possível fazer o seguro de sua carteira de habilitação e dirigir qualquer automóvel, ou ainda, usar o sistema pay as you drive. “É muito ufanista dizer que temos que sentar para pensar novos produtos”, aponta.

Ele argumenta também que regulamentar as empresas de proteção veicular também não é o caminho. O mercado precisa de produtos inovadores, capazes de atrair um novo público. “Por outro lado, os corretores de seguros da região ainda não estão preparados para atuar como empresários, tirando o seu foco apenas no ganho financeiro e direcionando-o para o cliente, que necessita de cuidados e proteção”, afirma Neves, que também atua como professor da Escola Nacional de Seguros.

O seguro popular também poderia ser uma alternativa, definitivamente. Na essência, o carro pode ser recuperado com peças de outros veículos ou genuínas, mas sem o selo da montadora. Isso pode representar uma economia de 20 a 30% dos valores praticados pelo mercado.

Produtos para ganhar mercado

Parece que o mercado segurador finalmente despertou para a necessidade dos clientes de ter opções de produtos que caibam em seu bolso num momento de crise.

Dados macroeconômicos mostram queda na produção de veículos novos caiu cerca de 28% apenas no primeiro trimestre de 2016. Veículos novos são os mais protegidos pelos seus proprietários, portanto, esta queda, levou o mercado a identificar novas oportunidades de negócios.

Para atender ao público que necessita de proteção, mas que não pode pagar um valor mais substancial pelo seguro, alguns produtos foram lançados.

Marcelo Sebastião, diretor da Itau Seguro Auto, ressalta que a vocação de uma seguradora é buscar atender as necessidades dos consumidores através dos corretores. “A nossa maior preocupação é proporcionar ao consumidor segurança e tranquilidade, que ele não encontra nos produtos de proteção veicular. Estamos falando de um produto regulamentado, controlado pela Susep, com auditorias e reservas técnicas”, enfatiza.

Os novos produtos surgiram da necessidade do cenário econômico, pois há a demanda para fazer cabê-los no bolso do consumidor. O Itaú Auto Roubo garante, como o nome diz, a indenização por perda total decorrente de roubo e furto do veículo, cujas perdas fiquem acima de 75% do Limite Máximo de Indenização. A cobertura é de até 90% da tabela FIPE, com opção de contratação de duas coberturas a terceiros.

Apesar de ser um produto mais simples, este ainda conta com assistência 24h (limitada a três acionamentos por vigência), até 300 km de distância. É um produto que pode ser pago em até 10 vezes, e que pode custar até 50% menos que o produto tradicional, considerando as mesmas matrizes.

Sebastião conta que este produto foi lançado em 2013, pensando na entrada de novos consumidores no mercado. Asim, o seu crescimento foi de cerca de 10% ao ano. “De meados de 2015 pra cá, o produto começou a crescer de 30% a 50%, com taxa de 80% de clientes novos”, esclarece Sebastião.

Outro produto com estas mesmas características acaba de ser lançado pela Azul Seguros. Para Felipe Milagres, diretor da Azul Seguros, o lançamento é uma aposta promissora. “Sentimos a necessidade de oferecer um seguro voltado para este público, com coberturas indispensáveis de proteção, custo ainda mais acessível e mantendo a qualidade de atendimento. Com o Azul Auto Leve, o segurado passa a ter a possibilidade de se proteger, sem pesar no orçamento”, ressalta.

Dependendo da região e das coberturas contratadas, o valor do seguro Azul Auto voltado para veículos com data de fabricação a partir de três anos e importância segurada de até R$ 60 mil, o produto possui cobertura básica para colisão, incêndio, roubo e furto. O seguro disponibiliza também assistência 24 horas ao veículo com guincho até 200 km, limitada a três utilizações, e indenização que varia entre 80% a 100% da tabela Fipe, de acordo com a apólice contratada.

A Liberty também optou pelo lançamento de um produto sem coberturas acessórias, focado no público que está perdendo renda ou que possui veículos com mais anos de uso. Paulo Umeki, vice-presidente Técnico e de Produtos da seguradora, conta que muitos clientes buscam alternativas mais baratas na hora de renovar o seguro. “Este produto pode atingir cerca de 5% da carteira que hoje enfrenta uma condição econômica mais crítica. São pessoas que perderam sua fonte de renda mas que ainda querem manter o seu bem protegido”, afirma Umeki. O desconto médio em relação aos produtos tradicionais pode chegar a 40%.

especial | Mato Grosso

Despertando para o mercado

Os gaps de cobertura não assuntam o setor de seguros no Mato Grosso. Estado procura expandir a proteção dos patrimônios

Amanda Cruz

O tamanho do Brasil faz com que ele abrigue diversas particularidades, com pluralidade. Sotaques, hábitos, gostos, tudo isso muda de acordo com a cultura geografia de cada região. Com o mercado de seguros não é muito diferente. Cada estado tem suas necessidades mais latentes no que diz respeito à proteção de bens e vidas

O Mato Grosso é um estado que vem apresentando uma economia crescente, principalmente por causa do agronegócio, que é uma das principais atividades econômicas da economia brasileira e isso tem se refletido na compra de produtos de seguro, especialmente para os riscos patrimoniais, fazendo com que esse seja um ramo muito promissor no Estado. “O empresário inteligente sabe que precisa se precaver contra quaisquer possibilidades de risco envolvendo o seu patrimônio, tanto para a pessoa física quanto para a jurídica”, comenta José Cristóvão Martins, presidente do Sindicato dos Corretores de Seguros do Mato Grosso – Sincor-MT.

Stela Maris Thomé, proprietária da HSG Corretora de Seguros, também acredita que os riscos patrimoniais não só possam ser promissores para o Estado como aposta no crescimento da carteira nos próximos anos, juntamente com benefícios, seguro rural e o seguro para equipamentos. No entanto, ela chama a atenção para o fato de que ainda precisa ser trabalhada a mudança na cultura em relação a esse ramo de seguro. “Enfrentamos algumas dificuldades a respeito do seguro, principalmente quanto a cultura e o valor do produto”, afirma a executiva.

O gap de coberturas ainda pode ser muito grande e isso significa espaço para crescer, mas a crise dificulta um pouco esse processo, pois os atrasos que ela causa podem provocar perdas capazes de acionar as apólices de lucros cessantes, impactando bastante o mercado. “No mercado segurador existem produtos por meio dos quais é possível se prevenir contra todos esses riscos patrimoniais. Não tenho dúvidas, portanto, de que esse é um nicho promissor em Mato Grosso”, afirma Martins.

O problema, contudo, fica por conta das dificuldades de distribuição que Mato Grosso enfrenta por conta de sua extensão territorial, dificultando que corretores de seguros e até mesmo o próprio sindicato cheguem a todos os cantos de forma abrangente. É preciso parceria com as seguradoras, e uma união da categoria de corretores para chegar a todo o Estado se faz necessária. “Dessa forma, também estamos atuando pela consolidação da cultura do seguro em Mato Grosso”, pontua o presidente.

O Estado é, portanto, bastante ativo. O presidente do Sincor-MT afirma que a entidade realiza constantes palestras, cursos de habilitação para formação de novos corretores, entre outras iniciativas, geralmente em parceria com a Escola Nacional de Seguros, além do Sindicato das Seguradoras da região. “Creio que essas parcerias, através das quais pontuamos de forma espontânea nas mídias regional e nacional, também geram uma aproximação e uma simpatia entre os corretores”, comemora.

Mas, para o presidente do Sincor-MT, o destaque continua naqueles seguros que caracterizam “o ser humano cuidando de si”. Para ele, explorar o ramo de benefícios deve ser a principal aposta para os corretores da região, com produtos como os seguros de vida, a previdência privada e o seguro saúde.

“Com a expansão da cultura do seguro, o corretor que se dedicar a esses produtos estará direcionado para um futuro econômico mais viável”, afirma o presidente.

Os corretores precisam estar atentos à situação de mercado que vem implicando em constantes mudanças e evoluções. Mas é importante destacar que o seguro rural, que vem passando por constantes alterações, e devido às características da força econômica do estado, é um setor que precisa ser estudado e explorado com mais atenção por todos os corretores de seguros de Mato Grosso.

especial | Minas Gerais

Entre os três maiores

Minas Gerais ocupa o terceiro lugar em prêmios de seguros no Brasil. Das carteiras que se destacam na região está o seguro residencial, com evolução e aceitação por parte dos clientes locais

Lívia Sousa

Famoso pelas artes coloniais e monumentos que contam sua própria história, o Estado de Minas Gerais também se apresenta como uma peça importante para o mercado segurador nacional. A região é um grande polo da indústria de extração mineral, de transformação e uma das maiores produtoras de commodities agrícolas como café, milho e carne vermelha. Outro destaque é o setor de serviços, considerando o entreposto entre as regiões Sul e Sudeste com as regiões Norte e Nordeste.

Em 2013, o mercado de seguros mineiro detinha uma participação de 7,8% do mercado nacional, número que no ano seguinte evoluiu para 8,2%, com produção de R$ 16,6 bilhões em prêmios. Em 2015, já com a condição econômica desfavorável do País, a fatia de participação aumentou para 8,4%, apresentando produção de R$ 18 bilhões. E até o primeiro semestre deste ano, enquanto o mercado nacional expandia 3,4% com produção de R$ 114 bilhões, o Estado aumentava sua presença para 8,6% e registrava crescimento acumulado de 5,7%, produzindo algo próximo a R$ 10 bilhões.

“Minas está entre os três maiores Estados na participação de seguros produzidos no Brasil e isso demonstra o potencial que possui e reflete no crescimento real a cada ano. Mesmo com a crise, o mercado segurador mineiro reage ao contrário”, afirma Ronaldo Pesso, superintendente da Wegman Seguros.

Os mineiros despertaram para a necessidade de resguardar seus bens e patrimônios. Inversamente ao que se observa com a economia do Brasil, no Estado a crise aponta oportunidades para a expansão do segmento. “No entanto, vale dizer que não temos passado incólumes a ela, mas temos sofrido menos”, garante Ronaldo Pinho Rodrigues, coordenador de Marketing e Eventos do Sindseg MG/ GO/MT/DF.

Espaço para crescer

Das carteiras que se destacam na região está o seguro residencial. Explorando o ano de 2015, a participação de Minas no segmento foi de 6,7%, com crescimento de 0,5% e produção de R$ 161 milhões. De fato, nota-se uma pequena evolução e aceitação por parte dos clientes locais quanto a este tipo de proteção. “As pessoas estão se conscientizando sobre a importância do produto com a oferta de seguros alternativos, como o combo seguro residencial+seguro de automóvel”, declara a presidente do Sindicato dos Corretores de Seguros de Minas Gerais (Sincor-MG), Maria Filomena Branquinho.

A evolução deste tipo de proteção ocorre principalmente devido ao grande risco e insegurança de toda a população, que procura pelas coberturas de roubo e furto – umas das maiores preocupações por parte dos clientes atualmente. Justificam-se ainda a abertura, nos últimos anos, da liberação do credito imobiliário residencial, que reflete com o aumento da demanda; além do segmento de locações, em que de acordo com a lei do inquilinato se faz necessário a contratação de um seguro residencial, abordando as coberturas de incêndio e perda pagamento de aluguel.

“As seguradoras investem e acreditam muito nesse segmento. A contratação é rápida e simples e, na maioria dos casos, não precisa de vistoria. O custo na relação que o risco proporciona não chega a ser alto”, explica Sebastião Teixeira, diretor da Ava Corretora de Seguros.

Praticamente todas as seguradoras operam fortemente com o seguro residencial. Na visão de Rodrigues, do Sindseg MG/GO/MT/DF, o caminho para as companhias que desejam evoluir neste produto é focar cada vez mais na prestação de serviço às residências, dando visibilidade e relevância a este tipo de seguro que tem baixa ocorrência de sinistro e, consequentemente, baixo custo de contratação.

“Mesmo com toda a evolução, ainda existe um grande espaço a ser ocupado. Segundo a CNseg, apenas 9,1 milhões das residências no País – algo próximo a 6% – são seguradas e, portanto, as expectativas são ainda de grande crescimento deste segmento para os próximos anos”, destaca o executivo, acreditando que a melhor definição para evolução do segmento de seguros residenciais seja constante e longeva. “Digo isso porque os números apresentados em Minas evidenciam um cenário de crescimento na participação constante e sustentável. Outro mote é quanto o mercado mineiro deve amadurecer ainda”.

Investindo na carteira