entrevista | Sandra Turchi

Uma via de mão dupla

A especialista em marketing digital e e-commerce, Sandra Turchi, explica como empresas de qualquer porte podem se beneficiar da interação regular com o seu público, consumidor ou não

Kelly Lubiato

APÓLICE: Como podemos definir o marketing digital?

Sandra Turchi: O que temos que olhar é o marketing de forma geral. Temos que aplicar os mesmos conceitos. Novo é o canal. Aliás, nem tão novo assim, porque a internet já tem mais de 20 anos no Brasil. O canal digital tem algumas peculiaridades e demanda novos conhecimentos, mas as estratégias de marketing, de conhecimento do consumidor, são as mesmas. Precisamos alocar os conhecimentos ao novo meio. Ele deve ser integrado com o marketing convencional, respeitando as suas peculiaridades.

APÓLICE: Quais são os conhecimentos específicos necessários para desenvolver melhor esta área?

Sandra Turchi: A princípio, a primeira grande peculiaridade do mundo digital é a velocidade. É preciso se atualizar o tempo todo, acompanhando tudo para não perder o que está acontecendo. Também é muito importante a comunicação em mão dupla, que as mídias sociais permitem e que não havia antes. Isso demanda muito conhecimento. A empresa se comunica em um meio no qual ela não está mais sozinha. Se uma resposta não agrada o consumidor, ele vai retrucar.

APÓLICE: O mundo digital ampliou o diálogo e a possibilidade das empresas desenvolverem soluções e produtos de acordo com a vontade do consumidor?

Sandra Turchi: Este diálogo aumentou muito e tem coisas que são voltadas para o bem, como a oportunidade de ter contribuição para o desenvolvimento de novos produtos, mas para o mal também, porque às vezes a postura deste consumidor pode ser colocada contra a empresa, que pode não estar prestando serviços da melhor forma possível. A imagem da empresa pode ser manchada de forma muito rápida através desta participação de forma excessiva.

APÓLICE: Marketing digital pode ser utilizado por qualquer tipo de empresa?

Sandra Turchi: Empresas de qualquer setor ou porte podem ter uma participação efetiva no marketing digital. Cada vez é mais comum a utilização destas ferramentas por empresas B2B. Vemos as empresas querendo se aproximar de vários mercados. Observamos pequenas empresas conversando com seus consumidores, pela possibilidade de falar de forma bem segmentada na internet. Não há nenhuma restrição, desde que você saiba utilizar as várias ferramentas em favor das empresas.

APÓLICE: Quais são as expectativas do consumidor quando percebe que ela é mais ativa nas mídias sociais?

Sandra Turchi: Estas expectativas, em primeiro lugar, estão relacionadas à interação. Ele acha que a empresa está aberta ao diálogo e dispostas a interagir. O consumidor se frustra quando percebe que a empresa só está lá para falar dela mesma, como se estivesse na TV, no rádio ou no jornal.

APÓLICE: Esse é o maior erro das empresas em mídias sociais?

Sandra Turchi: É um deles. O problema é o não entendimento da mecânica das mídias sociais. Um deles é não entender as expectativas de interação do consumidor, outro é ter uma grande expectativa de que aquele é um canal de vendas, ou não investir neste canal com recursos e conhecimento (até de pessoas que saibam operar). É necessário o planejamento. Não se pode simplesmente abrir uma página nas mídias sociais só porque está na moda.

APÓLICE: Quais riscos a empresa sofre ao não saber atuar em mídias sociais?

Sandra Turchi: O grande risco é à imagem da empresa. Uma crise de imagem é fácil de acontecer porque as informações se alastram de forma muito rápida.

APÓLICE: É necessária uma equipe dedicada ao tema?

Sandra Turchi: O treinamento adequado é sempre importante. Ou é possível contratar uma agência ou uma consultoria para dar suporte neste trabalho, porque ele requer conhecimento, dedicação, respostas. Recomendamos que o trabalho não seja muito amador.

APÓLICE: Caminhamos para a era em que as pessoas vão utilizar ainda mais as mídias sociais?

Sandra Turchi: Os consumidores estão cada vez mais antenados, mais exigentes, mais interativos. A tendência é que isso continue. Temos que acompanhar esta evolução porque a tendência não é regredir. A mudança do consumidor é clara e ele está cada vez menos fiel às marcas.

APÓLICE: Então, a fidelidade às marcas não continua no meio digital?

Sandra Turchi: Ela pode ser transferida do offline para o online, mas ela é muito vulnerável. A fidelidade está a um passo de ser perdida porque o consumidor está a um clique de novas informações. Se vaza a informação de que uma empresa usa trabalho escravo na China, ou trabalho infantil no Vietnã, as pessoas param imediatamente de consumir os produtos dela, da mesma forma em que disseminam a informação.

APÓLICE: Quais cuidados uma empresa deve ter para começar a trabalhar com as mídias sociais?

Sandra Turchi: O mais importante de tudo é ter um bom planejamento. Com ele, a empresa já inclui as etapas de recursos, pessoas e do que tem como objetivo com as mídias digitais. A empresa define as expectativas, as métricas, o monitoramento, a definição das redes sociais em que pretende atuar, qual a linguagem persona da marca.

APÓLICE: Como adquirir informações sobre o tema?

Sandra Turchi: Começar sendo autodidata, aproveitando o material em diversos sites especializados no assunto, depois fazer cursos de curta duração para uma imersão. À medida que o aprendizado aumenta o arcabouço até para escolher o melhor prestador de serviço.

APÓLICE: O contato através das mídias sociais pode se converter em negócios ou é apenas relacionamento?

Sandra Turchi: É um canal que pode ser utilizado para vendas, só que é importante a empresa primeiro desenvolver o relacionamento para depois entender como irá buscar estas vendas, entender as várias plataformas além do Facebook; saber se relacionar e não só ficar na mídia social, porque o marketing digital é maior do que a mídia social e pode fazer outras coisas. Outra vantagem do marketing digital é poder monitorar o que é dito e mensurar os resultados, até mais e melhor do que na mídia tradicional.

direto de londres | por Luciano Máximo*

Enchentes no Reino Unido assustam seguradoras

Desmond, Eva e Frank. Esses nomes não saem da cabeça das seguradoras britânicas neste começo de 2016. Desmond, Eva e Frank são as tempestades que passaram pelo norte do Reino Unido no fim do ano passado e início deste ano, arrasando veículos, alagando casas e empresas, derrubando pontes, destruindo represas e rodovias e causando sérios estragos em obras de infraestrutura.

O mercado local está em alvorço por causa do trio Desmond, Eva e Frank até agora. Um broker do Lloyd’s of London me contou reservadamente que quando os sinistros começaram a entrar, solicitando as coberturas de resseguros compartilhadas no mercado do Lloyd’s, “por pouco não badalaram o sino do salão principal… parecia até os ataques terroristas de 11 de setembro de 2001”, comparou o profissional. O tradicional sino de ouro do Lloyd’s usado desde o século 17 para anunciar graves sinistros, como o naufrágio de um navio com seguro fatiado entre os brokers, é hoje apenas um objeto simbólico, mas o prejuízo causado pelos temporais recentes no Reino Unido é bem concreto, carregado de uma sinistralidade devastadora.

A Associação Britânica de Seguradoras (ABI, da sigla em inglês) estima em 1,3 bilhão de libras esterlinas o valor que será gasto pelas empresas para cobrir as apólices acionadas por clientes pessoa física e empresariais. Convertido para reais, o montante de R$ 7,4 bilhões representa um terço dos prêmios faturados no ramo automóvel de toda a indústria seguradora brasileira em 2015. Um ano antes, em dezembro de 2014, a sinistralidade total causada pela temporada de chuvas no norte do Reino Unido custou mais de 450 milhões de libras às seguradoras do país.

Entre 3 de dezembro de 2015 e 3 de janeiro de 2016, a ABI calculou 20 mil sinistros relacionados a enchentes – 5 mil sinistros de danos à propriedade por parte de empresas, outros por 3 mil sinistros da linha residencial e 5,6 mil sinistros do ramo automóvel. O desembolso médio para cobrir os sinistros de seguro residencial foi de 50 mil libras esterlinas por apólice (R$ 285 mil).

De acordo com a ABI, corretores e peritos do mercado segurador e até mesmo executivos de seguradoras realizaram cerca de dez mil visitas para auxiliar clientes e avaliar os prejuízos. “As tempestades de dezembro e janeiro trouxeram inundações devastadoras para partes significativas do Reino Unido. As seguradoras e os seus representantes têm estado presentes para fornecer ajuda prática e apoiar o mais rapidamente possível as famílias e as empresas que lidam com o trauma. A prioridade são as necessidades mais urgentes, como o alojamento de mais de 3 mil famílias que perderam suas casas. O impacto das inundações ainda será sentido por muitos meses. As seguradoras e as suas equipes de peritos estarão atuando in loco para ajudar na reconstrução”, declarou James Dalton, diretor-geral da ABI.

O valor elevadíssimo da cobertura dos sinistros causados pelas tempestades Desmond, Eva e Frank motivou reavaliação das notas de risco das principais seguradoras britânicas pelas agências de rating Moods e Fitch, pois algumas delas tiveram reservas e patrimônio comprometidos por causa dos desembolsos aos clientes. A expectativa de redução de notas de empresas importantes do mercado segurador deixa o mercado financeiro de Londres apreensivo, afinal elas são as maiores investidoras de recursos junto com fundos institucionais e de hedge.

Por causa disso, com o objetivo de dissolver perdas, o setor segurador voltou a pressionar o governo para acelerar o lançamento, ainda neste ano, de uma resseguradora com capital privado e estatal focada apenas na cobertura de riscos de enchentes. Demanda do setor há vários anos, a empresa já tem nome, Flood Re (Enchente Resseguros, numa tradução literal), e terá capacidade para garantir, logo de início, riscos de enchentes de 350 mil propriedades particulares e empresariais. Numa explicação rápida, o funcionamento do esquema será todo privado, com um pool de seguradoras administrando uma reserva apenas para risco de enchentes e inundações, enquanto o governo britânico se encarregaria de investir de forma crescente, conforme riscos calculados pelo próprio governo com auxílio do setor segurador, em políticas de defesa contra enchentes ou flood defence.

O primeiro-ministro britânico, David Cameron, vestiu a galocha e visitou a região afetada e prometeu ampliar os recursos do flood defence e argumentou que vem investindo mais nessa área. “A questão é assegurar que nossa estrutura de defesa contra inundações esteja funcionando melhor para evitar que essas cenas se repitam”, disse a jornalistas britânicos.

“Diante do risco crescente de inundações, estimamos que entre 300 mil e 500 mil famílias no Reino Unido tenham dificuldade para obter um seguro de propriedade a preço acessível. Muita gente que perdeu a casa por causa desses temporais recentes não tinha seguro. A Flood Re será basicamente um fundo que diluirá o custo do seguro, tornando-o acessível ao cliente com uma propriedade em situação de risco, evitando que ele fique descoberto. Não mudará nada para o cliente, ele fechará um seguro residencial normalmente, mas se sua propriedade sofrer um sinistro, sua cobertura será custeada pelo sistema da Flood Re, com recursos públicos e de todo o mercado”, explica Mark Wendan, professor de finanças e especialista em seguros baseado em Londres.

A consultoria KPMG calculou o prejuízo total causado pelos temporais recentes, inclusive das famílias e empresas que não tinham seguro ou estavam com uma apólice inadequada. O total em perdas é de é 5 bilhões de libras esterlinas (R$ 28,5 bilhões), conta Justin Balcombe, gerente da área de seguros da KPMG UK. O montante é dívidido em sinistros que serão cobertos pelas seguradoras (de 1 a 1,5 bilhão de libras esterlinas), famílias e negócios sem seguro ou com cobertura inadequada (1 bilhão de libras esterlinas), gastos públicos de defesa civil e proteção contra enchentes (2 bilhões de libras esterlinas).

“Há uma infinidade de apólices de seguros insuficientes para cobrir a perda total. Uma explicação para isso é a dificuldade do cliente negociar um prêmio adequado com a seguradora por seu imóvel se encontrar numa área de risco, perto de um rio ou uma encosta. Há também proprietários que ainda sentem os efeitos da recessão de 2011 e simplesmente optam por cortar a cobertura de seguro. Além disso, as tempestades vieram perto da época do Natal. Muita gente negligencia a renovação de uma apólice para gastar com presentes e compras de fim de ano. No caso das empresas, o prejuízo é calculado em relação ao tempo que ela levará para se reconstruir e retomar sua lucratividade; ou seja, a empresa pode até ter uma cobertura de lucros cessantes, que normalmente dura 12 meses, mas ela precisará de mais tempo para recuperar as perdas. Colocando todos esses fatores na mesma planilha, o que percebemos foi que o custo de não ter uma apólice adequada ou sequer ter uma cobertura ultrapassa 1 bilhão de libras esterlinas”, calcula o especialista da consultoria global.

* Luciano Máximo, jornalista, é repórter licenciado do jornal Valor Econômico, cobriu o setor de seguros e resseguros na Gazeta Mercantil

especial soluções | fraudes

Fraudes detectadas

Com a evolução das ações criminosas no mercado, companhias seguradoras reforçam investimento em ferramentas tecnológicas para prevenir golpes

Lívia Sousa

Emprestar a carteirinha do seguro saúde para um conhecido sem plano ou inverter a responsabilidade em uma colisão de automóvel envolvendo terceiros. A exemplo dos casos mais graves, como simular a morte

de alguém para receber a indenização do seguro de vida, todos eles se caracterizam como fraude. “Há várias modalidades de fraude bastante conhecidas no mercado. Algumas pessoas praticam essas ações e, às vezes, por falta de conhecimento, não sabem que estão praticando um crime”, lembra o diretor de Operações da Yasuda Marítima, Celso Ricardo Mendes.

As fraudes comprovadas no segmento (sem considerar previdência, saúde e capitalização) somaram R$ 448 milhões em 2014 – ou seja, 1,7% em relação aos sinistros avisados dos Seguros Gerais –, de acordo com a CNseg. No ano anterior, as práticas criminosas totalizaram R$ 350 milhões (1,5%) e em 2012, R$ 340 milhões (1,2%). Mas os números podem ser ainda mais altos, considerando que neste ramo a fraude é difícil de ser identificada e, principalmente, de ser comprovada. “Até que se prove o contrário, o golpista continua sendo visto como um bom consumidor”, diz Ana Rita Petraroli, advogada e presidente dos Grupos Nacionais da Associação Internacional de Direito de Seguro (AIDA) e do Comité Ibero Latino-Americano de Direito dos Seguros (CILA) de combate à fraude.

Na opinião do gerente de Prevenção e Combate à Fraude da CNseg, Ricardo Tavares, “a fraude em seguros pode geralmente ser um crime sem sangue, mas não é um crime sem vítimas”, pois a ação enfraquece e desequilibra todo o sistema securitário. Propostas e sinistros fraudulentos exaurem os recursos pagos por clientes honestos, que são destinados a cobrir sinistros verdadeiros. Assim, o custo é suportado por todos os segurados. “A incidência de fraude tem impacto sobre as seguradoras e os clientes, afetando diretamente a sociedade como um todo, já que a fraude também pode ser utilizada para financiar outras atividades criminosas e prejudica a penetração de novos clientes”, diz ele.

O que motiva os golpistas

Há dois tipos de fraudadores: os profissionais, que fazem parte de quadrilhas especializadas que conhecem o mercado segurador e as condições gerais de um seguro e agem de maneira premeditada para obter indenização ilícita ou superior ao prejuízo; e os de ocasião, que tendem a agir sozinhos, aproveitando uma oportunidade. No segundo caso, Ana atenta para um equívoco cultural. “O segurado não se vê parte da estrutura do seguro e imagina que, ao fraudar o produto, não vai atingir ninguém quando, na verdade, o valor do prêmio é ligado de forma umbilical ao risco. Ou seja, ele próprio e todos os outros segurados terão que arcar com essa conta, e não a seguradora”, lembra a advogada.

A demora na análise dos inquéritos também facilita a realização das artimanhas. O fraudador tem a certeza de que, ao ser investigado, não sofrerá as consequências por causa da impunidade.

Tecnologias como prevenção

Para coibir as ações criminosas, a Superintendência de Seguros Privados (Susep) estabeleceu, por meio da Circular 344/07, que as seguradoras implementassem controles internos específicos para a prevenção de golpes. Atendendo ao pedido, elas desenvolveram metodologias, processos e sistemas internos para tratar e identificar inconsistências. Quase todas elas se valem de uma ferramenta em comum: o Disque Fraude, canal para que qualquer pessoa possa realizar uma denúncia anônima. As situações relatadas são avaliadas para que se analise a possibilidade de fraude e, em caso positivo, as instâncias e investigadores são acionados.

Mas quando o assunto é tecnologia, as ferramentas se diversificam. A Zurich, por exemplo, aposta em sistemas que efetuam cruzamentos entre as bases de dados internas da empresa e bases de dados públicos. Este cruzamento gera alertas para possíveis golpes, posteriormente analisados por uma equipe especializada. Dependendo da tentativa de fraude, profissionais de campo podem ser acionados para levantar informações mais detalhadas. “Neste processo de apuração é comum buscarmos laudos técnicos, visitas e depoimentos de testemunhas”, explica o superintendente de sinistros da seguradora, Daniel Cunha. Além disso, a empresa investiu recentemente em uma ferramenta para detecção de possíveis fraudes.

Por sua vez, a Tokio Marine aposta em um modelo estatístico que auxilia os analistas a identificar aspectos relevantes na detecção de fraude em cada sinistro. Trata-se de um sistema com regras criadas após estudo de casos concretos, que são constantemente aperfeiçoadas e permitem que os novos casos retroalimentam o sistema. “A ideia é evitar que alguma informação importante passe despercebida pelos analistas devido à dinâmica do dia a dia. Com a automação, conseguimos dobrar a taxa de sucesso na detecção de fraude”, explica Alexandre Vieira, diretor de sinistros da companhia.

Já a Liberty Seguros utiliza três ferramentas distintas. Segundo Dennis Milan, diretor de Operações e Sinistros da companhia, quando essas ferramentas são usadas conjuntamente, melhoram a performance da área de prevenção e combate a fraudes. A primeira são os modelos preditivos, usados no momento da comunicação do sinistro. De acordo com as informações passadas pelo segurado, o modelo preditivo analisa um conjunto de dados e prevê uma pontuação que informa a probabilidade deste sinistro envolver ou não fraude. Dependendo do valor da pontuação, o processo do sinistro é direcionado automaticamente para a área de investigação e sindicância.

A segunda são as entrevistas cognitivas, usadas em processos de sinistros enviados para a área de investigação. Por meio de uma ligação telefônica, o analista investigador utiliza um software com perguntas pré-configuradas para analisar o estresse das respostas e pontua a possibilidade do entrevistado estar mentindo ou não. “A ferramenta por si só não valida ou invalida uma fraude, mas é utilizada como ferramenta adicional no processo para decisão da seguradora em enviar ou não uma sindicância a campo”, explica Milan.

Outra aposta da seguradora são os Blacklists, usados quando a seguradora identifica uma fraude e registra os dados de segurados como veículos, telefones e e-mails para consulta dos processos de aceitação de propostas futuras, a fim de bloquear a aceitação de novas propostas que contenham qualquer informação que foram previamente utilizadas em fraudes passadas.

As mídias sociais também entram na lista e são utilizadas para verificar graus de parentesco ou de amizade entre participantes (segurados e terceiros) de um mesmo seguro e, com isso, auxiliar na obtenção de provas de fraudes, se isto ocorrer.

Palavra dos especialistas

Normalmente, as empresas de seguros executam processos manuais de validação de informações na entrada do aviso de sinistro, pautados na experiência do analista para execução de julgamento no direcionamento de casos para a investigação ou sindicância. É o que afirma Miguel Buenos, gerente do segmento de seguros da Serasa Experian. Segundo o executivo, algumas companhias trabalham internamente e outras preferem terceirizar os processos com empresas de sindicância e, durante este processo, acessam ferramentas de pesquisa em web ou bureaus de dados/informação.

Quando o foco se dá em informações veiculares, especificamente, as tecnologias de prevenção às fraudes mais utilizadas pelo mercado são a automatização de processos, que contam com filtros que evitam que veículos irregulares ou suspeitos adentrem a carteira das companhias. “As empresas que se utilizam destes filtros mantém sob controle o risco de fraudes”, afirma o diretor comercial da Nortix, Artur Giansante. Porém, é preciso prestar atenção no momento de contratar este tipo de ferramenta: buscar soluções com base unicamente no preço, sem histórico de origem e sem compromisso com o nível do serviço podem comprometer a qualidade do serviço.

Se o mercado segurador evoluiu quando o assunto é prevenção à fraude e, principalmente, percebeu que as tratativas em torno do tema não podem ficar somente em discussões de fóruns ou no papel, ao mesmo tempo ainda há um espaço importante a ser preenchido neste cenário. Para Buenos, é necessário, por exemplo, definir o conceito de fraude em vários níveis de gravidade para que possam ser adotadas medidas preventivas adequadas. Com isso, o mercado poderá buscar ferramentas mais apropriadas, tendo como ponto de partida a estrutura de dados (organização do banco de dados interno para que se possa gerar inteligência preventiva) e ser aplicada na entrada (tempo de cotação/aceitação).

Também necessita de atenção o fato de que dificilmente as companhias de seguros trabalham inteligência analítica de forma ampla, com automação e compartilhamento de informações – questão ainda tratada com timidez pelo mercado segurador brasileiro. Em mercados mais maduros, esta é uma prática com resultado notório, pautado em medidas preventivas adotadas por meio do compartilhamento de informações entre as companhias no mercado e aplicadas com automação aliada à inteligência analítica na entrada. “Por aqui, ainda há uma leitura destas informações como fator competitivo e este pode ser um grande equívoco quando falarmos de proteção de mercado. Tanto no Brasil quanto em outros mercados já existem iniciativas de compartilhamento de informação para prevenção à fraude em diferentes segmentos da economia, além do próprio mercado segurador, como acontece no Reino Unido”, reflete Bueno.

Para o diretor de sinistros da AIG Brasil, Augusto Assis, as equipes dedicadas à investigação têm se tornado

cada vez mais importantes no processo para garantir o correto pagamento de sinistro. Da mesma forma, a tecnologia tem tido um papel crucial em capacitar o combate à fraude, detectando mais casos e agilizando o processo de liquidação e investigação. Segundo ele, o mercado segurador, aliado às instituições legais, conta com uma rígida e elaborada regulamentação no combate às fraudes. “Observamos que o combate às fraudes no Brasil é um processo em evolução, assim como todo o mercado segurador. As próprias instituições, federações e sindicatos do setor trabalham interligados para atingir um exercício investigativo bem estruturado”, garante.

Golpes no seguro social

As fraudes acontecem também no DPVAT, seguro social que indeniza vítimas de acidentes de trânsito em caso de morte, invalidez permanente e despesas médicas. “Por ser um produto de assistência, as fraudes não deveriam existir nestes casos. Mas é onde mais tem”, lembra Ana Rita Petraroli. Apenas em 2015, foram encaminhadas em todo o Brasil 4.314 mil notícias de crimes para as Polícias Civil e Federal, além do Ministério Público.

No DPVAT, estão entre os golpes mais comuns pessoas que ficam na porta de hospitais, Institutos Médicos Legais (IMLs), funerárias e delegacias em busca de vítimas de trânsito, oferecendo facilidades para conseguir o seguro (prática que envolve a falsificação de documentos atestando que pessoas vivas estão mortas); a adulteração e falsificação de registros de ocorrência policial, gerando solicitações de indenizações inexistentes; e a falsificação completa de processos de sinistro, inclusive de acidentes de trânsito inexistentes.

Além das campanhas de conscientização veiculadas na imprensa, a seguradora conta com um departamento de combate à fraude que detecta, por meio de ferramentas sistêmicas específicas, pedidos de indenização suspeitos. “Quando isso acontece, o caso é investigado. Confirmada a fraude, a indenização não é paga e a seguradora encaminha uma notícia crime às autoridades competentes, para investigação e punição dos responsáveis”, diz Ricardo Xavier, diretor-presidente da Seguradora Líder-DPVAT.

As ações realizadas pelo segmento

Desde 2002, o mercado segurador vem se reestruturando para melhorar as ações de prevenção e combate à fraude. O Plano Integrado de Prevenção e Combate à Fraude em Seguros, elaborado na década passada pela CNseg, se sustenta em três pilares principais: Ações de Gestão Integrada, Ações Institucionais e Ações Específicas de prevenção e combate à fraude em seguros. Confira as ações implementadas:

✓ Disque-denúncia;

✓ Treinamentos sobre como prevenir e combater a fraude em seguros para corretoras e seguradoras;

✓ Coletânea dos principais indícios de irregularidades e recomendações para a prevenção à fraude;

✓ Elaboração e implementação do Código de Ética do Mercado Segurador;

✓ Combate aos seguros piratas (investigação e denúncia ao órgão regulador de seguros privados);

✓ Implantação do Sistema de Quantificação da Fraude (SQF);

✓ Realização de pesquisas qualitativas para conhecer a tolerância à fraude e a propensão a fraudar da população brasileira. O estudo é realizado a cada seis anos e a próxima edição está prevista para 2016;

✓ Implantação do Projeto Fronteiras;

✓ Aquisição de sistema de cruzamento de dados.

especial soluções | mobilidade

Mercado em movimento

A área de seguros se mantém a caminho das soluções digitais e investe cada vez mais em soluções que acompanhem o segurado onde ele estiver

Amanda Cruz

A definição mais comum para o termo mobilidade é a possibilidade de mudar de lugar rapidamente. Com as mudanças no mundo e com ferramentas tecnológicas cada vez mais diversas, esse conceito continua sendo muito bem aplicado, mas deixa de indicar apenas uma locomoção física, para passar a mostrar o quanto a tecnologia pode fazer com que estejamos sempre acompanhados.

Segundo uma pesquisa realizada pela US Census Bureau, agência do Departamento de Comércio encarregada do censo estadunidense, aponta que a cada segundo dez novos chips de conexão móvel começam a operar no mundo. O número desses dispositivos já ultrapassa a população mundial, que conta com 7,2 bilhões de pessoas.

Mas em qual página desses avanços tecnológicos entra o mercado de seguros? É certo dizer que existem dezenas de áreas que dão ao mercado a possibilidade de se integrar cada vez mais com o mundo digital. A quantidade de aplicativos desenvolvidos, especialmente para o consumidor final, tem crescido exponencialmente e feito com que as pessoas passem a ter gosto pelo self-atending: a possibilidade de fazer suas transações, sanar dúvidas, chamar serviços sem precisar falar diretamente com a companhia de seguros, tudo por meio digital. Ter mobilidade, dinamismo e respostas efetivas com poucos cliques, de qualquer lugar. Para Paulo Roberto de Moraes, diretor de Marketing e Planejamento da HDI, computadores e smartphones devem fazer parte das estratégias de desenvolvimento igualmente. “As companhias devem estar disponíveis para o segurado onde ele quiser e uma ferramenta deve conversar com a outra”, afirma.

Os aplicativos

São esses aplicativos que trazem o cliente pra perto, ainda que a interação entre pessoas diminua, mas eles precisam de maturidade e relevância para se tornar essa alternativa viável. De acordo com Willians Monteiro, superintendente de Tecnologia da PAN Seguros, um levantamento realizado no mercado constatou que aproximadamente 25% dos aplicativos criados são descartados no primeiro dia de uso, pois não apresentam aplicabilidade. “O que temos no mercado são opções demais. É preciso fazer escolhas mais acertadas e evoluir o modelo, porque o desenvolvimento tem que estar de acordo com a demanda e a real necessidade do cliente”, aposta.

As assistências também vêem essa alternativa como aliadas da boa prestação de serviços, como afirma Ulisses Campos, diretor de Tecnologia da Europ Assistance, afirmando que a parte técnica já não chega a ser um obstáculo que precisa ser transposto, mas a relevância, sim, pois coloca entraves para alcançar o público. “Apesar de muito difundidas, algumas pessoas ainda têm receio em abraçar as novas tecnologias, pois imaginam que possa haver riscos. Temos que criar serviços relevantes que, para eles, sejam indispensáveis e compensem os riscos, que muitas vezes são mínimos ou nem sequer realmente existem”, esclarece. Agregar valor a um aplicativo é mostrar que ele é mais rápido, seguro e que pode dar ao cliente a comodidade, que hoje não está mais em apenas receber serviços no conforto de sua casa, mas em poder estar em qualquer lugar e ser bem atendido.

Se há um setor com o qual o mercado de seguros pode aprender quanto a isso, é o setor bancário. Há mais ou menos 10 anos seria impensável que as pessoas tomassem conta de suas finanças e de seus bens por computadores e, menos ainda, celulares. Atualmente, o mercado bancário tem suas operações cada vez mais digitalizadas e convidativas a gerações mais novas, que vivem sempre, e continuarão, cada vez mais conectadas.

A experiência de Cristiano Barbieri, diretor de Tecnologia da SulAmérica, atesta que mesmo serviços em plataformas mais simples, como o envio de SMS, já trazem resultados: cinco a oito torpedos enviados eliminam uma ligação, deixam o cliente informado e possibilitam que ele acesse aquela informação quando quiser. Quanto aos aplicativos, Barbieri ressalta que cada um que possa ser desenvolvido precisa ser pensado para sua carteira, seu nicho. O cliente de automóvel terá necessidades de usabilidade diferentes, acessará bem mais o aplicativo porque pode precisar de um guincho, os sinistros são mais frequentes. “Assim como o segurado do plano de saúde, que poderá precisar acessar a rede credenciada, agendar consultas, acessar a carteirinha digital. É diferente de um seguro de vida, que precisa interagir muito pouco com a companhia”, destaca Barbieri.

Crença de mercado

Todos esses movimentos envolvem a mudança de perfil dos consumidores do mercado. De um lado, uma companhia tentando antecipar os desejos de seus clientes para oferecer, primeiro, algum tipo de solução. Do outro lado, clientes mais exigentes e menos passivos, que têm um canal importante e público para mostrar contentamento ou descontentamento para a comunidade: as redes sociais.

Sabendo disso, a área de seguros abandona muito de seu conservadorismo para arriscar em alternativas. “A questão da mobilidade e das soluções digitais em seguros ainda são embrionárias, é verdade, mas mesmo não estando na vanguarda esse é um mercado atento e preocupado com isso, que depende de áreas dentro das companhias para tratar do assunto. O mercado é cauteloso, mas tem trabalhado com intensidade”, defende Campos.

Já Barbieri acredita que o mercado está aberto para desenvolver aplicações efetivas na área tecnológica, porém lembra que não basta conhecer o que está disponível, mas que é preciso de um método para alcançar objetivos. “Temos usado método de design thinking (Leia mais sobre o assunto na página 28), prototipação e tentado entender o que aqueles conceitos reunidos agregarão na vida dos clientes e ao meu produto”, explica.

Desde 2004, o termo Web 2.0 é utilizado para designar o modelo que utiliza a internet como plataforma de serviços e geração de comunidades virtuais, com o uso de wikis, informações indexadas, redes sociais, blogs etc. Estando dentro desse conceito, as seguradoras passam a avançar e se alinham com as evoluções do mundo, mas as mudanças são rápidas. O jornal americano The New York Times já anuncia a versão Web 3.0 desses sistemas, que deve acontecer em dez a quinze anos, com o uso mais inteligente e integrado de todos dispositivos e exigindo daqueles que se pretendem tecnológicos, um serviço mais voltado ao indivíduo, personalizado, sob medida. O tempo de adaptação é curto perto da rapidez com que tudo muda nesse mercado.

Customização

Para cada demanda individual uma solução. É assim que a maioria dos mercados quer atuar daqui por diante. O perfil dos consumidores mudou, especialmente no que diz respeito à utilização dos gadgets do mercado, os e-commerce já é utilizado para a maioria dos setores e pequenos empreendedores muitas vezes apostam apenas no meio digital para ofertar seus produtos.

Mas há um conceito que ainda é pouco difundido no Brasil e menos ainda no mercado de seguros, mas que começa a ganhar olhares: a Internet das Coisas – mundo físico e digital se tornando um só.

O executivo da Pan Seguros identifica esse momento de descoberta das novas tecnologias para o mercado preliminar, apesar de já serem bem consolidadas em outras áreas. “Internet das Coisas, Big Data, por exemplo, já são uma realidade, mas o mercado segurador precisa mudar um pouco suas concepções para adotar essas medidas. Além de acompanhar, precisa investir e apostar mais nessas soluções”, aponta.

O seguro residencial, com a casa e os bens dentro dela monitorados, responsivos e inteligentes e os automóveis, com uso da telemetria (técnica que monitora o comportamento dos motoristas) talvez sejam as áreas que estão mais perto de incorporar a Internet das Coisas. Grandes montadoras de automóveis já começam a integrar nos carros, de fábrica, GPS com rastreamento nos carros, aplicativos de busca de hospitais, entre outras possibilidades que geram dados que podem ser utilizados pelo mercado para melhorar sua precificação, seu processo de interação com clientes, a análise de risco e tantos outros fatores que podem deixar de ser generalizados para serem soluções únicas a partir da extração dessas informações.

O perfil do segurado deixaria de ser um amontoado de características gerais de uma faixa etária, por exemplo, e passaria a levar a conduta pessoal em conta, agraciando com prêmios menores aqueles que forem mais responsáveis e cobrando mais, ajudando ao mesmo tempo a conscientizar, daqueles que são imprudentes. “Esses sistemas de telemática já podem fornecer informações relevantes sobre a conduta dos segurados. A pergunta que fica é: será que essas informações fazem tanta diferença na precificação do seguro? Acredito que em mais alguns anos teremos essa resposta”, pondera Monteiro.

Um exemplo de sucesso que é constantemente apontado em fóruns de discussão mundo afora sobre a utilização de informações é o de um supermercado na Coreia do Sul, que criou um código de programação para verificar e catalogar produtos que suas consumidoras gestantes consumiam antes da gravidez, antecipando promoções e anunciando que essas eram feitas especialmente para elas.

No Brasil, a agência Hi-midia realizou uma pesquisa em junho de 2012 que indicava que 55% dos usuários de redes acha correto que empresas monitorem seus perfis, desde que essas informações sejam utilizadas para personalizar produtos e conteúdos. 41% acham interessante que os anúncios publicitários sejam baseados no seu histórico de busca. Esse é um bom indicador de que as pessoas se sentem à vontade para deixar que seus dados sejam utilizados desde que tenham vantagens com isso. Essas pegadas digitais que são encontradas pelas empresas são úteis porque não são deixadas propositalmente, é o movimento espontâneo de uma busca rápida que, junto com outro montante de dados, gera um perfil único.

Em setores como o de saúde e seguro de vida, as investidas devem ser mais cautelosas, já que abordam questões que são muito pessoais e podem ser assuntos sensíveis para os clientes. “Esse é um campo bem delicado. Saúde é diferente de seguros de coisas, quando você pensa em monitorar dados para traçar perfis. Por outro lado, ela pode ser muito bem utilizada se pensarmos em monitoramento para idosos que corram risco de sofrer um mal súbito ou que precisem de qualquer tipo de cuidado mais atento”, destaca Barbieri.

Esse obstáculo ético é uma preocupação global e de todos os mercados. Os dados podem estar disponíveis, mas isso não isenta a necessidade de privacidade e sigilo, a preocupação das próprias empresas que retêm esses dados em utilizá-los para o que se propõem e não deixar que caiam nas mãos de hackers e fraudadores. “Gradativamente a tecnologia vai sendo abraçada e melhorada, ficando mais segura. Há 15 anos o internet banking era tabu, mas agora é uma prática comum. A medida que as companhias mitigam esses riscos de danos ela mostra que a importância é maior do que o receio”, destaca Ulisses Campos, da Europ Assistance.

Dos riscos de uso do próprio aplicativo da seguradora no trânsito até ao desenho de um produto que regule sinistros causados por carros sem motorista, só a carteira de automóvel já tem muito o que inovar e investir, e as outras precisarão acompanhar. Aguardar a demanda para compreender o cliente é importante, mas só isso não basta mais, é preciso que as companhias se antecipem a essas necessidades. Moraes, da HDI, lembra para além das tecnologias elaboradas, que o começo é simples e baseia-se em investimentos em hardware e software. “Acredito que o maior desafio é definir de maneira claro o que se quer oferecer, discutir detalhadamente com a área de sistemas e homologar profundamente as entregas. Se sua homologação é superficial, pode colocar em produção um problema, ao invés de uma solução”, afirma.

Falando sobre os corretores

As iniciativas das companhias devem que ser pensadas em conjunto com os corretores, a principal ponte para os clientes. Marcelo Blay, coordenador da comissão de tecnologia do Sincor-SP, sente falta dessa interação mais próxima. “Vemos seguradoras dando passos, desenvolvendo aplicativos e trazendo soluções interessantes, mas não vejo uma interação com o corretor”, afirma. Algumas seguradoras têm aplicativos voltados a esses profissionais, mas são exclusivos. Ainda é preciso ligar as três pontas: seguradora, consumidor e corretor. Sandro Ribeiro, responsável pela área de tecnologia da Lojacorr, também acredita que facilitar essa integração com o consumidor final é a melhor saída, já que ele pode facilitar a troca de informações, imagens e orientações nos momentos de sinistro, por exemplo. “É muito comum quando o segurado tem um sinistro ligar para o corretor. Um aplicativo que facilitasse esse processo seria um ótimo diferencial”, indica. Outro ponto apontado por Ribeiro diz respeito as possibilidade de negócio que podem surgir, o cross-selling ganharia novos contornos com o avanço das ferramentas. “A Internet das Coisas possibilitará novas formas de relacionamento entre corretores e segurados, bem como o Big Data e a tendência OmniChannel [quando o consumidor deixa de diferenciar loja física e digital e utilizam todos os canais de venda simultaneamente]”, completa.

Corretoras de qualquer porte podem ter soluções tecnológicas efetivas e quanto mais elas interagirem com o resto do mercado, melhor ele funcionará. “O corretor já entendeu e percebeu que é necessário ter um sistema de gestão integrado e que existem opções para atender desde a gama mais simples de produtos até a mais sofisticada”, acredita Blay.

Por último, Ribeiro levanta outro ponto: a gameficacação, que proporciona aos clientes um espaço lúdico dentro da relação com o mercado de seguros e entre scores, atividades de interação social

que levam ao cuidado no volante, com a saúde ou com o futuro, o compartilhamento com amigos e colegas ajudará a difundir o mercado e a sua importância. “Internet das Coisas, gameficação e redes sociais: podem ser os atrativos para o mercado nos próximos anos”, finaliza Ribeiro.

especial soluções | design thinking

A criatividade pode ser estimulada

Empresas começam a criar laboratórios para incentivar práticas inovadoras. Colaboradores e clientes podem ser o ponto de partida para grandes ideias

Kelly Lubiato

Mudar é um desafio tanto no campo pessoal quanto no empresarial. Para alterar processos que funcionam,

mas que podem ser melhorados, é preciso uma boa dose de coragem, embasada por muitos testes preliminares. A favor da mudança está a estatística: de acordo com pesquisas da Cisco, 40% das empresas (de diversos portes) vão desaparecer nos próximos dois anos.

Adivinha quem vai desaparecer? Justamente as empresas que não inovarem seus processos e produtos, além da forma de se comunicar com os parceiros e clientes.

De acordo com o especialista e professor da ESPM, Marcelo Pimenta, as empresas devem reservar momentos com situações controladas para repensar seus processos. Assim, o design thinking é um aliado e uma ferramenta que permite que novas ideias apareçam para melhorar os processos.

Muitas empresas já incorporaram a inovação ao seu cotidiano e possuem laboratórios de criação. Bons exemplos são a Natura, a 3M e a Cielo. O mercado de seguros busca fazer a sua parte, principalmente, com o objetivo de tornar mais tangível o contrato de seguros e a experiência dos consumidores.

Vencedora da categoria Comunicação do Prêmio de Inovação promovido pela CNseg em 2015, a Icatu Seguros mantém um laboratório do qual participam profissionais de diversas áreas, como pesquisa, análise de dados, antropologia e sociologia. Ele funciona há três anos e já está consolidado na empresa.

Rodrigo Pádova, diretor de marketing da seguradora, explica que pelo fato dos produtos da empresa serem padronizados com o mercado, é preciso entregar relevância. “Essa é sempre a ótica do laboratório”, acrescenta. Este laboratório pode tanto criar novos produtos para novos públicos quanto rever processos que já estão em andamento.

Dentre várias propostas inovadoras que a seguradora possui, o projeto Plataforma do Conhecimento é uma iniciativa com o objetivo de transmitir conceitos de educação financeira para a sociedade. A ferramenta disponibiliza cursos online gratuitos, games, infográficos, ilustrações, entrevistas com executivos e simuladores. “Desta forma, conseguimos mostrar para as pessoas a relevância de iniciar cedo o processo de acumulação de capital, que é um dos nossos negócios”, mostra Pádova.

Primeiro passo

O professor Marcelo Pimenta afirma que a largada para o processo de inovação deve partir das lideranças da empresa. Por isso é que, muitas vezes, esta ação é mais fácil para as empresas de pequeno porte, porque a mudança é anti-natural.

“As empresas sabem da necessidade de atualização, porém não querem mudar. O ser humano é o único animal que argumenta contra a mudança”, raciocina Pimenta, esclarecendo que é preciso se educar neste sentido, provocar para que as pessoas saiam de sua zona de conforto.

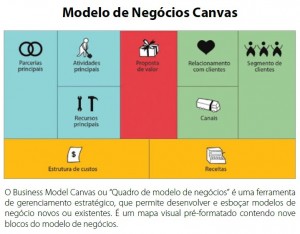

Ele explica que um bom movimento para sair desta inércia é utilizar o modelo Canvas para identificar dentro daquilo que se tem, ou que se quer criar, os itens que podem ser alterados. “Isso serve para novos produtos, comunidades, formas de comercializar, serviços etc”.

Os funcionários devem encontrar respaldo no líder para poder começar as mudanças. As pessoas precisam ter poder para mudar os processos. Esta atitude deve fazer parte da política da empresa.

A inovação, para acontecer, precisa de um ambiente propício para começar. “Em um ambiente hostil, as pessoas podem tentar inovar em pequenas coisas. Inovação significa tolerância ao erro”, explica Pimenta.

É por isso que deve haver um ambiente controlado para que as novas ações, produtos e serviços sejam testados. O laboratório de inovação aplica toda a metodologia. “O maior desafio é definir corretamente o problema. Para isso fazemos imersões, ideações e testamos hipóteses. A cultura da prototipação com métrica é usada para sair da esfera da intuição para os resultados práticos”, ensina Pádova, da Icatu.

especial soluções | mídias sociais

Foco no ambiente digital

Entenda como as redes sociais podem se tornar grandes aliadas das seguradoras e como utilizar a jornada digital para acompanhar os passos do cliente na web

Lívia Sousa

Quando a internet comercial chegou, em 1995, poucos tinham acesso ao serviço. Não demorou muito e a conexão se popularizou, abrindo espaço também para as redes sociais. A combinação revolucionou a comunicação e, de olho na movimentação frenética dos internautas, as empresas perceberam que não poderiam ficar fora deste ambiente. “Os usuários são quem determina a presença das empresas nas redes sociais por meio de suas publicações em diferentes meios de comunicação, seja para agradecer ou para reclamar de alguma coisa”, diz Juan Mazzini, analista sênior da prática seguro da empresa de pesquisa e consultoria Celent.

E quando se fala do uso crescente dessas ferramentas pelas empresas, as companhias de seguros, em especial, se destacam: de acordo com um estudo divulgado pela própria consultoria, na América Latina 78% das seguradoras usam alguma rede social e mais de 20 milhões de usuários das redes sociais seguem a indústria de seguros. O Brasil detém a maior parte desses internautas (13 milhões), mas não é para menos. Segundo Mazzini, a participação das seguradoras brasileiras nas redes é muito ativa.

Para as empresas, os canais digitais funcionam como a famosa divulgação “boca a boca”. “Os consumidores são muito céticos e acreditam mais na opinião do outro, o que é ainda mais evidenciado neste ambiente”, destaca o especialista em marketing digital, Gabriel Rossi, lembrando que as ferramentas devem ser trabalhadas em conjunto com os princípios fundamentais do marketing: bom produto, boa relação com as pessoas e boa entrega. “Não adianta ter uma ótima estrutura tecnológica se todos esses quesitos não forem cumpridos. Ter que haver uma interligação”.

Com a conta garantida nas redes e um amontoado de informações por todos os lados, as empresas encontram o desafio de catalisar os dados disponíveis no ambiente digital e utilizá-los a seu favor. Rafael Terra, consultor de Marketing Digital e Humanização de Marcas e CEO da Fabulosa Ideia, afirma que isso pode ser feito de diversas maneiras. A primeira é entender o seu comportamento na web e produzir conteúdo relevante que flerte com o usuário, pois assim a aceitação da marca fica mais fácil. “Quando sabemos a profissão, o comportamento de consumo de conteúdo de nossos prospects, os anúncios direcionados se tornam mais assertivos e, consequentemente, geram mais vendas ou leads”, explica.

Monitorar a marca e seu segmento, além de selecionar palavras-chave, também faz com que a empresa ganhe agilidade para atuar numa crise ou mesmo se antecipar sobre determinada demanda.

Um caminho sem volta

As redes sociais somam novos usuários todos os dias. Consideradas um canal de comunicação informal e descontraído, também são uma fonte importante de informações sobre perfil, posses e comportamento dos internautas e, por este motivo, se apresentam como uma oportunidade para que as companhias de seguros conheçam melhor seu público alvo e identifiquem oportunidades de criar ofertas de serviços mais aderentes aos clientes. “Cada interação, informação, reclamação ou sugestão deve ser analisada, colocando o cliente no centro dos processos de pesquisa e desenvolvimento das empresas”, pontua Guilherme Koch Lerner, Digital Strategy & Innovation Director na ESV Digital.

Segundo o especialista, elas também podem ser boas plataformas de testes no processo de desenvolvimento de uma nova solução. Por ser um canal direto com o público, é possível compartilhar serviços e testar sua aderência e, assim, investir tempo e dinheiro somente em soluções comprovadas.

O grande desafio, porém, é identificar os contextos nos quais as empresas podem participar das conversas com o público. É preciso saber coletar dados para realizar segmentações efetivas, aproveitando os momentos dos usuários e ofertar produtos pertinentes para cada público – como um seguro residencial àqueles que acabaram de se casar, por exemplo.

Mas não para por aí. Por conta da conexão quase ininterrupta proporcionada pelos suportes mobile, as seguradoras conseguem ainda reforçar seu posicionamento e contribuir para uma mudança de hábito do consumidor. “O reforço diário, o reconhecimento e o propósito são pilares importantes em processos de mudança de hábito. Que tal aproveitar esse tipo de conexão com o mercado consumidor e ajudar os segurados a dirigir melhor? Ou a parar de fumar, praticar atividades físicas ou mudar a alimentação? Hábitos saudáveis diminuem os sinistros, tornando as operações potencialmente mais rentáveis”, declara Lerner.

Outra possibilidade é reduzir o custo operacional, o que pode ser feito reunindo as principais dúvidas dos clientes registradas nos canais de atendimento (telefone ou chat online) e postá-las nas mídias sociais. Simples, o processo pode ajudar as seguradoras a otimizar recursos de atendimento para tratar dúvidas que sejam realmente únicas e necessitem de interface humana. No caso do mercado segurador, as dúvidas ficam acerca cobertura e planos, pontos que muitas vezes são tratados com um linguajar técnico nos contratos e apólices. “Aproveite para aproximar o conteúdo técnico de uma linguagem mais coloquial e mais passível de ser entendida, em um ambiente no qual isto não é apenas permitido, como incentivado”, frisa o Lernet.

As redes sociais mais indicadas

Considerando que alguns bancos permitem, a partir do Facebook, que os clientes consultem o saldo da conta, Juan Mazzini, da Celent, cita essa rede social como uma oportunidade para que o segurado veja as informações de sua apólice. O Youtube também merece atenção, já que os vídeos lá postados são parecidos com os anúncios veiculados em emissoras de TV tradicionais. Este, inclusive, é um meio mais adequado para a publicidade, pois não pode se beneficiar do público de um programa de TV e deve ir em busca de sua própria audiência, além de ser uma excelente ferramenta para tutoriais e educação de comunidades para agentes, corretores e segurados.

No entanto, para o executivo, o maior desafio – e ao mesmo tempo a maior oportunidade – do mercado é usar as redes sociais nas atividades principais do seguro: subscrição, reclamações e criação de produtos. “Acreditamos que, enquanto as tecnologias puderem automatizar e fornecer inteligência a análise de informações das redes sociais, as seguradoras poderão se beneficiar nessas áreas”, analisa.

Como o cliente chega até mim?

É possível acompanhar o que meus clientes fazem para acessar o site da minha empresa? A resposta é sim. E tudo isso é possível por meio da Jornada Digital (também conhecida como Jornada de Compra do Consumidor Online ou Jornada do Cliente): o caminho feito pelo cliente desde o momento em que ele encontra as primeiras informações sobre o que deseja adquirir até quando finalmente decide pela compra, que pode ser realizada ou não na internet.

Estevão Rizzo, diretor de marketing e expansão da 80 20 Marketeria Digital, explica que essa jornada pode ter muitas fases e iniciar em pontos de contato diferentes. “Ela pode começar com um banner em um portal, que leva o cliente até o site da empresa e gera a venda – o que chamamos de venda de last click – ou pode começar com uma matéria que cita o serviço ou o produto, que leva o cliente a buscar informações em diferentes sites, redes sociais, assinar e receber a newsletter da empresa diversos meses, depois ir a um ponto de venda físico para ver e testar o produto, voltar para a internet e buscar opiniões de outros clientes, pedir opiniões de pessoas em redes sociais e, após mais de um ano, finalmente adquirir o produto”, afirma o executivo.

Se o cliente já conhece a marca, a jornada torna-se mais fácil. Por isso, é importante que a empresa invista em conteúdo, que neste caso funciona como uma isca para fisgar o consumidor em sua busca. Sendo assim, é necessário ver os buscadores, principalmente o Google, como o início da jornada e lembrar que, nesta página, as pessoas procuram palavras-chave. Rafael Terra, da Fabulosa Ideia, explica que cada empresa deve descobrir quais são as suas palavras-chaves e produzir conteúdo baseado nelas para que os clientes achem a marca. Em alguns casos, também é necessário o uso de anúncios.

“Toda empresa pode e deve aderir e, principalmente, conhecer a jornada digital de seu público. Do contrário, ele não irá lhe achar e a venda não ocorrerá”, aconselha Terra. “Imagine que a web é um mar imenso. Se a companhia de seguro não entender a jornada digital do seu consumidor e atirar iscas para fisgá-lo, uma futura venda não ocorrerá. Ou pior: este consumidor irá para a concorrência”, completa, argumentando que a jornada é um processo de aprendizado que toda companhia deve passar e que entender este caminho é gerar pontes entre serviço e consumidor.

O consultor e coordenador dos cursos de MBA em Marketing Digital da Fundação Getúlio Vargas (FGV) no Brasil, Nino Carvalho, garante que as empresas conseguem montar a jornada por meio de pesquisas já realizadas – o próprio Google divulga estudos sobre o assunto abertamente em seu site. “Também há como saber isso dentro do seu próprio site, vendo sua ferramenta de monitoramento [Google Analytics], que acompanha qual é o caminho que seu cliente percorre até ele cair na página de compra”, conclui.

especial soluções | inovação

Transformers e o jogo da inovação

A velocidade da adoção de soluções inovadoras no mercado de seguros ainda é baixa. Por isso, as empresas tentam trabalhar em conjunto com as companhias para atacar os problemas mais comuns como análise e utilização de banco de dados

Estevam Freitas

Será que a transformação digital diminuiu a vantagem competitiva? Michael Porter, autor dos best sellers “Vantagem Competitiva” e “Estratégia Competitiva”, adiantou as previsões sobre a vinda do atual período de turbulência. A recessão pós-nova economia revigorou suas teorias e princípios. Porter questionou, por exemplo, a sensibilidade da economia de países emergentes como o Brasil à flutuação de índices e do câmbio. Se o câmbio vai bem, o país vai bem, se a economia vai mal, o país vai mal. Segundo ele, precisamos quebrar esses paradigmas de imitação e evoluir para novos paradigmas baseados em estratégia.

Por que ainda medimos desempenho em taxa de crescimento, por exemplo? Por que não em lucro? Por que ainda valorizamos empresas com base em parâmetros vazios como o valor de suas ações? Graças a isso, os anos 90 foram ruins para os defensores de modelos estratégicos, porque simplesmente não houve estratégia durante a revolução da nova economia.

A questão é que os modelos ainda estão baseados na eficácia operacional, ou seja, assimilar, atingir e ampliar a melhor prática. Por isso os benchmarks estão em voga. Só que não basta apenas copiar as melhores práticas. Elas estão situadas em outros contextos, com outras culturas. Um modelo vencedor em uma organização não necessariamente será vencedor em outra. Se uma empresa quiser copiar, terá que copiar tudo, o que é virtualmente impossível. É necessário possuir um posicionamento estratégico, escolher fazer algo em que se tenha muita competência e que os clientes valorizam. Usar isso como diferencial competitivo exclusivo e sustentável para não correr a corrida dos outros, mas definindo a própria corrida.

Há um teste para verificar se a empresa possui uma estratégia: a proposta de valor é diferente do competidor? A chave é não oferecer o mesmo valor, mas sim um diferente.

Porter discorreu também sobre a estratégia após a Internet. Os recados principais que ele deixou foram: transformação digital por si só não é estratégia, mas a forma como ela é usada pode ser estratégica; a transformação digital pode até gerar diferencial, mas não necessariamente é sustentável, pois é facilmente copiável; a internet só faz sentido se for integrada às operações da empresa de forma única e inimitável.

Transformação digital, sem uma firme cultura de inovação, não deixa a empresa pronta para um novo patamar competitivo.

A lição de Michael Porter aponta para a importância da estratégia inovadora. Inovação é o nome do jogo, que começa no nível operacional. Padronizar o relacionamento com o canal, agilizar o atendimento às demandas da Susep, desenvolver novos produtos, são necessidades das seguradoras para ganhar agilidade e eficiência, para que possam concentrar-se na estratégia inovadora.

Disrupção digital

Muitos acreditam que “disrupção digital” significa criar aplicativos ou estar massivamente presente nas redes sociais. O que se vê hoje, especialmente em empresas robustas, é o estabelecimento de uma estratégia digital como um subproduto ou “um braço” da estratégia de negócios tradicional. As redes sociais, o atendimento digital e os aplicativos são criados, de modo geral, como um apoio ao mundo físico.

“A disrupção digital consiste na jornada contínua de digitalização dos negócios, a partir de insights sobre o relacionamento do consumidor com as novas tecnologias. Quando direcionamos o olhar para grandes empresas que nasceram digitais, percebemos facilmente que o seu sucesso deve-se a uma estratégia de negócios concebida, desde o berço, como digital. Hoje, a maior empresa do ramo de transportes não é dona de nenhum veículo, a provedora de mídia mais popular do mundo não produz nenhum conteúdo, e a loja de maior valor no mercado mundial não possui estoque”, explica Juliana Andreoli, responsável por marketing e comunição na MJV, empresa que trouxe o design thinking ao Brasil. Juliana é um caso único de profissional que migrou do design, tendo realizado sua formação na Alemanha, para a área de TI e marketing.

O consumidor hoje vivencia um streaming contínuo de informações de diferentes canais em devices distintos, formados por interações curtas e contínuas com vários serviços diferentes – é o ato de petiscar serviços. “É preciso descobrir o que cada segmento de consumidor está petiscando para poder servir algo de valor para ele”, explica Juliana. “Ao analisar o rastro digital de um jovem de 23 anos pode ser que se encontre em sua ‘bandeja de petiscos’ o Buzzfeed, buscas por campeonatos de futebol ou sinopses de cinema”, continua. Daí surge o grande desafio: como oferecer um seguro de vida, por exemplo, por meio dos assuntos que já o atraem?

Hoje, carregamos o telefone celular como parte do nosso corpo e recorremos a ele sempre que queremos informações quase que instantaneamente. Concentrar móveis não é apenas uma questão de conveniência, mas de respeito às mudanças sociais e de comportamento. Em uma realidade indiscutivelmente pautada no uso de smartphones, como fazer com que o usuário “carregue a sua empresa no bolso”? Como fazer com que ele recorra a você na hora de tomar suas decisões? Como fazer com que ele o procure quando precisa de um conselho ou de uma resposta rápida?

Nessa revolução de hábitos e expectativas, o segurado não compara mais o atendimento da seguradora X ao da seguradora Y. Ele compara o atendimento deX à melhor experiência de atendimento ao cliente que ele já teve, seja no universo de seguros ou não. Nesse contexto, alguns princípios tem que ser mantidos em mente – e na prática – por parte das companhias de seguro: 1) a simplificação é o caminho para uma melhor experiência do cliente; 2) é necessário fornecer um excelente self-service, com ferramentas online e informações úteis e diretas; 3) a integração é fundamental, tanto para simplificar a relação com o cliente quanto para utilizar os dados de forma inteligente.

“Por disrupção digital não estamos nos referindo ao desenvolvimento de uma estratégia digital, mas de uma estratégia de negócios para a era digital”, conclui Juliana.

Muito além da terceirização

A CI&T, provedora de serviços de TI, estabeleceu o marco zero para a transformação digital. “O relacionamento com os canais depende, criticamente, de análise da informação. É preciso manter relacionamentos de forma mais contextual”, explica Paulo Camara, responsável por serviços digitais da empresa.

Integração de dados vem a seguir. “Quando cruzo informações provenientes de diversos canais, ganho uma visão melhor da rede de assistência, a partir dos dados de sinistros”.

Tudo isso depende da modernização dos sistemas legados, de modo a produzir o que o executivo chama de integração maciça.

O mantra dos transformers é agilidade. “A indústria de seguros ainda tem células inchadas e lentas”, destaca. O segredo é usar uma metodologia baseada em experimentação e prototipação. “Operar em paralelo é a chave”, conclui.

Isso passa pela utilização de ferramentas como o design thinking, no fundo uma espécie de antropologia da TI no dia-a-dia, com observação participante de hábitos e escolhas dos usuários quando confrontados com problemas que a TI, supostamente, deveria resolver.

A integradora BRQ, a partir da observação e da investigação do mercado segurador, criou uma área multidisciplinar, com diversos profissionais, especializada no mercado segurador.

Lançado em 2015, o Inspeção 360 foi o primeiro produto desenvolvido nesta concepção. “O time envolve

consultores, designers, e arquitetos de soluções”, explica André Luiz Antunes, responsável pela unidade de negócios de seguros.

especial soluções | digitalização

Acelerando para o futuro

Prestadora aposta em ferramentas tecnológicas para fornecer soluções que supram as demandas do novo consumidor

Digitalização, Big Data, Internet – palavras que têm sido muito utilizadas atualmente. Para o mercado de seguros essas palavras significam: desafios e oportunidades, ao mesmo tempo. Em um mercado cada vez mais conectado digitalmente, seguradoras precisam manter o foco nas demandas de seus clientes. O consumidor moderno prefere processos rápidos, móveis e fáceis. Acessibilidade 24/7 em casos de sinistros, resolução rápida de pequenos problemas bem como rápida finalização nos processos de sinistros com as indenizações ou reparos.

Essas necessidades e mudanças trouxeram demandas ao mercado de seguros e inspiraram prestadores de serviços como a Control€xpert a pensar em uma importante pergunta: seria também possível utilizar smartphones e suas capacidades atuais para gestão de sinistros?

A resposta foi um produto chamadoC€EasyClaim®, que integra o requerente ao processo de gestão. A abertura do sinistro ou solicitação de remoção do veículo é feita da maneira habitual, por telefone ou Call Center, métodos que continuam a ser os preferidos para 70% dos consumidores. Após esse primeiro contato com a companhia, a solução disponibiliza, via SMS ou email, o link do aplicativo. “Assim que a instalação do aplicativo é feita e alguns dados de identificação do veículo e do cliente são inseridos, o usuário pode tirar fotos do documento do veículo, duas fotos em detalhes das avarias e também uma foto angular de 360°. Este recurso está disponibilizado no próprio aplicativo que é totalmente customizável aos critérios visuais de cada cliente, cores e logomarca”, explica Aroldo Almeida, diretor executivo da Control€xpertBrasil. Esses dados são imediatamente transferidos para a prestadora que irá elaborar, com base nas informações recebidas, um orçamento que será disponibilizado às companhias de seguros. “Tudo isso ocorre em uma pequena fração de horas. Depois, o requerente é informado por mensagem sobre a avaliação, e a mesma é exibida no próprio aplicativo, que dará também a opção para o cliente de selecionar umas das oficinas indicadas pela companhia através do próprio aplicativo ou utilizar a opção de liquidação, ainda não muito popular no mercado brasileiro, desde que o valor pago esteja de acordo com a proposta e a seguradora esteja ciente da plena quitação do processo”, complementa Almeida.

Mesmo com a solução bastante avançada, outra etapa do produto está sendo planejada para permitir que o cliente opte pela reparação no momento da seleção da oficina e que uma cópia do orçamento seja enviada utilizando a ferramenta C€PostMaster®, também da Control€xpert, uma interface digital que integra seguradora, segurado, terceiros envolvidos, oficinas e centros de reparação.

Esse tipo de abordagem é benéfica para a seguradora pois, além de aumentar a satisfação do cliente, ela torna-se capaz de automatizar seus processos de pagamento. Em caso de reparação, as oficinas também se beneficiam quando têm mais agilidade.

Diversos países já utilizam essas tecnologias e processos, e Almeida acredita que os primeiros resultados já estão sendo muito promissores. No mesmo sentido, o diretor de vendas da companhia na Alemanha, Jörg Breuer, explica que “a meta é clara: o produto deve permitir que a finalização e liquidação de um sinistro possam ser resolvidas dentro de alguns dias, tornando o processo mais eficiente. É possível adicionar um layout 3D de um veículo para a seleção de áreas danificadas, complementando com algumas perguntas simples. Com nossa experiência global, podemos avaliar a estimativa de valores de um dano em segundos, usando os algoritmos mais recentes e, posteriormente, submetendo este orçamento à verificação de nossos técnicos”, destaca.

Outras soluções

Além do produto de sinistros, a prestadora tem outras soluções que podem ser aliadas e aplicadas ao setor de seguros. Uma delas é a digitalização de processos que anteriormente eram feitos manualmente. Especialistas internos de TI e em veículos são os responsáveis por essa dinamização.

Conforme as demandas dos clientes vão mudando, o serviço entregue também se ajusta. “O constante desenvolvimento de novos processos, assim como o aprimoramento dos já existentes, são de extrema importância para a empresa”, ressalta Aroldo Almeida.

Ainda antes de 2015, tornou-se óbvio que assuntos como carros conectados, condução autônoma e inteligência artificial precisariam de um passo a mais: um departamento de Pesquisa & Desenvolvimento. Para entregar o que deseja, a Control€xpert colocou nessa área técnicos e especialistas capazes de avaliar dados gerados e processados – cerca de 5,3 milhões de operações por ano. Isso representa uma oportunidade de ganho de conhecimento gigantesca. Os dados são analisados usando métodos estatísticos estatísticos, matemáticos e amplo know-how técnico. O conhecimento obtido suporta otimização e automação desses processos.

Estima-se que as soluções fornecidas proporcionem, em média, economia entre 8% à 13% sobre o valor de sinistro médio, não apenas no Brasil, mas globalmente.

Control€xpert – Redefining Rules

A empresa, fundada em 2002, na Alemanha, conta hoje com mais de 600 colaboradores trabalhando internacionalmente, está presente em 12 países e quatro continentes, processando mais de 5,3 milhões de casos por ano. Mais de 100 clientes, entre eles: seguradoras, frotistas, fabricantes de veículos, concessionários, oficinas e parceiros usam as soluções da empresa.

No Brasil, a empresa já atende seis da maiores companhias de seguros do mercado. Em janeiro, foi firmado o contrato de prestação de serviços com a Allianz Global Claims, uma parceria de sucesso internacional com mais de 14 anos de existência na Alemanha e que se estende ao redor do mundo“, comenta Almeida.