No dia 16 de julho, o ministro Alexandre de Moraes restabeleceu o decreto governamental de forma retroativa. A partir de 11 de junho, passou a valer a cobrança de 5% de IOF sobre os aportes de planos VGBL (Vida Gerador de Benefício Livre) superiores a R$ 300 mil reais. A partir de 2026, o limite de isenção passa a ser de R$ 600 mil reais anuais.

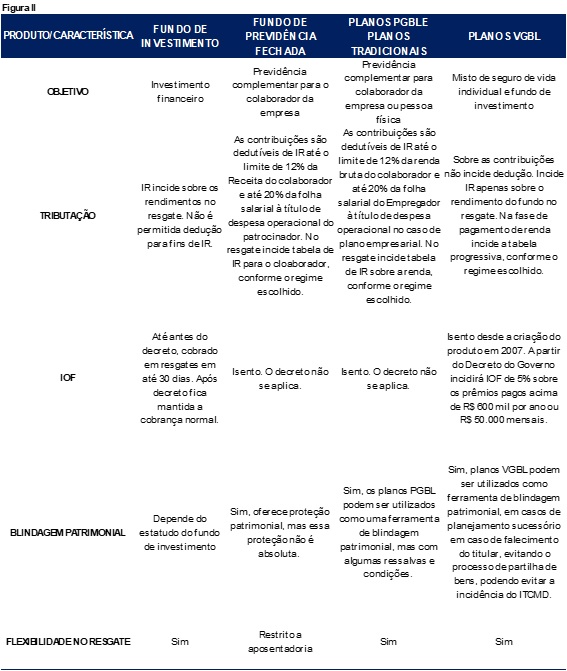

O VGBL, classificado pelo Conselho Nacional de Seguros Privados (CNSP) como um plano de seguro de pessoas, é um produto que mescla características de fundo de investimento e seguro. Suas vantagens incluem a tributação do Imposto de Renda apenas sobre a rentabilidade, a facilidade na transmissão de capital aos herdeiros sem a necessidade de inventário e a isenção de Imposto de Transmissão Causa Mortis e Doações (ITCMD).

“O resultado imediato da medida será a queda da arrecadação de recursos dos planos VGBL e PGBL, (Plano Gerador de Benefício Livre) que já estava acontecendo desde junho, quando o governo emitiu o Decreto do IOF. Não é para menos, o cidadão comum se vincula ao primeiro sinal de instabilidade jurídica. Por mais que a equipe econômica negue, o decreto do governo atenta de forma negativa aos direitos e obrigações previamente pactuados entre as partes”, explica Marco Pontes, diretor do IBA.

Informações do Boletim SUSEP de abril de 2025 revelam um elevado índice de resgates nos planos VGBL, com 99,4% dos 13,6 milhões de planos de previdência (incluindo VGBL e PGBL) na fase de capitalização, e apenas 0,6% na fase de recebimento de renda. Esse cenário, aliado ao fato de que os planos tradicionais são os maiores responsáveis pelo pagamento de rendas, aponta para uma lacuna significativa no mercado de anuidades brasileiro.

Pontes destaca que a mudança passa por atribuir características de longo prazo aos produtos, priorizando o foco previdenciário em detrimento do financeiro. “Isso exige uma maior inteligência atuarial no desenvolvimento e comercialização dos produtos. Profissionais atuários devem assumir um papel estratégico na condução dos negócios, seja como estrategistas de produtos ou como agentes de mudanças estruturais. Só assim será possível estimular a demanda por anuidades, seguros dotais mistos e de vida inteira, oferecendo alternativas mais robustas para o planejamento financeiro da população brasileira”, alerta.

Ele alerta que o mercado de previdência privada aberta precisa de uma reorientação em suas políticas de produtos, captação e fidelização. “Aqueles que anteciparem essa transformação terão maiores chances de prosperar, enquanto os demais poderão pagar um preço elevado por sua inércia”, conclui.